Năm tài chính 2017 - 2018, Công ty cổ phần Tập đoàn Hoa Sen (mã HSG) có tới 178 Nghị quyết HĐQT được thông qua. Thế nhưng, mặc cho những nỗ lực của Ban lãnh đạo, HSG vẫn có một năm “kinh tế buồn” với kết quả kinh doanh sụt giảm sốc về lợi nhuận và dày thêm nợ nần. Tập đoàn vẫn có nhiều giao dịch với bên có liên quan, còn trên thị trường chứng khoán, giá cổ phiếu HSG giảm về mức đáy của 5 năm.

Sai lầm khi đặt cược vào giá nguyên liệu tăng

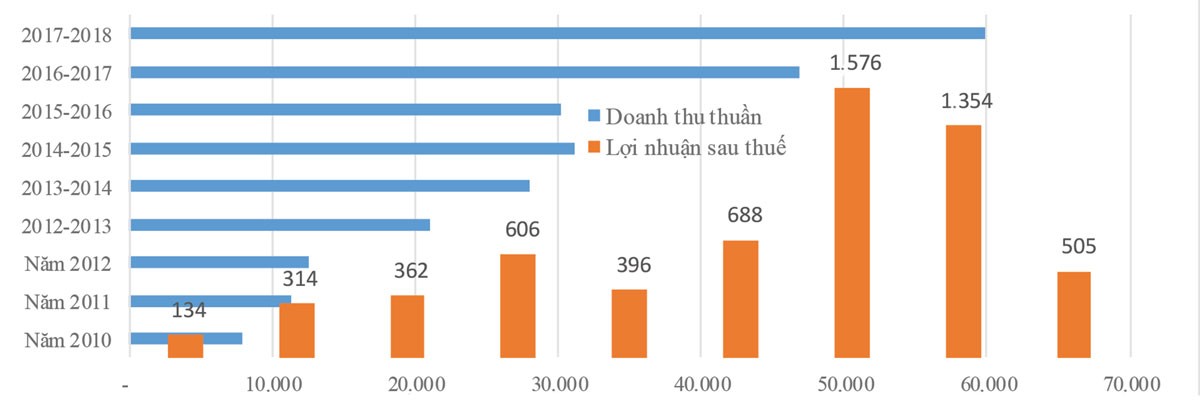

Theo báo cáo tài chính riêng lẻ niên độ tài chính 2017 - 2018, năm qua, HSG đạt doanh thu thuần 59.864 tỷ đồng, tăng 28% so với cùng kỳ năm tài chính 2016 - 2017, nhưng lợi nhuận sau thuế chỉ đạt 562 tỷ đồng, giảm 63% so với năm tài chính trước đó.

Theo báo cáo tài chính hợp nhất, năm tài chính 2017 - 2018, doanh thu thuần HSG đạt 34.441 tỷ đồng, lợi nhuận sau thuế hợp nhất 409 tỷ đồng, tương ứng tăng 32% về doanh thu và giảm 69% về lợi nhuận so với cùng kỳ năm trước.

Kết quả kinh doanh công ty mẹ HSG các năm. (Đơn vị: tỷ đồng; nguồn: BCTC kiểm toán HSG)

Trong số này, tiêu dùng nội địa đóng góp 63% về sản lượng, tăng 1 điểm phần trăm so với năm tài chính 2016 - 2017. Về cơ cấu sản phẩm, tôn và thép dày mạ vẫn chiếm tỷ lệ lớn nhất, chiếm 73% doanh số, giảm nhẹ so với cùng kỳ năm trước là 74%, dù cơ cấu doanh thu về ống thép vẫn giữ nguyên ở mức 24%. Việc thay đổi này là do HSG đã tăng doanh số bán ống nhựa, với đóng góp doanh thu nội bộ đạt 3% doanh số.

Trong báo cáo gửi các cổ đông, HSG cho rằng, giá nguyên liệu thép cuộn cán nóng (HRC) biến động thất thường là nguyên nhân lớn dẫn đến việc sụt giảm lợi nhuận. Bên cạnh đó, năm 2018 cũng chứng kiến sự tăng mạnh của giá kẽm và hợp kim nhôm kẽm. Đây là một trong những nguyên nhân làm tăng chi phí mạ đối với sản phẩm, cũng như giá vốn của Tập đoàn

Theo đó, HRC đạt đỉnh vào đầu tháng 3/2018 với giá khoảng 620 USD/tấn, sau đó đột ngột đảo chiều (hiện còn xấp xỉ 500 USD/tấn), trong khi HSG lại có lượng hàng tồn kho lớn ở mức giá cao, nên bị giảm mạnh biên lợi nhuận.

Báo cáo tài chính hợp nhất HSG cho thấy, ngày 30/9/2016, số dư hàng tồn kho của HSG là 4.821 tỷ đồng. 1 năm sau đó, số dư này đã tăng lên mức 8.871 tỷ đồng, trong đó nguyên vật liệu tăng mạnh nhất (từ 1.211 tỷ đồng lên 2.786 tỷ đồng), hàng mua đang đi đường tăng từ 1.576 tỷ đồng lên 2.583 tỷ đồng), thành phẩm tăng với tốc độ chậm hơn, từ mức 1.359 tỷ đồng lên 2.111 tỷ đồng).

Tại ngày 30/3/2018 (thời kỳ giá nguyên vật liệu đạt đỉnh), số dư hàng tồn kho nguyên - vật liệu của HSG cũng tăng lên mức 3.476 tỷ đồng, đồng thời, hàng hóa thành phẩm tăng lên mức 4.764 tỷ đồng. Tích hàng tồn kho giai đoạn giá nguyên vật liệu tăng cao với tốc độ nhanh là nguyên nhân khiến biên lợi nhuận của HSG giảm mạnh trong năm tài chính vừa qua.

Nửa đầu năm tài chính 2017 - 2018, tỷ lệ lợi nhuận gộp trên BCTC hợp nhất của HSG là 14,27%, nhưng tính cả năm 2017 - 2018, tỷ lệ này đã giảm về 11,4%, trong đó, quý IV niên độ tài chính, tỷ lệ lợi nhuận gộp này là 8,45%. Lợi nhuận sau thuế của quý là con số âm phần nào cho thấy rõ hậu quả của việc HSG đặt cược vào giá nguyên vật liệu tiếp tục tăng năm 2018.

Dù theo Báo cáo thường niên năm 2018 của HSG, Tập đoàn đã rất chú trọng công tác dự báo giá thép và coi đây một trong những nhiệm vụ quan trọng của Ban quản trị, điều hành.

“Tập đoàn luôn chuẩn bị sẵn các kịch bản điều hành để chủ động ứng phó với mọi tình huống nhằm bảo đảm hoạt động kinh doanh hiệu quả nhất. Với đặc trưng hoạt động là nhập khẩu phần lớn thép cán nóng (nguyên liệu chính) từ nước ngoài, việc cập nhật, phân tích giá thép cán nóng trong và ngoài nước, chọn lựa thời điểm thích hợp để mua với giá tốt nhất, hạn chế mọi rủi ro về nguyên liệu luôn được Hội đồng Quản trị và Ban Tổng Giám đốc quan tâm chú trọng”. Thế nhưng, rủi ro đã được dự báo này lại không được phân tích tốt.

Áp lực cạnh tranh lớn

Với hàng tồn kho lớn trong khi giá nguyên liệu liên tục giảm, một trong những áp lực khiến biên lợi nhuận gộp của HSG đã và dự kiến sẽ tiếp tục giảm chính là sức ép cạnh tranh, khi nguồn cung trên thị trường gia tăng từ cả các doanh nghiệp trong nước (do xuất khẩu khó khăn), lẫn các doanh nghiệp nước ngoài (chủ yếu đến từ Trung Quốc).

Nếu như với mảng nhựa, Hoa Sen bị các doanh nghiệp lớn trong ngành coi như một “ông kẹ” khó chịu vì sẵn sàng bán sản phẩm theo hình thức B2B (bán trực tiếp đến các khách hàng lớn) với mức giá có chiết khấu rất cao, thì ở lĩnh vực chính của mình là tôn mạ và ống thép, HSG cũng đang dần đối diện biện pháp cạnh tranh này.

Trong cuộc trao đổi với Báo Đầu tư Chứng khoán vào tháng 9/2018, tổng giám đốc một tập đoàn lớn về thầu xây dựng và thi công công trình giao thông, công trình xây dựng công nghiệp - dân dụng đưa ra nhận xét: Các doanh nghiệp lĩnh vực tôn, thép trong thời gian tới sẽ chịu áp lực cạnh tranh khốc liệt từ các doanh nghiệp khác đến từ Trung Quốc.

“Là một người sử dụng sản phẩm, chúng tôi đã cảm nhận được sức nóng từ thép Trung Quốc tràn sang Việt Nam do hậu quả từ chiến tranh thương mại Mỹ - Trung”, vị này nhận xét.

Đây cũng là câu chuyện HSG phải đối mặt trong thời gian tới, sau khi cơ bản giải quyết xong vấn đề hàng tồn kho giá cao.

Ngày cuối năm 2018, thị trường thép nhận tin Mỹ có thể áp dụng mức thuế chống phá giá 256% với thép Trung Quốc (trong đó có Formosa Việt Nam) sản xuất tại Việt Nam. Đây là thông tin được đánh giá bất lợi với các doanh nghiệp thép nói riêng, nhóm doanh nghiệp trong ngành tôn, thép… Việt Nam nói chung, khi quy mô của Formosa Việt Nam rất lớn.

Việc tăng cung hàng hóa từ Trung Quốc và các doanh nghiệp gốc Trung Quốc sản xuất tại Việt Nam sẽ là một sức ép lớn với Hoa Sen trong câu chuyện điều hành kinh doanh năm 2019, thậm chí năm 2020.

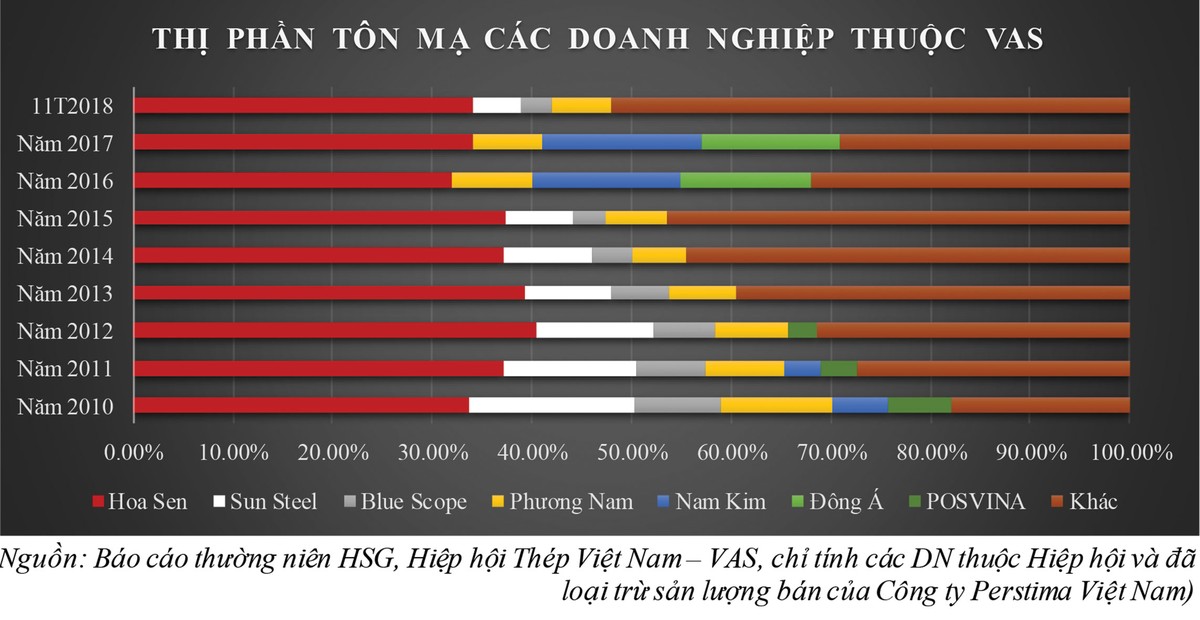

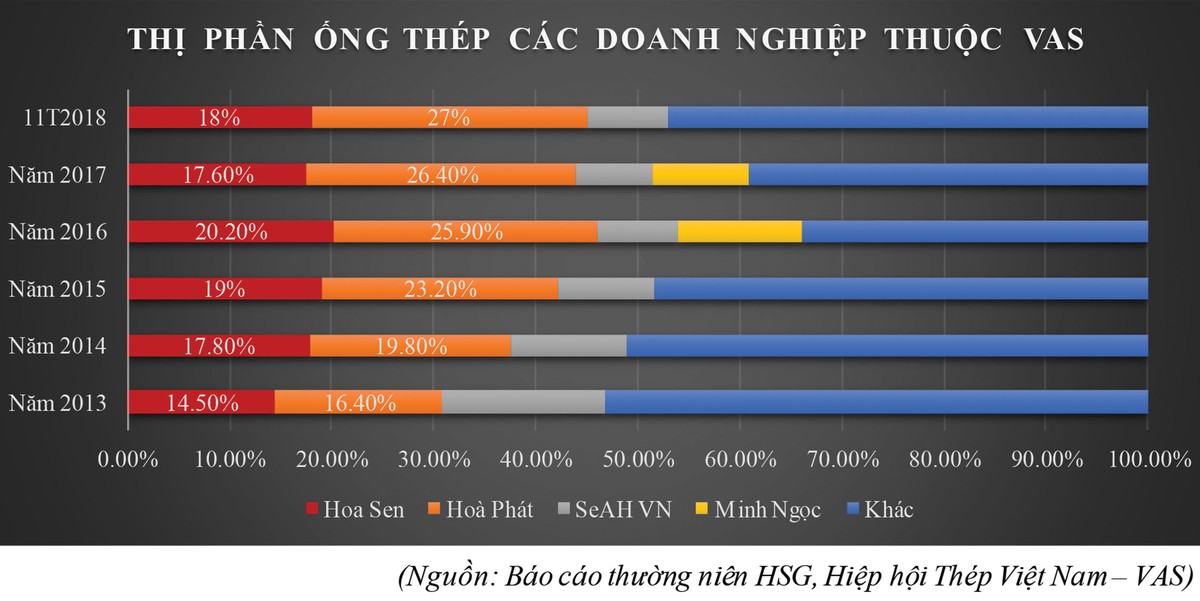

Thống kê dữ liệu của Hiệp hội Thép Việt Nam (VAS) cho thấy, thị phần tôn mạ của HSG đã đạt đỉnh vào năm 2012 (trên 40%) và 2 năm gần nhất duy trì mức 34%. Với mảng thép ống, HSG có nhích lên về thị phần, nhưng vẫn lép vế so với Hòa Phát. Thế nhưng, cần lưu ý rằng, thị phần này chỉ tính trên các doanh nghiệp nằm trong Hiệp hội, tức là phần bán ra của các doanh nghiệp tại Việt Nam.

Trong thống kê của VAS, năm tới, HSG có thể không giảm thị phần nếu vẫn áp dụng cách thống kê này. Nhưng nếu nhìn ra toàn thị trường tiêu thụ thép tại Việt Nam, vị thế của doanh nghiệp tôn hàng đầu Việt Nam có thể sẽ khác, khi có sự cạnh tranh khốc liệt từ các doanh nghiệp thép Trung Quốc sản xuất cả tại Trung Quốc và Việt Nam.

Trong kế hoạch kinh doanh của mình, HSG đưa ra mục tiêu giảm dần số dư hàng tồn kho, chi phí so với giữa năm 2018 thông qua việc giảm chi phí hành chính, công tác, chi phí hoạt động các cửa hàng, chi nhánh... nhằm giảm chi phí kinh doanh. Tuy nhiên, mức chi phí bán hàng lên tới 5,3% doanh thu thuần của HSG vẫn là một con số không hề thấp.

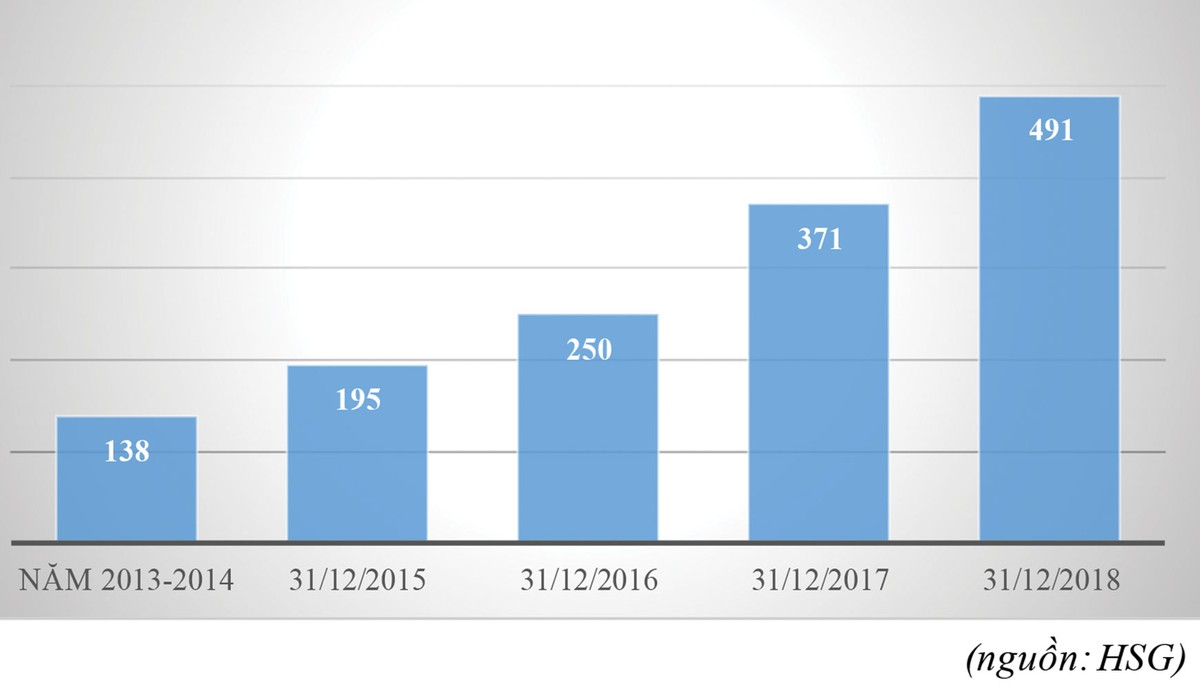

Chiến lược mở rộng số chi nhánh, điểm bán hàng trực tiếp của HSG trên khắp các tỉnh thành cả nước, dù có ưu điểm là tăng nhận diện thương hiệu, nhưng theo giới phân tích, đang trở thành lực cản cho hoạt động tiết giảm chi phí của Tập đoàn, khi hiệu quả kinh doanh một số chi nhánh không đạt được kỳ vọng. Đồng thời, các cửa hàng này, ở một góc độ nhất định, lại phải cạnh tranh với hệ thống phân phối khác được sở hữu bởi cá nhân Chủ tịch Hội đồng quản trị HSG, ông Lê Phước Vũ.

Tính đến ngày 30/9/2018, số lượng nhân sự toàn Tập đoàn là 7.062 người, giảm 19% so với 30/9/2017, với chi phi lương và chi phí theo lương, tương ứng tỷ lệ giảm khoảng 30%/tháng; chi phí hoạt động tại các chi nhánh/cửa hàng trong toàn hệ thống phân phối (HTPP) giảm khoảng 27,8%/tháng. Tuy nhiên, số lượng này liệu có thể tiếp tục đi xuống nếu HSG sử dụng mô hình phân phối khác hay không lại là câu hỏi cần lời giải đáp từ Ban lãnh đạo Công ty.

Số chi nhánh hệ thống phân phối của Hoa Sen.

Áp lực về vay nợ

Năm tài chính 2017 - 2018, chi phí tài chính của HSG lên tới 971 tỷ đồng, trong đó chi phí lãi vay là 812 tỷ đồng, tăng rất mạnh so với cùng kỳ năm trước đó là 589 tỷ đồng chi phí tài chính và 482 tỷ đồng chi phí lãi vay. Đây là một trong những áp lực lớn cho Tập đoàn, góp phần tạo nên sự sụt giảm sốc lợi nhuận năm vừa qua. Điều này phản ánh áp lực nợ nần lên hoạt động kinh doanh mà HSG đã và đang phải gánh chịu.

Tại ngày 30/9/2018, Tập đoàn có số dư nợ phải trả là hơn 16.053 tỷ đồng, trong đó vay và nợ thuê tài chính ngắn hạn gần 10.880 tỷ đồng; vay và nợ thuê tài chính dài hạn 3.462 tỷ đồng.

Trong thời gian vừa qua, Hoa Sen cho biết đã thực hiện tái cấu trúc, với việc giảm khoảng 3.500 tỷ đồng hàng tồn kho so với thời điểm đỉnh cao trước đó. Trong đó, kể từ 30/9/2018 đến cuối năm 2018, số dư hàng tồn kho ước giảm từ 1.000 - 1.500 tỷ đồng, giúp giảm dư nợ vay vốn và áp lực chi phí lãi vay.

Nhưng so với cơ cấu nợ vay hiện tại, việc này cũng chỉ góp phần giảm được chưa đến 10% tổng nợ phải trả của Tập đoàn so với thời điểm lập BCTC cuối năm tài chính 2017 - 2018. Chưa kể, lãi vay và tỷ giá USD/VND đang có xu hướng tăng lên (HSG có vay bằng USD).

Năm tài chính 2018 - 2019, HSG đặt mục tiêu 31.500 tỷ đồng doanh thu thuần, lợi nhuận sau thuế 500 tỷ đồng, tương đương giảm 9% về doanh thu và tăng 22% về lợi nhuận so với năm tài chính 2017 - 2018. Với áp lực cạnh tranh và sự biến động khó lường của giá nguyên vật liệu, đây sẽ là thách thức lớn với HSG.

Trên một số diễn đàn chứng khoán đã có ý kiến lo ngại rằng, HSG đối diện với nguy cơ phá sản nếu không xử lý được khối nợ nần chồng chất và vượt qua tình trạng ngành nghề kinh doanh khó khăn. Hiện tại, Tập đoàn đang có số dư vay nợ ở mức gần 1/2 doanh thu hợp nhất.

Với chương trình giảm mạnh hàng tồn kho mà HSG đã công bố và đang thực hiện, con số dư nợ có thể giảm xuống. Nhưng con số giảm xuống có thể không quá 3.000 tỷ đồng, vẫn chưa thể thay đổi được áp lực nợ của Tập đoàn.

Giá cổ phiếu có tiếp tục giảm sâu?

Tại ngày cuối năm 2018, giá cổ phiếu HSG chỉ còn 6.510 đồng/cổ phiếu. Trước đó, cổ phiếu này đã từng đạt giá 32.350 đồng/cổ phiếu (tương đương giá sau thực hiện quyền là 28.770 đồng/cổ phiếu) ngày 1/6/2017. Mất đi 77,37% giá chỉ sau 1 năm rưỡi, HSG là một khoản đầu tư đầy đau đớn của nhiều người.

Trên một diễn đàn chứng khoán, một nhà đầu tư chia sẻ lại lịch sử trao đổi với môi giới chứng khoán của mình. Khi đó, môi giới tỏ ra đầy tiếc nuối vì nhà đầu tư đã đặt nhầm lệnh bán cổ phiếu giá 28.000 đồng/cổ phiếu hồi năm 2018 sau khi được môi giới khuyên mua vào, vì cho rằng HSG có thể lên mức 50.000 đồng/cổ phiếu. Và tại ngày chia sẻ (đầu tháng 12/2018), giá cổ phiếu HSG giảm về hơn 7.000 đồng/cổ phiếu!

Năm tài chính 2018 - 2019, HSG đặt mục tiêu 31.500 tỷ đồng doanh thu thuần, lợi nhuận sau thuế 500 tỷ đồng, tương đương giảm 9% về doanh thu và tăng 22% về lợi nhuận so với năm tài chính 2017 - 2018. Với vốn điều lệ gần 3.850 tỷ đồng, kế hoạch kinh doanh 500 tỷ đồng lợi nhuận sau thuế 1 năm không phải là quá thấp.

Tuy nhiên, đạt được kế hoạch này hay không vẫn còn là một câu hỏi không dễ trả lời, khi áp lực cạnh tranh ngày một lớn, diễn biến giá nguyên liệu bất thường và cơ hội tiếp tục giảm vốn vay dẫn đến giảm chi phí tài chính của HSG năm 2019 đang dần giảm đi.