Lượng margin hiện nay tại các công ty chứng khoán không quá căng, thậm chí còn ở mức thấp so với quy mô vốn chủ sở hữu. Ảnh: Dũng Minh

Lượng margin hiện nay tại các công ty chứng khoán không quá căng, thậm chí còn ở mức thấp so với quy mô vốn chủ sở hữu. Ảnh: Dũng Minh

Margin chưa “căng”

Trong hơn 1 tháng qua, thị trường chứng khoán có một số phiên giảm giá mạnh, nhưng hiện tượng bán giải chấp (force sell) chưa phổ biến. Lượng vay margin tập trung vào nhóm nhà đầu tư nội, trong khi đó, thống kê giao dịch tháng 8 và tháng 9 cho thấy, nhóm này vẫn thiên về mua ròng, đồng nghĩa với sức ép bắt buộc phải bán chưa rõ ràng.

Gần đây, một số công ty chứng khoán hạ tỷ lệ cho vay margin, việc này gây áp lực lên các tài khoản có tỷ lệ vay nợ. Nhưng áp lực này chưa đủ lớn khi VN-Index trong 4 phiên liên tiếp giảm điểm ngày 21, 22, 25 và 26/9/2023, xuống 1.137,96 điểm chỉ mất khoảng 6% giá trị so với mức trung bình 20 phiên, còn so với mức đỉnh ngắn hạn giảm chưa đến 9%. Về lý thuyết, các tài khoản được vay tối đa 50% đối với các cổ phiếu bluechips, do đó, thị trường biến động dưới 15% chưa đủ tác động tới việc bắt buộc phải bán.

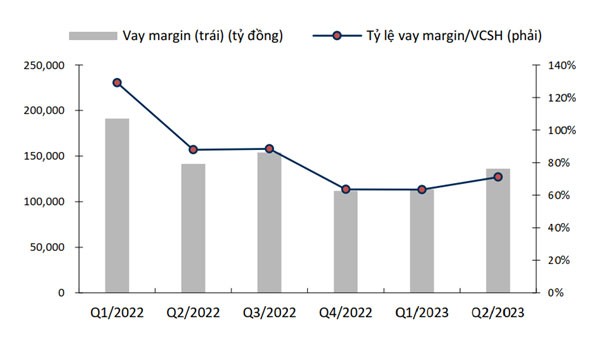

Nhìn lại các báo cáo về margin trong quý II/2023, dư nợ margin toàn thị trường tăng mạnh trở lại, nhưng vẫn thấp hơn nhiều so với mức đỉnh quý I/2022 (VN-Index khi đó dao động quanh ngưỡng 1.500 điểm).

|

Dư nợ cho vay margin của các công ty chứng khoán. Nguồn: Fiinpro, KBSV tổng hợp. |

Theo các chuyên gia, dư nợ margin chỉ “căng” khi có 2 điều kiện xảy ra.

Thứ nhất, giá trị chứng khoán tăng nhanh khiến tổng nhu cầu vay margin tăng theo, do đà tăng giá ngắn hạn và giá trị tài sản đảm bảo tăng. Yếu tố này trong 2 quý đầu năm nay chưa rõ rệt, dù VN-Index hồi phục tích cực so với mức đáy ngắn hạn trong năm 2022, vì so với mức đỉnh năm ngoái thì chỉ số mới lấy lại được khoảng 50% mức giảm.

Thứ hai, năng lực cung cấp vốn vay margin của các công ty chứng khoán gặp ngưỡng tới hạn. Điều kiện này chưa xảy ra, vì các công ty chứng khoán lớn đều có vốn khả dụng và vốn điều lệ cao hơn nhiều so với trước, sẵn sàng đáp ứng nhu cầu vay margin của thị trường. Như vậy, khả năng căng margin thụ động của các công ty chứng khoán là không có.

Tuy nhiên, từ phía quản trị hoạt động cho vay margin chủ động của khối công ty chứng khoán, mỗi công ty thường có quan điểm và hành động riêng để điều chỉnh tỷ lệ margin cũng như quan điểm quản trị rủi ro, qua đó tác động mạnh hơn đến thị trường.

Ông Lâm Gia Khang, phụ trách phân tích chiến lược thị trường, Công ty Chứng khoán VietinBank cho rằng, hiện tượng call margin (yêu cầu bổ sung tài sản ký quỹ) và force sell nếu chỉ diễn ra ở một số cổ phiếu đơn lẻ sẽ không gây tác động lớn đến diễn biến chung của thị trường. Trong trường hợp hiện tượng call margin chéo xảy ra (cổ phiếu sử dụng đòn bẩy mất thanh khoản nên cổ phiếu khác trong danh mục bị bán ra), điều này sẽ dễ lan truyền hiệu ứng domino và tác động tiêu cực đến diễn biến giá của gần như toàn bộ cổ phiếu.

Trong hai phiên 25 và 26/9, có cả trăm cổ phiếu rơi vào tình trạng “trắng” bên mua, bất chấp triển vọng khác nhau dưới góc nhìn phân tích cơ bản. Theo đó, hiện tượng force sell đã diễn ra vào cuối phiên sáng 27/9, khi một loạt cổ phiếu bị bán mạnh, đẩy VN-Index có thời điểm lùi xuống gần 1.120 điểm.

Nhờ dòng tiền bắt đáy ngắn hạn nhập cuộc trong phiên chiều, thị trường đã tăng trở lại và hai phiên sau đó hình thành vùng cân bằng mới trong khu vực 1.140 - 1.160 điểm, kết thúc phiên giao dịch cuối tuần qua tại 1.154,15 điểm.

“Có nhiều nguyên nhân, nhưng hiện tượng căng margin là một trong những nguyên nhân khiến thị trường giảm điểm mạnh trong giai đoạn gần đây”, ông Khang nói.

Có quan điểm khác cho rằng, margin không phải là tác nhân tác động đến pha đảo chiều của thị trường, vì VN-Index đã có thời gian tăng điểm khá dài kể từ mức gần 900 điểm giữa tháng 11/2022, tương đương mức tăng trên 30%, nên sự điều chỉnh là cần thiết.

Việc thị trường tạm dừng đà tăng kéo dài từ đầu tháng 5/2023 đến tháng đầu tháng 8/2023, với 2 nhịp điều chỉnh trong tháng 8 và 9/2023 giúp nhà đầu tư nhìn nhận rõ hơn các biến chuyển mang tính chất nội tại của doanh nghiệp niêm yết. Thị trường tăng điểm được cho là chỉ báo về khả năng tăng trưởng trở lại của các doanh nghiệp, nhưng đánh giá sớm này cần được kiểm định dựa vào kết quả báo cáo kinh doanh trong 2 quý cuối năm.

Áp lực có thể đến từ margin bên ngoài

Các số liệu thống kê cho thấy, dư nợ margin toàn thị trường tăng khá mạnh trong quý II/2023 và ước tính đến cuối quý III/2023 đạt 160.000 tỷ đồng - tương đương giai đoạn giữa năm 2022.

Dư nợ margin biến động liên tục nên các con số thống kê chỉ mang tính tương đối, bởi có những thời điểm giá trị dư nợ được ghi nhận cao hơn nhiều so với số liệu tổng hợp cuối quý.

Theo ông Nguyễn Thế Minh, Giám đốc Phân tích, Công ty Chứng khoán Yuanta Việt Nam, lượng margin hiện nay tại các công ty chứng khoán không quá căng, thậm chí còn ở mức thấp so với quy mô vốn chủ sở hữu. Trong nhịp thị trường điều chỉnh vừa qua, hiện tượng call margin và giải chấp chưa xuất hiện nhiều ở các công ty chứng khoán, nhưng có thể xảy ra ở những nhóm cổ phiếu có tính đầu cơ cao và các nhà đầu tư sử dụng đòn bẩy tối đa từ các nguồn cho vay bên ngoài (được gọi là các “kho”).

Nếu vay margin ở các “kho” ngoài thì giá cổ phiếu giảm sàn 2 phiên là có thể sẽ bị bán giải chấp.

“Hiện nay, số liệu lượng margin từ bên ngoài không được công bố nên không có con số thống kê chính xác. Tuy nhiên, theo kinh nghiệm quan sát của tôi, lượng giải chấp có lẽ đã được bán ra trong vài phiên trước và trạng thái có thể được đưa về mức cân bằng. Tuy nhiên, áp lực giải chấp có thể gia tăng trở lại nếu thị trường tiếp tục giảm mạnh trong vài phiên tới”, ông Minh nói.

Đồng quan điểm, ông Bùi Văn Huy, Giám đốc chi nhánh TP.HCM, Công ty Chứng khoán DSC, ở thời điểm hiện tại, điều đặc biệt của thị trường là margin ở các công ty chứng khoán không được sử dụng quá nhiều, nhưng tỷ lệ nợ vay margin/vốn hóa ở mức cao. Trong khi đó, một bộ phận không nhỏ nhà đầu tư sử dụng margin ở các “kho”.

“Nhìn margin toàn thị trường thì không thấy căng, nhưng nếu nhìn vi mô ở các kho, có tình trạng căng cứng nhất định, đặc biệt là ở một số thương vụ cụ thể. Khi vay “kho” thì giá cổ phiếu giảm sàn 2 phiên là bị bán giải chấp. Còn ở các công ty chứng khoán, giá giảm sàn từ 3 - 5 phiên mới rơi vào tình trạng giải chấp”, ông Huy cho biết.

Theo ông Huy, call margin và force margin chủ yếu đến từ các “kho”, còn ngưỡng margin tính chung ở các công ty chứng khoán hiện tại tương đối an toàn.