Tuần qua, khối công ty chứng khoán hạ tỷ lệ margin từ 5 - 10% đối với nhiều mã cổ phiếu.

Tuần qua, khối công ty chứng khoán hạ tỷ lệ margin từ 5 - 10% đối với nhiều mã cổ phiếu.

Margin doanh nghiệp chiếm tỷ trọng lớn

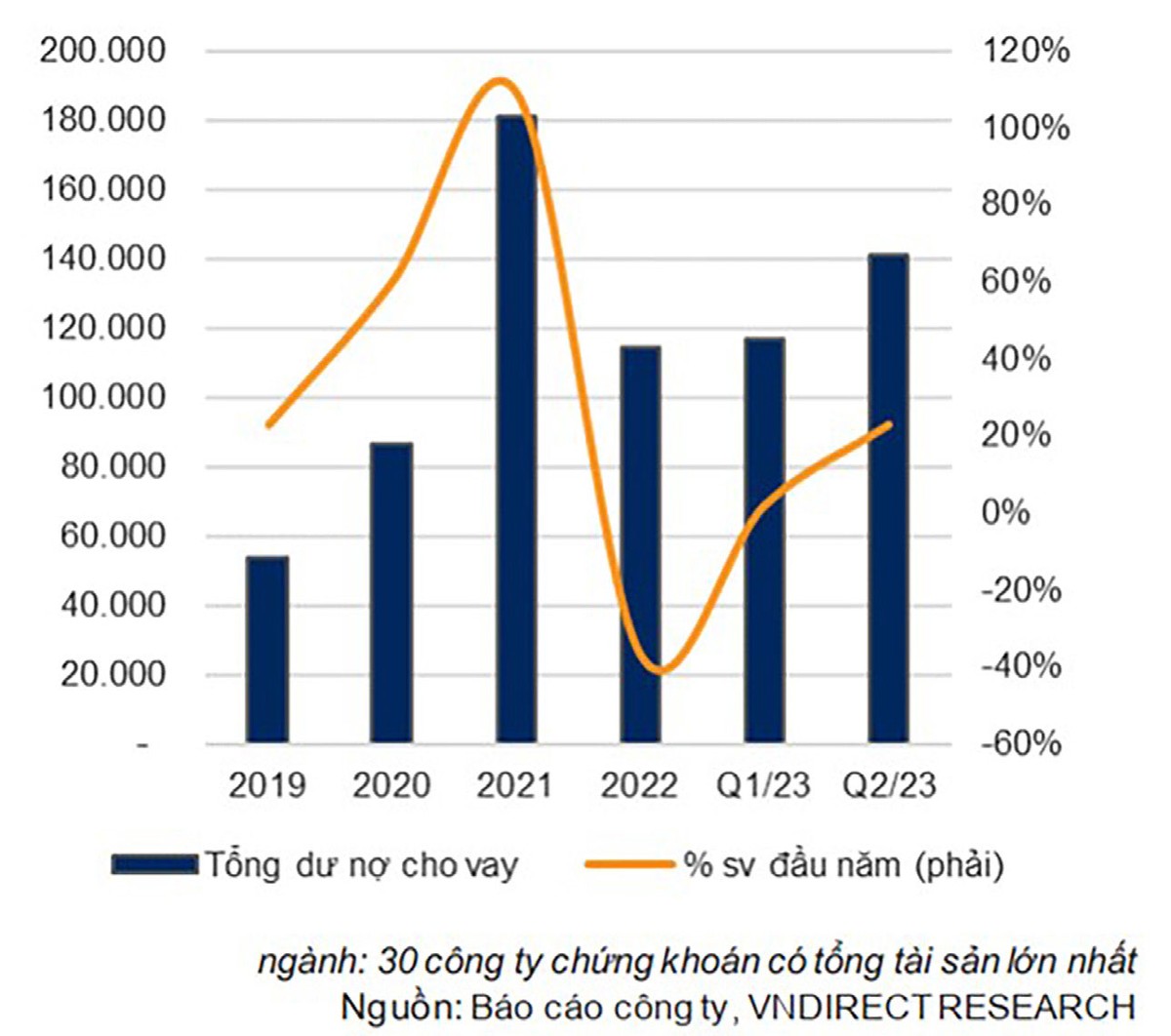

Tổng dư nợ margin tính đến ngày 24/8/2023, theo ước tính của Công ty Chứng khoán DSC, tăng gần 10% so với cuối quý II/2023, đạt hơn 150.000 tỷ đồng. Con số này thấp hơn mức cao nhất trong quý IV/2021 hay quý I/2022, nhưng so với vốn hoá thị trường và dòng tiền hiện tại thì đang ở mức cao.

|

Dư nợ cho vay của ngành chứng khoán. |

Đáng lưu ý, vốn hóa thị trường đã giảm nhiều so với hơn 1 năm trước, khi VN-Index trên ngưỡng 1.500 điểm, trong khi chỉ số gần đây dao động quanh ngưỡng 1.200 điểm. Do đó, tỷ lệ margin toàn thị trường (chưa tính đến khoản vay từ các “kho” ngoài) được nhìn nhận đang ở mức cao nhất từ trước đến nay.

Mặc dù cấu trúc thị trường và hoạt động cho vay đã thay đổi nhiều, nhưng con số dư nợ margin gia tăng dẫn tới rủi ro tiềm ẩn, nhất là khi có dấu hiệu công ty chứng khoán “vượt rào” cho vay. Pháp luật quy định, cho vay margin không được vượt quá tỷ lệ 50%, tức khách hàng chỉ được vay tối đa 50% giá trị tài sản bảo đảm, nhưng công ty chứng khoán có cách “lách” để cho khách hàng VIP vay với tỷ lệ 60 - 70%, nhất là với khách hàng doanh nghiệp.

Một môi giới chứng khoán chia sẻ, margin không chỉ đơn thuần là các khách hàng cá nhân, mà còn có khách hàng theo “deal” (thỏa thuận), trong đó các khoản deal doanh nghiệp chiếm tỷ trọng lớn. Ở thời điểm hiện tại, rủi ro trái phiếu doanh nghiệp được lùi lại 1 năm nhờ các quy định pháp luật gần đây và doanh nghiệp đã có bài học từ tình trạng “call margin chéo” năm 2022 (công ty chứng khoán bán tài sản khác trong tài khoản của khách hàng để đưa tỷ lệ ký quỹ về mức an toàn), nhưng rủi ro vẫn hiện hữu. Vì thế, trong 1 - 2 tuần qua, không ít công ty chứng khoán đã “siết” margin.

Ông Nguyễn Việt Quang, Giám đốc Kinh doanh, Công ty Chứng khoán Yuanta Việt Nam cho rằng, margin là một yếu tố quan trọng để xác định giai đoạn đỉnh hay đáy của thị trường chứng khoán. Thị trường tăng do dòng tiền tham gia tăng dần, trong đó có một phần nhờ đòn bẩy margin.

Khi margin “căng” (nhà đầu tư hưng phấn nên sử dụng hết hạn mức margin), dòng tiền thúc đẩy thị trường không còn nhiều nên đó là lúc thị trường thường ở vùng đỉnh; còn khi margin xuống đáy (nhà đầu tư bi quan, không muốn dùng đòn bẩy) thì thường là giai đoạn thị trường tạo đáy. Trong khi đó, thị trường giai đoạn từ đầu tháng 5 đến giữa tháng 8/2023 có diễn biến tăng mà hầu như không có nhịp điều chỉnh đáng kể nào, tạo tâm lý hưng phấn và kích thích nhà đầu tư sử dụng margin.

Trong bối cảnh không ít nhà đầu tư sử dụng đòn bẩy ở mức cao và thị trường vừa qua có một số phiên điều chỉnh, ông Quang khuyến nghị: “Margin là vấn đề lớn cần quan tâm giai đoạn này và nên đưa về trạng thái ổn định”.

Vậy đâu là ngưỡng tối ưu cho tổng giá trị vay ký quỹ của toàn thị trường? Mới đây, Công ty Chứng khoán VNDIRECT đã thực hiện phương pháp tiếp cận từ dưới lên từ tổng giá trị tài sản tài chính được giao dịch của 30 công ty chứng khoán lớn nhất và mối tương quan tuyến tính với các khoản vay ký quỹ của ngành.

Với kỳ vọng VN-Index đạt ngưỡng 1.300 điểm trong nửa cuối năm 2023, tương ứng mức tăng 16% so với mức 1.120 điểm vào cuối quý II/2023, VNDIRECT dự báo, tổng giá trị giao dịch tài sản tài chính tại Trung tâm Lưu ký chứng khoán Việt Nam sẽ tăng với tốc độ tương đương (xấp xỉ 16%), từ 784.000 tỷ đồng ở giai đoạn cuối quý II/2023 (dữ liệu được thu thập từ Top 30 công ty môi giới về quy mô tài sản) lên lên khoảng 910.000 tỷ đồng.

Kết hợp với tỷ lệ cho vay ký quỹ toàn ngành chứng khoán trên tổng giá trị tài sản niêm yết trong 3 năm gần đây phổ biến từ 17 - 20%, dự báo tổng dư nợ margin toàn thị trường có thể đạt 155.000 - 180.000 tỷ đồng trong giai đoạn nửa cuối năm nay, tức tăng 10 - 30% so với mức 140.000 tỷ đồng vào cuối quý II/2023.

Tuy nhiên, VNDIRECT cho biết, tùy thuộc vào diễn biến thị trường, các công ty chứng khoán sẽ điều chỉnh hạn mức margin cho phù hợp với từng giai đoạn. Thực tế, tại VNDIRECT, dư nợ margin hiện nay đã giảm 20 - 30% so với mức đỉnh hơn 17.000 tỷ đồng trong năm 2022.

Hạ nhiệt margin

Trong chuỗi tăng điểm kéo dài hơn 4 tháng qua, nguồn tiền mới đổ vào thị trường một phần đến từ dòng tiền tiết kiệm, phần nhiều hơn đến từ margin tại các công ty chứng khoán và các “kho” bên ngoài. Trong đó, các “kho” cho vay với tỷ lệ rất cao, có thể lên tới 80 - 90% đối với cổ phiếu vốn hóa lớn và thanh khoản. Do đó, với phiên đảo chiều giảm mạnh như phiên 18/8/2023, các kho đã hạn chế cho vay, đồng thời mạnh tay xử lý các tài khoản có giá trị tài sản bảo đảm giảm mạnh. Các công ty chứng khoán cũng hạ dần tỷ lệ cho vay.

Dư nợ margin giảm, nhưng vẫn ở mức cao, nếu thị trường tiếp tục có diễn biến xấu, hiện tượng giải chấp sẽ xuất hiện, tạo áp lực lớn lên tâm lý nhà đầu tư.

Dư nợ margin biến động từng ngày, nhưng riêng phiên lao dốc ngày 18/8, số liệu thống kê Top 10 công ty chứng khoán có dư nợ margin lớn nhất thị trường cho thấy, tổng dư nợ giảm gần 10.000 tỷ đồng, trong đó có VPS, SSI, VNDIRECT, Mirae Asset, HSC. Margin tiếp tục hạ nhiệt trong tuần qua khi các công ty chứng khoán hạ tỷ lệ margin từ 5 - 10% với nhiều mã cổ phiếu như VCI, SSI, HCM, PVS, GVC, TNG, STB, VSC, BMP, KBC, TAR, DBC.

Nhìn vào chuyển động trồi sụt của thị trường trong tuần qua, ông Nguyễn Anh Khoa, Trưởng phòng Phân tích, Công ty Chứng khoán Agriseco cho rằng, áp lực margin ở thời điểm hiện tại vẫn còn, nhưng sẽ không lặp lại tình trạng bán tháo ồ ạt như cuối năm 2022. Bởi lẽ, rút kinh nghiệm từ những lần “vung tay quá trán” với margin, các công ty chứng khoán đã chú trọng hơn công tác quản trị rủi ro.

Hơn nữa, so với thời điểm cuối năm 2022, dư nợ margin dồn vào nhóm doanh nghiệp bất động sản, đặc biệt là một số doanh nghiệp có liên quan đến câu chuyện trái phiếu nên mức độ rủi ro cao, trong khi ở thời điểm hiện tại, tỷ lệ cho vay giữa các nhóm ngành cân bằng hơn và tập trung vào nhóm tài chính, các doanh nghiệp sản xuất, doanh nghiệp uy tín…

Tuần qua, dư nợ margin vẫn tạo áp lực lên thị trường, nhưng áp lực này dần giảm bớt, vì 2 lý do. Thứ nhất, lượng bán giải chấp (force sell) đã giảm đáng kể do nhiều công ty chứng khoán nâng mức bán bắt buộc. Thứ hai, thị trường khó dự đoán hơn trước nên nhà đầu tư hạn chế vay mới, đồng thời trả bớt nợ vay. Trong khi đó, nhiều nhà đầu tư kỳ vọng vào xu hướng tăng trung và dài hạn của thị trường nên lực mua lớn xuất hiện trong các phiên điều chỉnh.