Ảnh Shutterstock.

Ảnh Shutterstock.

Nhận diện hạn chế

Thị trường chứng khoán phái sinh sau gần 3 năm hoạt động, theo đánh giá của Sở Giao dịch chứng khoán Hà Nội (HNX), đã có sự tăng trưởng tốt. Giao dịch hợp đồng tương lai chỉ số VN30 trong tháng 7/2020, thanh khoản tăng so với tháng trước.

Theo đó, khối lượng giao dịch bình quân đạt 212.623 hợp đồng, tăng 18,59% so với tháng trước. Trong đó, phiên có khối lượng giao dịch cao nhất đạt 356.033 hợp đồng vào ngày 29/7/2020, tăng 16,7% so với mức cao nhất trong tháng 6/2020. Ðây cũng là mức cao nhất kể từ khi khai trương thị trường cách đây 3 năm.

Khối lượng hợp đồng mở (OI) trong tháng 7 vừa qua tiếp tục tăng mạnh tới 40,43% so với tháng trước. Tại ngày giao dịch cuối cùng của tháng 7, OI đạt 38.001 hợp đồng. Ðây cũng là mức OI cao nhất từ trước đến nay.

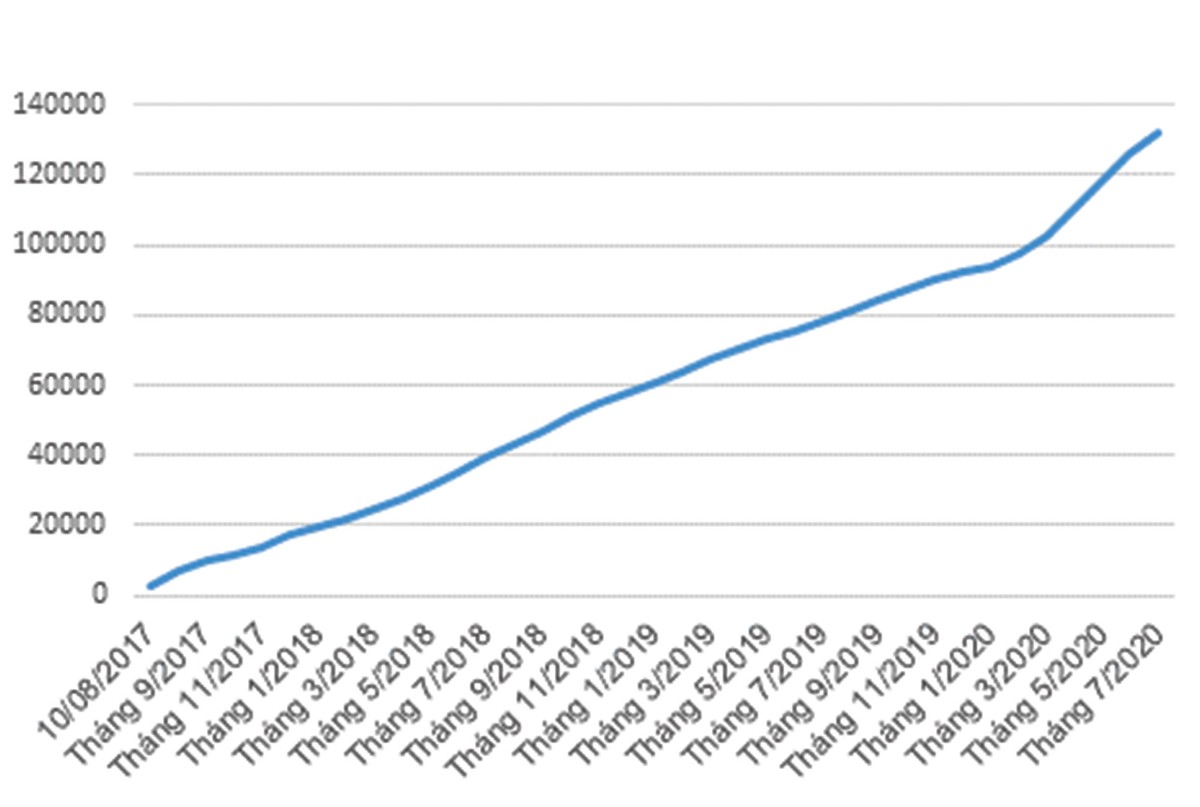

Nhà đầu tư tham gia thị trường tăng liên tục, cuối tháng 7/2020, số lượng tài khoản giao dịch phái sinh đạt 132.274 tài khoản.

Phái sinh đã không chỉ trở thành một kênh đầu tư mới, mà còn là một công cụ phòng vệ rủi ro cho các nhà đầu tư, đặc biệt là nhà đầu tư tổ chức. Ðiều này giúp TTCK cơ sở bớt bị khuyếch đại đà giảm mỗi khi đối mặt với những cú sốc dẫn đến biến động lớn.

Dẫu vậy, bên cạnh những kết quả bước đầu đáng khích lệ đó, còn không ít điểm hạn chế đang đợi cả cơ quan quản lý, vận hành thị trường vào cuộc khắc phục.

Biểu đồ tăng trưởng số lượng tài khoản của nhà đầu tư trên TTCKPS .

Hạn chế dễ thấy đầu tiên là tỷ lệ nhà đầu tư tổ chức tham gia sân chơi phái sinh còn thấp. Trong tháng 7 vừa qua, giao dịch của nhà đầu tư cá nhân trong nước chiếm gần 86% khối lượng giao dịch toàn thị trường, mức tương tự như các tháng trước.

Theo đó, tỷ trọng giao dịch của nhà đầu tư tổ chức chỉ chiếm 13,47% toàn thị trường.

Mặt khác, cơ cấu nhà đầu tư còn thể hiện một điểm hạn chế nữa là sự tham gia của nhà đầu tư nước ngoài không đáng kể.

Trong tháng 7/2020, giao dịch của khối ngoại chỉ chiếm 0,59% tổng khối lượng giao dịch toàn thị trường. Trong đó, nhà đầu tư nước ngoài không tham gia giao dịch hợp đồng tương lai trái phiếu chính phủ.

Sản phẩm kém đa dạng cũng là điểm hạn chế của TTCK phái sinh. Ðến nay, thị trường mới có hai sản phẩm là hợp đồng tương lai chỉ số VN30 và hợp đồng tương lai trái phiếu chính phủ.

Với hợp đồng tương lai chỉ số, do sản phẩm này được triển khai dựa trên chỉ số VN30 với lượng cổ phiếu hạn chế, nên có những thời điểm thành viên thị trường quan ngại về những động thái “nhào nặn” chỉ số VN30, nhằm trục lợi trên thị trường chứng khoán phái sinh.

Chỉ số VN30 do Sở Giao dịch chứng khoán TP.HCM quản lý, còn HNX lại vận hành thị trường chứng khoán phái sinh, trong khi cơ chế giám sát liên thị trường vẫn còn khiếm khuyết, nên ít nhiều ảnh hưởng đến tính kịp thời trong hoạt động giám sát các biến động bất thường của chỉ số này lên thị trường phái sinh.

Về thanh khoản, trong khi thanh khoản của hợp đồng tương lai chỉ số khá tốt, thì hợp đồng tương lai trái phiếu chính phủ lại yếu ớt.

Tháng 7/2020, chỉ có 9 hợp đồng tương lai trái phiếu Chính phủ được giao dịch, trong khi khối lượng mở OI không ghi nhận bất kỳ một hợp đồng nào.

Lý giải nguyên nhân của tình trạng này, một chuyên gia ở Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho rằng, do quy định hiện hành không cho phép nhà đầu tư cá nhân tham gia, đồng thời trên thực tế nhà đầu tư tổ chức tham gia chủ yếu là một số ngân hàng, trong khi các công ty chứng khoán, công ty quản lý quỹ… hiện chưa tham gia, số lượng các ngân hàng tham gia hạn chế.

Một trong những nguyên nhân khiến TTCK phái sinh chưa thu hút nhà đầu tư nước ngoài tham gia là quy mô thị trường, cũng như quy mô hợp đồng còn nhỏ. Nhà đầu tư tổ chức khó hiện thực hóa mục tiêu tham gia sàn phái sinh để phòng vệ rủi ro.

… Cần gỡ khó cho sàn phái sinh phát triển

Nếu xử lý những điểm nghẽn trên, nhiều ý kiến cho rằng TTCK phái sinh có cơ hội phát triển mạnh hơn sau 3 năm đầu tiên hoạt động.

Theo đó, để gia tăng thu hút nhà đầu tư tổ chức, trong đó có nhà đầu tư nước ngoài, cần một sự phối hợp chính sách đồng bộ giữa thị trường cơ sở lẫn thị trường phái sinh.

Cùng với đó, nếu cơ chế nới room cho nhà đầu tư nước ngoài được rộng mở, sẽ thúc đẩy vốn ngoại chảy mạnh hơn vào thị trường cổ phiếu, trái phiếu doanh nghiệp.

Theo đó, nhu cầu giao dịch trên thị trường chứng khoán phái sinh cho mục tiêu phòng vệ rủi ro của nhà đầu tư ngoại cũng sẽ tăng lên.

Nhiều nhà đầu tư chia sẻ, họ vẫn chưa hiểu gì về sàn phái sinh, nên chưa thể tham gia. Theo đó, hoạt động đào tạo cần được thực hiện mạnh mẽ hơn và cần hướng đến nhà đầu tư nhiều hơn.

Cần có cơ chế ưu đãi đủ hấp dẫn về thuế, phí giao dịch cho nhà đầu tư cá nhân khi đầu tư qua các quỹ đầu tư so với hình thức họ đầu tư trực tiếp.

Từ đó, dịch chuyển dần thói quen đầu tư trực tiếp sang đầu tư qua nhà đầu tư tổ chức là các quỹ đầu tư. Ðây cũng là một trong những cách dần gia tăng nhu cầu giao dịch các sản phẩm phái sinh vì mục tiêu phòng vệ rủi ro.

Với sản phẩm hợp đồng tương lai chỉ số, cần sớm có bộ chỉ số mới với lượng đủ lớn các cổ phiếu tốt để tránh rủi ro tác động lên chỉ số.

Còn với sản phẩm hợp đồng tương lai trái phiếu chính phủ, phó tổng giám đốc một ngân hàng niêm yết trên HOSE đề xuất, cần cho phép nhà đầu tư cá nhân tham gia, nhằm cải thiện thanh khoản cho thị trường.

Ðương nhiên đây không phải là nhà đầu tư cá nhân nhỏ lẻ, mà là nhà đầu tư cá nhân chuyên nghiệp theo quy định tại Luật Chứng khoán có hiệu lực từ 1/1/2021, với khả năng am hiểu về sản phẩm cũng như khả năng chịu đựng rủi ro.

Ðược biết, hiện HNX đang báo cáo Ủy ban Chứng khoán Nhà nước, Bộ Tài chính cho phép triển khai sản phẩm hợp đồng tương lai trái phiếu chính phủ kỳ hạn 10 năm và cho phép nhà đầu tư cá nhân được tham gia giao dịch trên thị trường này như thông lệ quốc tế.

Cùng với đó, với dự kiến Trung tâm Lưu ký chứng khoán Việt Nam sẽ đưa hệ thống CCP vào vận hành trong năm 2021, các thành viên thị trường trông đợi cơ chế giao dịch, thanh toán, bù trừ sẽ được vận hành sát hơn theo thông lệ quốc tế, để thu hút nhà đầu tư ngoại tham gia thị trường và giúp nhà đầu tư nói chung tiết kiệm chi phí, giảm thiểu rủi ro khi chu trình giao dịch được kết nối chặt chẽ, minh bạch.