Với những yếu tố đang có phần thuận lợi như sự tham gia của dòng tiền mới, nhà đầu tư mới, liệu đã đến lúc các doanh nghiệp nên tính việc phát hành cổ phiếu mới để gọi vốn?

Lý thuyết lựa chọn cấu trúc vốn

Huy động vốn là một trong ba quyết định quan trọng của doanh nghiệp bao gồm quyết định đầu tư, quyết định huy động vốn và quyết định phân phối.

Đây là một đề tài thú vị và thu hút nhiều nghiên cứu học thuật cũng như thực tiễn. Lý thuyết cấu trúc vốn hiện đại bắt đầu với các bài viết của Modigliani và Miller vào năm 1958 (gọi tắt là học thuyết MM).

Theo lý thuyết MM, cấu trúc vốn không ảnh hưởng đến giá trị doanh nghiệp. Các mệnh đề của thuyết MM dựa vào các điều kiện của thị trường vốn hoàn hảo. Trong thực tế, thị trường vốn dù vận hành tốt nhất cũng không thể hoàn hảo.

Chính những bất cập này đã hạn chế việc ứng dụng thuyết MM vào thực tiễn. Hiện nay, các lý thuyết về sự lựa chọn cấu trúc vốn tối ưu cho doanh nghiệp tập trung vào ba nhóm lý thuyết chính về cấu trúc vốn, đó là: lý thuyết đánh đổi, lý thuyết trật tự phân hạng và lý thuyết định thời điểm thị trường.

Theo lý thuyết đánh đổi cấu trúc vốn (trade-off theory), cấu trúc vốn mục tiêu là điểm mà tại đó những lợi ích thu được từ việc tăng nợ bị triệt tiêu hết, bởi chi phí khánh kiệt tài chính phải gánh chịu thêm.

Khi doanh nghiệp vay nợ ngày càng nhiều thì rủi ro phá sản sẽ ngày càng cao và làm sụt giảm giá trị doanh nghiệp. Đến một lúc nào đó, giá trị của tấm chắn thuế từ vay nợ bằng với giá trị của chi phí rủi ro kiệt quệ tài chính.

Ứng dụng lý thuyết đánh đổi cấu trúc vốn vào bối cảnh hiện tại, khi cần huy động nguồn vốn, nếu được, có lẽ doanh nghiệp sẽ ưu tiên phát hành cổ phiếu hơn, bởi lẽ những bất ổn trong môi trường kinh doanh do ảnh hưởng từ Covid-19 chưa dừng lại. Việc thâm dụng thêm vay nợ sẽ khiến rủi ro tài chính tăng cao hơn nữa.

Thuyết trật tự phân hạng đưa ra thứ tự ưu tiên sử dụng các nguồn vốn của doanh nghiệp, trước hết họ sử dụng các nguồn vốn vay nội bộ, sau đó là nợ bên ngoài và cuối cùng mới là vốn chủ sở hữu. Trong bối cảnh hiện tại, kết quả kinh doanh trong thời gian tới có thể sẽ kém, khiến các nguồn tài trợ nội bộ có thể không hiện hữu với nhiều doanh nghiệp.

Do đó, nếu cần vốn đầu tư, doanh nghiệp có khả năng phải sử dụng đến nợ vay và phát hành cổ phần mới. Khi ban quản trị tin tưởng cổ phiếu đang được định giá cao hơn, họ có thể phát hành cổ phiếu (nguồn tài chính bên ngoài).

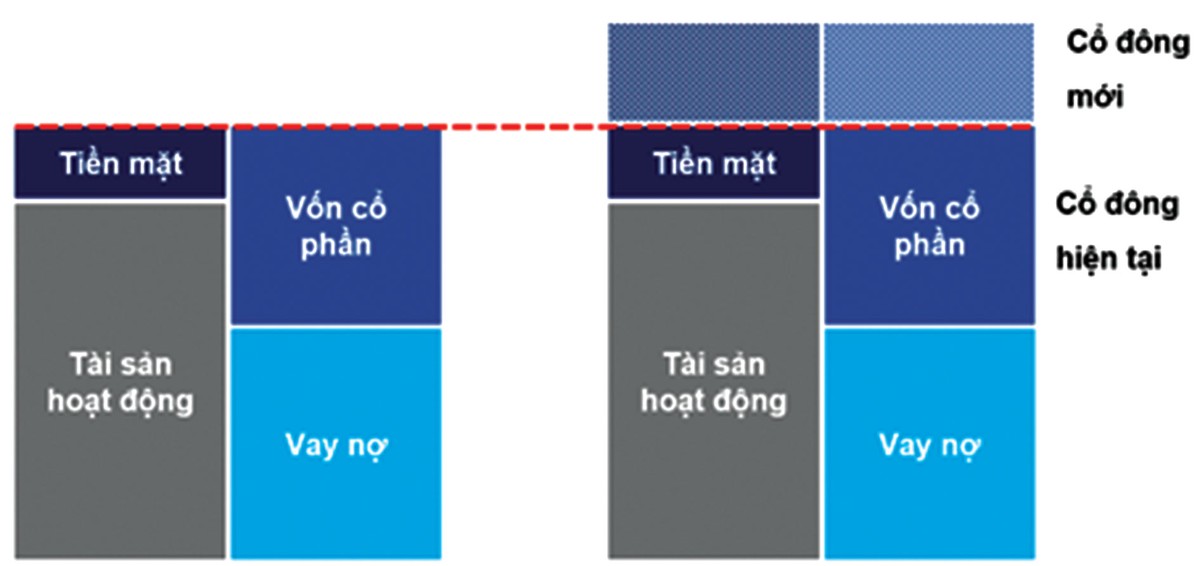

Phát hành cổ phần mới khiến rủi ro tài chính của doanh nghiệp giảm trong bối cảnh rủi ro.

Lý thuyết định thời điểm thị trường (market timing theory) đề cập đến một thực tiễn là, nhà quản trị tận dụng lợi thế về thông tin nội bộ doanh nghiệp, dựa trên sai lệch giá thị trường so với giá trị thực của cổ phần, sẽ tiến hành điều chỉnh thời điểm phát hành vốn cổ phần.

Các doanh nghiệp phát hành cổ phiếu ở giá cao và mua lại cổ phiếu ở mức giá thấp. Trong thực tế, các doanh nghiệp thường có xu hướng phát hành cổ phiếu thay vì phát hành nợ vay khi giá thị trường của cổ phiếu đang được định giá cao hơn giá trị.

Định thời điểm cho phát hành cổ phiếu mới

Từ đỉnh thị trường năm 2018 đến nay, TTCK Việt Nam vắng bóng những thương vụ phát hành ra công chúng và niêm yết mới ấn tượng. Thị trường trong khoảng hai năm qua không có nhiều nhân tố mới đáng kể nào.

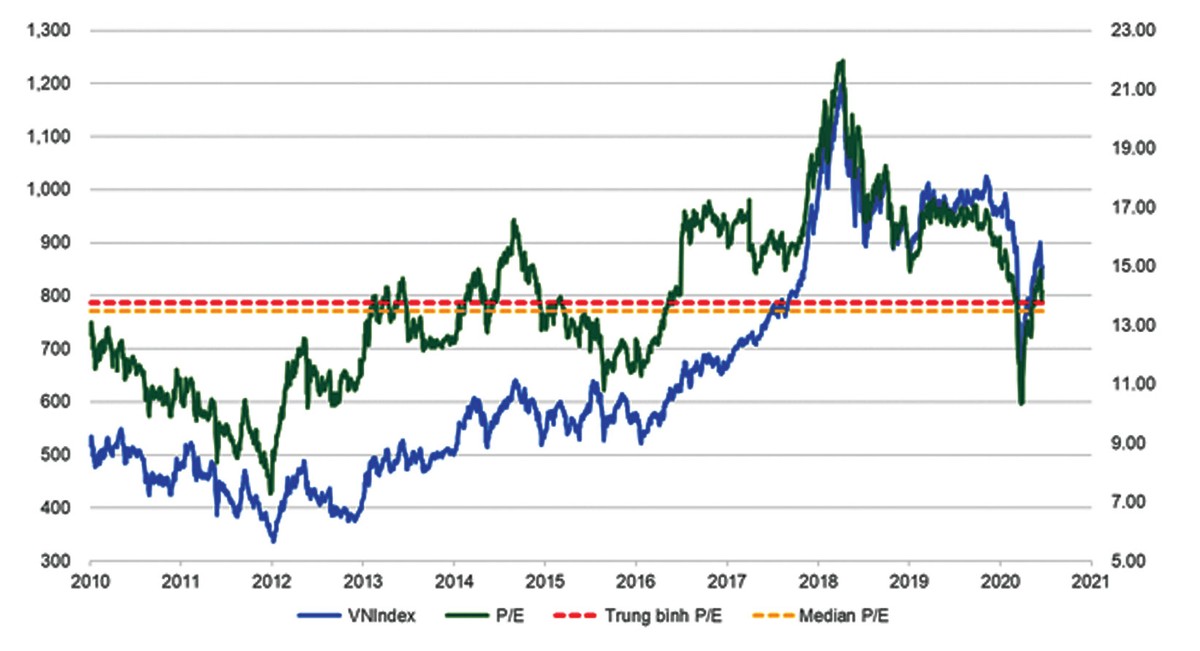

Định giá TTCK Việt Nam từ 2010 đến nay.

Thực tế vẫn có những thương vụ phát hành ghi dấu ấn như Vingroup cho SK, BIDV cho KEB Hana Bank, hay CMC cho Samsung SDS…, tuy nhiên đó là những thương vụ phát hành chiến lược và không phải sân chơi cho nhà đầu tư cá nhân, nhỏ lẻ.

Chính vì thiếu nguồn cung hàng mới như vậy, khi dòng tiền mới chảy vào, thị trường đã vận động theo một cách rất sôi nổi.

Thậm chí, gần đây nhiều mã cổ phiếu không có cơ bản tốt, kết quả kinh doanh kém, thị giá vẫn tăng nóng, phớt lờ những giá trị cốt lõi không tương xứng. Một phần, chúng ta vẫn tôn trọng dòng tiền đầu cơ nhưng cũng không thể phủ nhận, dòng tiền không có nhiều lựa chọn mới.

Khi mặt bằng chung của thị trường, các gương mặt cũ cũng đã tăng giá nhiều, tất nhiên dòng tiền sẽ chảy đến những cổ phiếu chưa tăng, thậm chí chấp nhận rủi ro cao.

Xét trên góc độ nhà đầu tư ngắn hạn, điều đó không cần thiết phải quan tâm nhiều, vì cứ lướt sóng có lãi là được.

Tuy nhiên, thị trường sẽ bền nếu nhìn đa chiều hơn, từ tập cơ hội của nhà đầu tư dài hạn, từ góc độ doanh nghiệp và nhìn từ góc độ phát triển của thị trường.

Trong các lý thuyết đã phân tích ở phần trên, có sự tương tác giữa lý thuyết trật tự phân hạng và lý thuyết định thời điểm ở chỗ, nếu thị trường thuận lợi và mức định giá khi bán cổ phần mới là tốt so với giá trị thực, doanh nghiệp sẽ ưu tiên lựa chọn phát hành vốn cổ phần.

Nhìn ở góc độ rủi ro, nếu phát hành được, rủi ro đương nhiên sẽ thấp hơn vay nợ mới (lý thuyết đánh đổi cấu trúc vốn).

Theo số liệu của Bloomberg, VN-Index đang có mức P/E 14,14 lần. Với dòng tiền mới tham gia thị trường, hiện tại thị trường đã giao dịch ở mức gần với mức trước Covid-19. Trong bức tranh triển vọng lợi nhuận tiêu cực sắp tới, thì mức định giá hiện nay là khá tốt, nếu nhìn từ góc độ doanh nghiệp.

Dòng tiền mạnh mẽ hiện tại có thể giúp khả năng phát hành của doanh nghiệp thành công cao hơn nếu bắt đúng thời điểm.

Lâu rồi thị trường thiếu vắng các đợt phát hành lần đầu, thiếu những thương vụ niêm yết và thiếu cả phát hành mới cho nhà đầu tư đại chúng của những doanh nghiệp đã niêm yết.

Thị trường thuận lợi cũng có thể giúp các thủ thuật phát hành thuận lợi hơn, giúp tăng khả năng huy động vốn cho doanh nghiệp.

Đối với những nhà đầu tư dài hạn, những gương mặt mới sẽ giúp tập lựa chọn đầu tư rộng hơn. Với nhà đầu tư ngắn hạn, phát hành bấy lâu nay vẫn là một chất xúc tác quan trọng, dù có lần theo “game” thắng, có lần theo “game” thua, đương nhiên chơi theo cách này thì phải phân tích kỹ.

Đối với doanh nghiệp, tranh thủ huy động được vốn từ phát hành làm giảm rủi ro tài chính và chuẩn bị sẵn sàng nguồn lực cho cơ hội đầu tư hậu Covid-19.

Còn đối với sự phát triển dài hạn, để thị trường phát triển lành mạnh, không thể chỉ từ phía cầu mà cần cả ở nguồn cung chất lượng.

TTCK thường là chỉ báo đi trước sức khỏe nền kinh tế. Phục hồi theo hình dạng gì thì có nhiều quan điểm, nhưng nếu chúng ta kỳ vọng nền kinh tế tạo đáy và tăng trưởng trở lại, TTCK sẽ luôn đi trước.

Thực tế này mở ra cơ hội cho các doanh nghiệp tính đến bài toán huy động vốn bằng phát hành mới vốn cổ phần.