Căng margin

Trong tuần đầu tháng 12/2021, một công ty chứng khoán Top 5 thị phần gửi thông báo tới nhà đầu tư về việc hạn mức dư nợ ký quỹ (margin) tối đa sẽ bằng hạn mức kết thúc phiên 8/12.

Điều này đồng nghĩa, tài khoản khách hàng đang vay X tỷ đồng sẽ được phép mua tối đa đến X tỷ đồng, còn những tài khoản không dùng margin đến hết ngày 8/12 thì không có hạn mức margin cho đến khi có thông báo mới.

Trước đó, Công ty Chứng khoán Vietcombank (VCBS) thông báo tạm dừng dịch vụ tạm ứng trước tiền bán do vấn đề hạn mức nguồn vốn.

Các động thái trên cho thấy, nhiều công ty chứng khoán chưa cung ứng kịp dịch vụ tài chính trước làn sóng gia nhập thị trường ồ ạt của các nhà đầu tư mới.

Không chỉ ở các thông báo từ công ty chứng khoán, ghi nhận thông tin trên thị trường cho thấy, các kho cho vay cũng thường xuyên hết nguồn.

"Tôi rất ngạc nhiên về sự tăng trưởng của thị trường và hoạt động tăng vốn mạnh của các công ty chứng khoán thời gian qua", ông Kang Moon Kyung, Tổng giám đốc Mirae Asset Việt Nam chia sẻ.

Thực trạng này chủ yếu đến từ tốc độ tăng trưởng về thanh khoản, quy mô thị trường quá nhanh (nhân tố chính là sự tham gia thị trường ồ ạt của các nhà đầu tư mới), trong khi tốc độ tăng về vốn không theo kịp tương ứng.

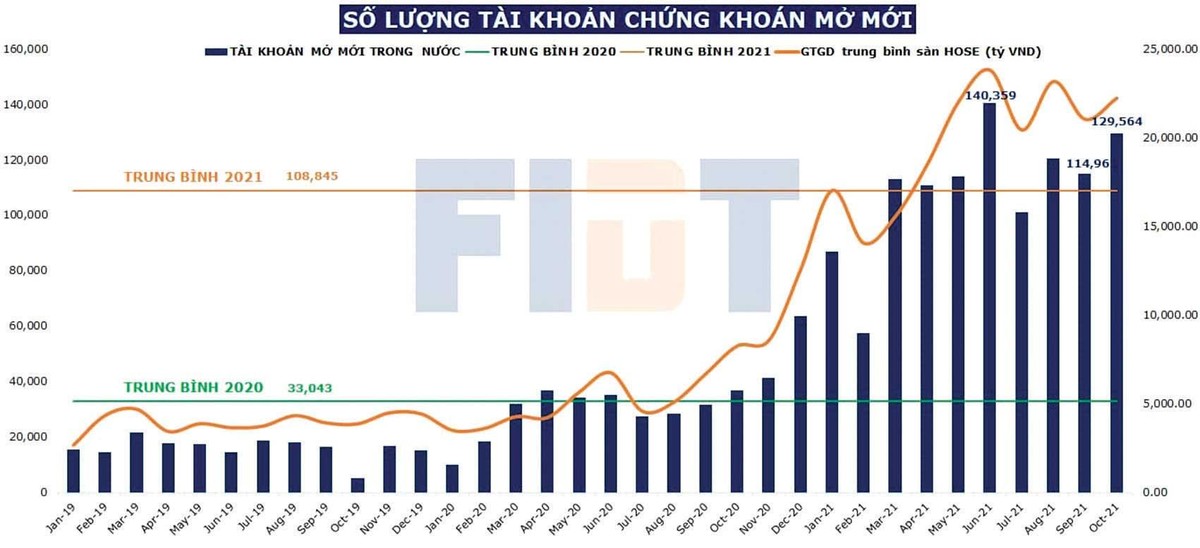

Cụ thể, số tài khoản mở mới tháng 11/2021 đạt trên 221.300, bỏ xa kỷ lục cũ là 140.190 tài khoản được thiết lập tháng 6/2021 và vượt kết quả của cả năm 2019. Tính đến cuối tháng 11/2021, toàn thị trường có hơn 4 triệu tài khoản chứng khoán. Đây là nhân tố chính giúp thị trường thăng hoa.

|

Các nhà đầu tư mới (F0) tham gia từ năm 2020 trở lại đây đang làm quen dần với các biến động thị trường và sử dụng margin nhiều hơn. Chính điều này dẫn đến tần suất căng margin xuất hiện nhiều hơn.

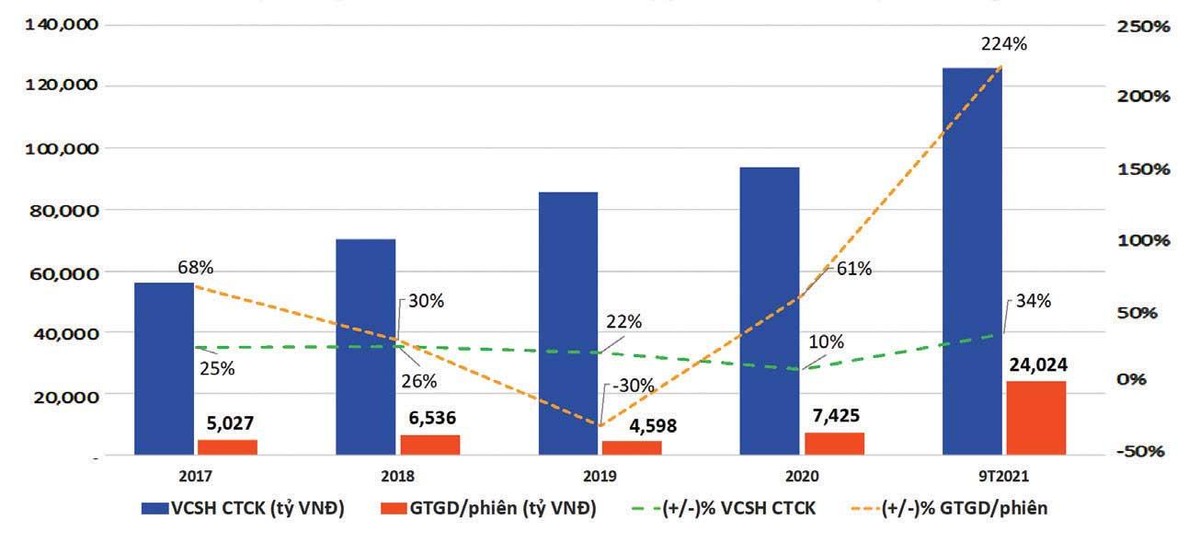

Xét về thanh khoản, giá trị giao dịch bình quân năm 2019 là gần 4.600 tỷ đồng/phiên, đến năm 2021 đã tăng hơn 4 lần, lên 24.024 tỷ đồng/phiên. Đặc biệt, tháng 11 có các phiên giao dịch đột biến 52.000 - 56.000 tỷ đồng/phiên toàn thị trường (3/11 và 19/11), các phiên còn lại đa phần đạt 30.000 - 40.000 tỷ đồng/phiên.

|

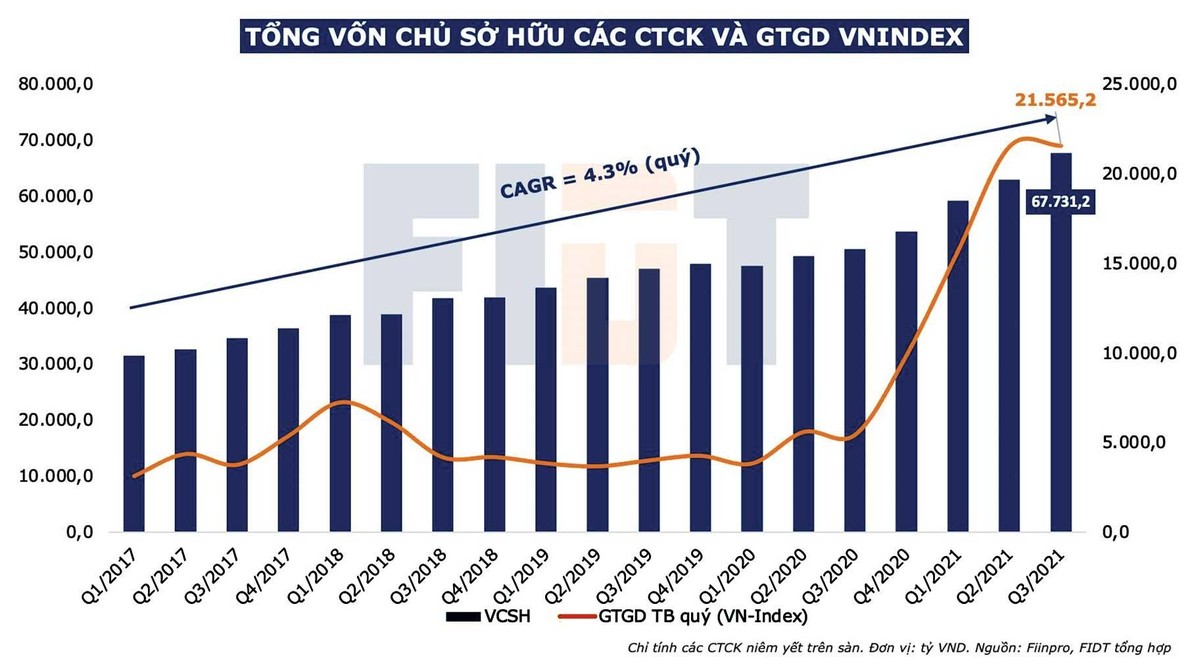

Tốc độ tăng VCSH của CTCK và GTGD/phiên toàn thị trường. |

Trong khi đó, dù đã tăng vốn nhưng mức độ tăng vốn của công ty chứng khoán chỉ từ 50 - 200% trong 9 tháng năm 2021, chưa thể đuổi kịp tốc độ tăng trưởng về quy mô giao dịch và nhu cầu sử dụng margin của nhà đầu tư.

Ông Huỳnh Minh Tuấn, Giám đốc môi giới, Chi nhánh Hội sở Mirae Asset Việt Nam phân tích, vốn chủ sở hữu của các công ty chứng khoán tăng trưởng kép 13,2%/năm.

So với năm 2017, vốn chủ sở hữu các công ty chứng khoán hiện nay đã tăng gấp đôi. Theo quy định, các công ty chứng khoán chỉ được phép cho vay margin tối đa 2 lần vốn chủ sở hữu.

Trong khi đó, giá trị giao dịch trung bình của thị trường đã tăng gấp 4 lần so với năm 2017, đặc biệt ở năm 2021. Điều này cho thấy, dòng tiền mới tham gia vào thị trường rất lớn và tới hiện tại, khối công ty chứng khoán không đáp ứng đủ nhu cầu margin của thị trường.

|

Điều này cũng hàm ý, tỷ lệ tiền/margin của thị trường đã cao hơn xưa rất nhiều. Chính vì vậy, những phiên điều chỉnh mạnh như tháng 7/2021 sẽ không xảy ra hiện tượng "call margin" (bổ sung ký quỹ, nếu không sẽ bị bán giải chấp) diện rộng như các năm trước.

Ngoài ra, giá chặn của đa số cổ phiếu ở các công ty chứng khoán thấp hơn nhiều so với giá thị trường, nên khi giá giảm thì nhà đầu tư cũng ít bị call margin hơn trước.

Chạy đua tăng vốn

Thống kê tới cuối quý III/2021, có tới 28 công ty chứng khoán có dư nợ cho vay trên 1.000 tỷ đồng, đây là điều chưa từng xảy ra trong lịch sử chứng khoán Việt Nam.

Tổng dư nợ cho vay (chủ yếu cho vay margin) của khoảng 60 công ty chứng khoán lớn nhất trên thị trường là hơn 154.000 tỷ đồng, tăng 10% so với quý II. Cuối quý III/2021, có 4 công ty chứng khoán có dư nợ cho vay vượt mức 10.000 tỷ đồng là Chứng khoán SSI, Mirae Asset, Kỹ Thương (TCBS), VNDIRECT (VND). Trong đó, SSI dẫn đầu, ở mức 18.300 tỷ đồng.

Sự bùng nổ của thị trường chứng khoán đã kéo theo loạt kế hoạch tăng vốn khủng của các công ty chứng khoán nhằm tăng vị thế cạnh tranh, cũng như mở rộng dịch vụ, sản phẩm.

Tháng 11/2021, SSI công bố tăng vốn từ gần 10.000 tỷ đồng lên 15.000 tỷ đồng. VNDIRECT sau khi tăng vốn gấp đôi nửa đầu năm, tiếp tục xin ý kiến tăng vốn hơn gấp đôi, lên khoảng 12.000 tỷ đồng. Chứng khoán Sài Gòn - Hà Nội dự kiến tổ chức Đại hội đồng cổ đông bất thường để thông qua kế hoạch tăng vốn gấp đôi, lên 6.505 tỷ đồng…

Ở khối công ty chứng khoán có vốn ngoại, Yuanta chuẩn bị tăng vốn lên 2.000 tỷ đồng, còn MBKE đã tăng lên 1.745 tỷ đồng. Ở nhóm công ty chứng khoán quy mô nhỏ hơn như APG, sau khi tăng vốn lên 730 tỷ đồng, Công ty tiếp tục lên kế hoạch tăng vốn gấp đôi lên 1.460 tỷ đồng.

Chưa dừng lại ở đó, sau đợt chào bán tăng vốn cho cổ đông hiện hữu này, APG có kế hoạch chào bán riêng lẻ để nâng vốn điều lệ lên 2.200 tỷ đồng với giá chào bán dự kiến 20.000 đồng/cổ phần.

Ngoài APG, nhiều công ty chứng khoán quy mô nhỏ và vừa khác cũng chạy đua tăng vốn trong 9 tháng đầu năm 2021 như TVSC tăng từ 1.080 tỷ đồng lên 2.640 tỷ đồng, ORS từ 1.000 tỷ đồng lên 2.000 tỷ đồng, ACBS từ 1.500 tỷ đồng lên 3.000 tỷ đồng, HRS từ 110,5 tỷ đồng lên 1.000 tỷ đồng, DNSE từ 160 tỷ đồng lên 1.000 tỷ đồng, AAS từ 310 tỷ đồng lên 800 tỷ đồng, ABBS từ 397 tỷ đồng lên 1.000 tỷ đồng, TVB từ hơn 550 tỷ đồng lên 1.080 tỷ đồng…

Khi kế hoạch tăng vốn của các công ty chứng khoán sớm được thực hiện, thị trường sẽ có thêm một luồng vốn mới ngay từ đầu năm 2022 để giải "cơn khát" margin.

Hoạt động cấp margin cho khách hàng ngoài mang về nguồn thu ổn định, còn là yếu tố giữ chân khách hàng sử dụng dịch vụ, nhất là khi quy định hiện hành cho phép nhà đầu tư có thể mở tài khoản không giới hạn.

Nhiều ý kiến cho rằng, tăng vốn là lựa chọn cần thiết của các công ty chứng khoán để đáp ứng nhu cầu thị trường mở rộng nhanh và tăng sức cạnh tranh, vốn ngày càng khốc liệt, không chỉ đến từ các công ty chứng khoán vốn ngoại, mà còn từ những “tay chơi mới” sau khi mua lại giấy phép của các công ty chứng khoán “ngủ yên lâu ngày”.

Ngoài ra, chính những công ty chứng khoán quy mô nhỏ cũng muốn tận dụng cơ hội thị trường để tăng quy mô vốn.

Không chỉ tăng vốn, nhiều công ty còn tìm nguồn vốn giá rẻ từ nước ngoài như SSI, Chứng khoán Công thương (CTS), VNDIRECT… Khi các công ty chứng khoán tăng nguồn vốn giá rẻ để tăng năng lực cạnh tranh, các nhà đầu tư sẽ được hưởng lợi từ các mức lãi suất margin thấp hơn và nhiều sản phẩm dịch vụ hơn, qua đó, gia tăng dòng tiền tham gia thị trường chứng khoán.

Việc tăng vốn không chỉ giúp công ty chứng khoán đáp ứng về nhu cầu vay margin, mà sự phát triển của thị trường cũng kéo theo nhu cầu mở rộng các hoạt động kinh doanh như mảng thu xếp vốn, bảo lãnh, phát hành chứng quyền có bảo đảm, tự doanh...

Trong tương lai, một loạt sản phẩm nghiệp vụ mới đang được Ủy ban Chứng khoán, các Sở giao dịch chứng khoán, Trung tâm Lưu ký chứng khoán thúc đẩy triển khai như bán chứng khoán chờ về, bán khống, mua bán chứng khoán trong ngày..., đặt ra các yêu cầu về nguồn lực tài chính mà các công ty chứng khoán phải đáp ứng mới được phép tham gia triển khai.