Trong bối cảnh này, một câu hỏi đang được đặt ra: Cuộc cách mạng của FinTech phải chăng đã tới ngày kết thúc?

Thực tế, câu hỏi trên chưa đặt đúng trọng tâm của vấn đề: Cuộc cách mạng của FinTech không kết thúc, nó đã được tiến hóa theo cách “kết hợp”. Trước đây, các doanh nghiệp khởi nghiệp được kỳ vọng sẽ phá vỡ vị trí của các hãng tài chính lớn trên toàn cầu, nhưng hiện nay, các FinTech và ngân hàng trở thành đối tác.

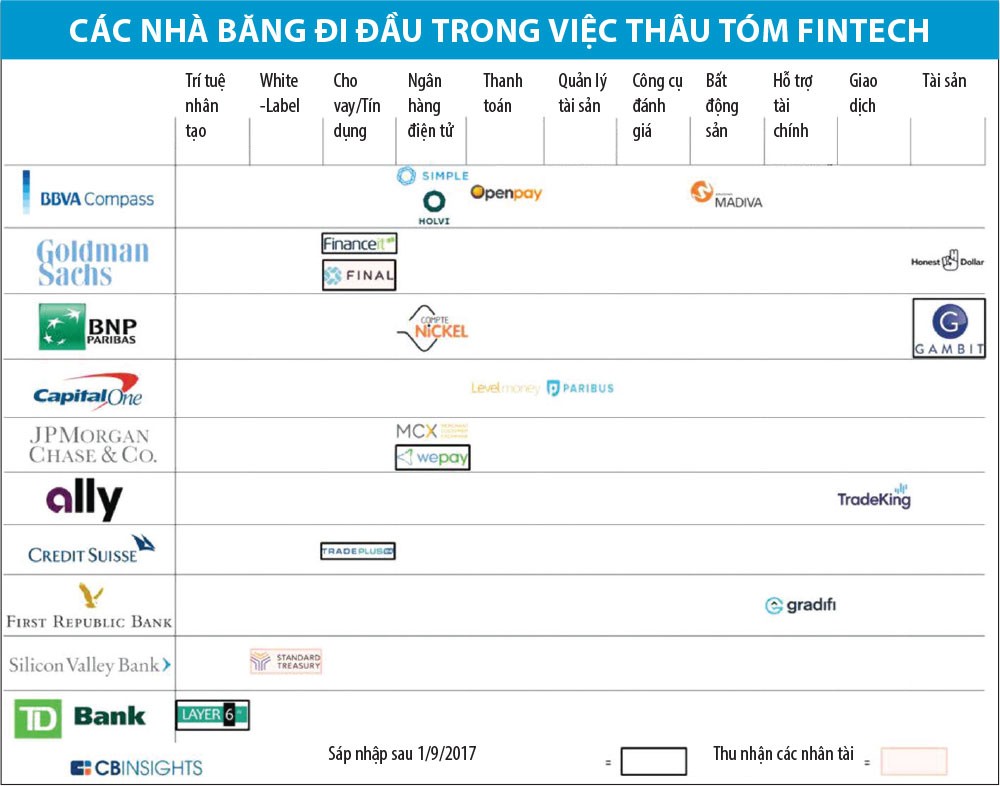

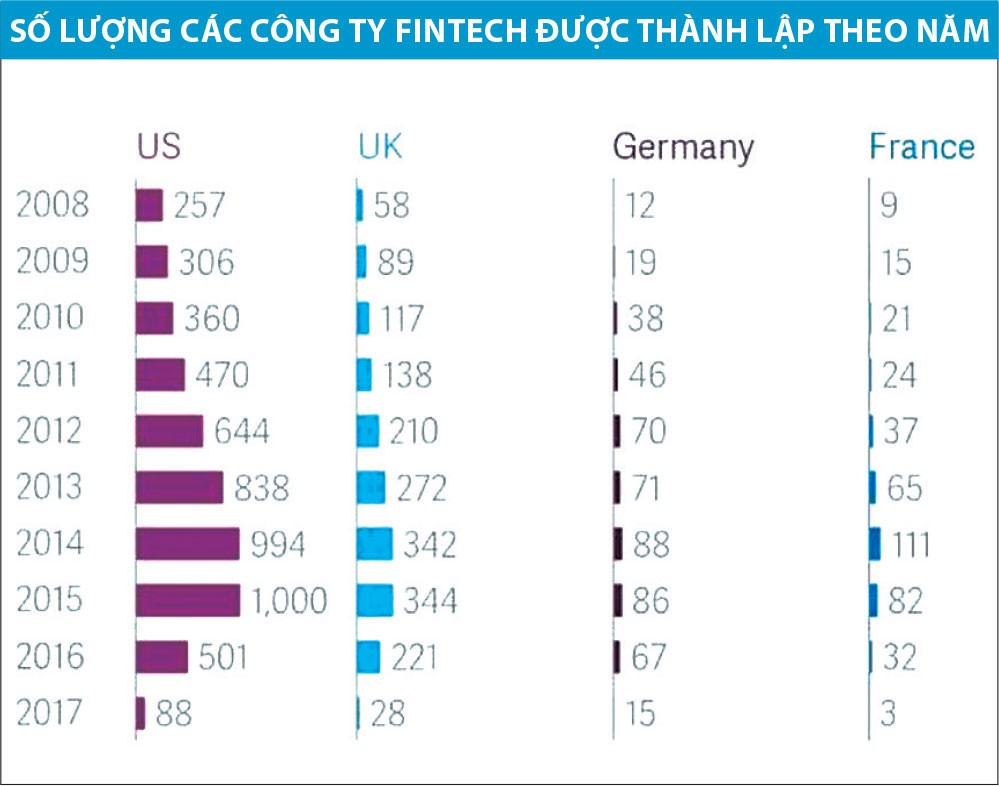

Rất nhiều FinTech startup đang coi các nhà băng lớn như một trong những nhà đầu tư chủ chốt hoặc đã bị thâu tóm trực tiếp/gián tiếp bởi các đại gia này. Bên cạnh đó, số lượng doanh nghiệp FinTech mới giảm xuống bởi các tiến bộ khoa học công nghệ mà FinTech mang tới bắt đầu phát triển theo chiều sâu, thay vì mở ra theo chiều rộng như trước đây.

Bên cạnh đó, dù các thủ tục giấy tờ và tính trì trệ của các tổ chức tài chính truyền thống có làm chậm lại những thúc đẩy tăng trưởng từ FinTech, nhưng sự hợp tác không giảm bớt ảnh hưởng của xu hướng mới này. Các tiến bộ công nghệ vừa xuất hiện vẫn tạo động lực thay đổi, thúc đẩy cái mới, phá vỡ cái cũ như các chuyên gia trông đợi.

Thay đổi cách cạnh tranh của các nhà băng

Rất nhiều lãnh đạo thuộc ngành công nghiệp tài chính đã nhận ra rằng, môi trường cạnh tranh đang thay đổi với nhiều yếu tố mới cần để tâm. CEO UBS Group Sergio Ermotti phát biểu: “Tôi hoàn toàn bị thuyết phục rằng, trận chiến của các nhà băng không diễn ra ở mặt tiền phòng giao dịch. Trận chiến thực sự diễn ra ở khu vực hậu cần. Ngành công nghiệp dịch vụ tài chính sẽ chẳng có tiến bộ vượt trội nào nếu thiếu đi các sáng kiến ở khu vực hậu cần, từ đó nâng cao được giá trị của sản phẩm”.

Hiện tại, ở khu vực nền tảng của các nhà băng, cuộc cách mạng công nghệ đang “càn quét”. Các ngân hàng không còn cạnh tranh bằng giá của các sản phẩm vốn tương tự nhau, thay vào đó nâng cao sức mạnh của mình bằng cơ sở hạ tầng và năng lực công nghệ.

Để nhanh chóng làm được điều này, các nhà băng, nhà quản lý tài sản hợp tác với FinTech để tiến hành thu thập và đồng bộ dữ liệu, phân tích, máy học (machine learning). Theo các chuyên gia, tương lai của số liệu thuộc về robo advisor (cố vấn robot). Với bộ máy cồng kềnh của các nhà băng, việc di chuyển nhanh chóng là chưa bao giờ dễ dàng, vì vậy, việc gắn thêm FinTech – với vai trò là động cơ đẩy sẽ giúp các tổ chức tài chính này tiến nhanh hơn, xa hơn.

Morgan Stanley là ví dụ điển hình của việc nhanh chóng kiếm lợi nhuận từ chuỗi giá trị này. Năm 2016, Morgan Stanley tuyển Naureen Hassan, lãnh đạo cấp cao phụ trách lĩnh vực Robo Advisor của Charles Schwab vào làm việc. Hassan trở thành mũi nhọn đưa chiến lược kỹ thuật số vào nhiều bộ phận, chẳng hạn sử dụng dịch vụ đầu tư tự động, robo advisor…, đặc biệt là tại bộ phận quản lý tài sản.

15 tháng sau đó, với sự cải tổ tích cực, cùng màn biểu diễn ấn tượng của bộ phận quản lý tài sản, lợi nhuận của Morgan Stanley đã quay trở lại mức trước khủng hoảng kinh tế 2008, đồng thời giúp giá cổ phiếu tăng 72%. Việc giá cổ phiếu tăng giúp giá trị thị trường của Morgan Stanley tăng thêm 33 tỷ USD. Với việc tự đổi mới, bắt kịp xu hướng tiến bộ công nghệ, Morgan Stanley được đánh giá sẽ còn gặt được những thành quả lớn hơn nữa.

FinTech không mạnh như vẫn tưởng

Chỉ cách đây vài năm, các FinTech startup vẫn mơ về việc nắm quyền kiểm soát chuỗi giá trị của riêng mình. Các doanh nghiệp này nhấn mạnh tới khía cạnh công nghệ, trong khi “hạ thấp” yếu tố tài chính. Họ là những người sáng chế, trong khi các tổ chức tài chính dường như đã “già nua” tới mức dễ bị phá vỡ.

Chẳng hạn, vào đầu năm 2015, CEO LendingClub Renaud Laplanche từng trả lời phỏng vấn với nội dung câu hỏi như sau: “Với việc chuẩn bị tiến hành IPO, dường như giá trị 8,5 tỷ USD khiến LendingClub ra dáng một công ty công nghệ hơn?”.

“Tôi nghĩ rằng những giá trị như vậy sẽ dần trở nên quen thuộc hơn đối với các công ty công nghệ, bởi các công ty có nguồn gốc từ tiến bộ khoa học công nghệ có xu hướng tăng trưởng nhanh hơn, nhất là khi các giá trị mới tạo ra doanh thu và tăng trưởng lợi nhuận ấn tượng. Đáng chú ý là, không có nhà băng nào có tốc độ tăng trưởng 100% mỗi năm”, ông Laplanche nói.

Hiện tại, Laplanche đã không còn giữ chức CEO sau bê bối liên quan tới số liệu cho vay, doanh thu của LendingClub ít tăng trưởng, với giá trị doanh nghiệp chưa tới 2,5 tỷ USD.

Thực tế, dù LendingClub đã có một quãng thời gian khó khăn mới ở trong tình trạng hiện tại, tuy nhiên, nhiều công ty FinTech khác cũng đã học được những bài học trong vài năm qua. Cụ thể, phương châm “tiến nhanh, phá vỡ mọi thứ” thường được Thung lũng Silicon tôn sùng không hoàn toàn có thể áp dụng vào lĩnh vực tài chính.

Khi dính dáng tới việc nắm giữ tiền bạc, của cải của mọi người, các công ty FinTech như rơi vào ma trận của những quy định phức tạp, trách nhiệm pháp lý, vấn đề lòng tin, những điều ít ảnh hưởng hơn tới thế giới của các tiến bộ công nghệ. Những vấn đề này ngày càng trở nên phức tạp trong lĩnh vực tài chính, nhất là khi các quy tắc trở nên ngặt nghèo hơn và đủ sức nhấn chìm các công ty như LendingClub.

Trong khi đó, các tổ chức tài chính lớn đã được xây dựng trong hàng thập kỷ, thậm chí hàng thế kỷ, họ thành thạo trong việc lèo lái doanh nghiệp trong ma trận này. Ngay cả khi gặp những sự cố lớn, điển hình là vụ Wells Fargo làm giả tài khoản, các nhà băng lớn vẫn có đội ngũ pháp lý hùng hậu, ngân quỹ cho quảng cáo khổng lồ và điều quan trọng nhất là mối quan hệ lâu dài với khách hàng. Các yếu tố này giúp họ có thể chống chọi được trước những cơn bão lớn.

Những lợi thế kể trên, chưa kể tới ưu điểm về tiềm lực tài chính, giúp các tổ chức tài chính trở nên vững vàng hơn nhiều so với doanh nghiệp tại các lĩnh vực khác. Hiện tại, các FinTech đã học được điều này, khi mong muốn tìm kiếm đối tác mạnh hơn việc cạnh tranh với nhà băng.

Xu hướng hợp tác còn tiếp tục

Cho tới nay, cả các công ty FinTech và ngân hàng đều thể hiện thiện chí hợp tác. Trong 6 tháng đầu năm 2017, 20% các thương vụ đầu tư mạo hiểm vào FinTech startup có sự tham gia của các tổ chức đầu tư, nhà băng lớn. Các ngân hàng hàng đầu nước Mỹ như Citi Group, Goldman Sachs và JP Morgan đều đã đầu tư vào hàng tá công ty FinTech. Số lượng các thương vụ tổ chức tài chính thâu tóm FinTech chiếm áp đảo so với số lượng công ty FinTech IPO.

Thực tế, đối với các tổ chức tài chính lớn, việc hợp tác với ngân hàng là chuyện không cần phải nghĩ. Bởi việc này không chỉ giúp ngân hàng biến đối thủ tiềm năng thành người cộng tác, mà còn tận hưởng các giải pháp công nghệ vốn đang khiến nhà băng vật lộn để giải quyết.

Theo khảo sát gần đây của hãng luật Mayer Brown với 70 nhà cung cấp dịch vụ tài chính bao gồm ngân hàng, công ty bảo hiểm, nhà quản lý quỹ tại Anh, 87% tổ chức cho biết chi phí hoạt động đã giảm đáng kể sau khi hợp tác với FinTech và 54% chứng kiến doanh thu tăng lên.

Các tổ chức tài chính lớn với hệ thống phức tạp và hàng nghìn nhân viên luôn gặp khó khăn khi thiếu động lực sáng tạo. Việc hợp tác hoặc thâu tóm FinTech giúp họ có thể “outsource” (thuê ngoài) nguồn năng lượng sáng tạo, trong khi vẫn nắm chắc phần lợi nhuận và toàn bộ khách hàng.

Có thể nhận thấy rằng, giữa FinTech và các nhà băng lớn đã không còn là một cuộc chiến. Thay vào đó, xu hướng vận động là cả hai phải tìm được đối tác phù hợp để có thể đồng hành cùng tiến nhanh hơn, xa hơn. Bên cạnh đó, điều dễ nhận thấy nhất là các tổ chức tài chính lớn hợp tác thành công với FinTech sẽ cải thiện được sức mạnh, nâng cao năng lực cạnh tranh khu vực hậu cần. Điều này giúp ngân hàng cắt giảm chi phí, mở rộng thị phần, tăng trưởng lợi nhuận và mang lại lợi ích cho cổ đông trong dài hạn.