Quý I: áp lực giá nguyên liệu đầu vào

Hiện trên thị trường có 3 doanh nghiệp ngành săm lốp đang niêm yết là CTCP Cao su Miền Nam (CSM), CTCP Cao su Đà Nẵng (DRC) và CTCP Cao su Sao Vàng (SRC). Theo báo cáo tài chính vừa được công bố, lợi nhuận của nhóm doanh nghiệp này đều giảm khá mạnh trong quý I/2017, đạt mức thấp nhất trong nhiều năm trở lại đây dù doanh thu tăng trưởng.

Cụ thể, theo báo cáo tài chính của DRC, trong quý I/2017, doanh thu thuần của Công ty tăng trưởng 21% so với cùng kỳ năm 2016, đạt 900,3 tỷ đồng, nhưng lợi nhuận sau thuế chỉ còn 70,6 tỷ đồng, giảm 20,1% và là quý thấp nhất kể từ năm 2012 đến nay.

Tình cảnh tương tự cũng diễn ra tại CSM. Trong quý I, doanh thu của Công ty tăng trưởng 9%, nhưng lợi nhuận sau thuế giảm 53% so với cùng kỳ, đạt mức thấp nhất kể từ năm 2011 tới nay. Tại SRC, tình hình cũng không khá hơn khi lợi nhuận sau thuế quý I giảm 27% so với cùng kỳ năm trước, dù doanh thu tăng 5,8%.

Nguyên nhân chính dẫn đến kết quả lợi nhuận kém lạc quan của nhóm doanh nghiệp ngành săm lốp trong quý I chủ yếu là do giá nguyên liệu đầu vào, cụ thể là giá ba loại vật liệu chính, chiếm gần 70% khối lượng lốp xe là cao su thiên nhiên, cao su tổng hợp và carbon đen (sản xuất chủ yếu từ dầu mỏ) đã tăng mạnh từ quý III/2016 đến giữa quý I/2017, làm tăng chi phí giá vốn, khiến biên lợi nhuận gộp sụt giảm.

Diễn biến tương tự, giá dầu WTI cuối năm 2016 đã tăng hơn 100% so với mức thấp nhất hồi đầu năm. Đặc biệt, từ đầu tháng 8/2016 đến đầu tháng 1/2017, giá dầu WTI đã tăng từ 39,5 USD/thùng lên 54 USD/thùng (tương đương 36,7%) và duy trì trong vùng 51 - 53 USD/thùng suốt 3 tháng đầu năm 2017.

Bên cạnh đó, áp lực cạnh tranh mạnh từ săm lốp nhập khẩu, nhất là từ Trung Quốc, sản phẩm có giá thấp hơn khoảng 20% so với nhà sản xuất khác không những khiến giá đầu ra của doanh nghiệp nội địa không thể điều chỉnh tăng tương ứng với mức tăng của nguyên liệu đầu vào, mà còn phải tăng mức chiết khấu cho các đại lý, cửa hàng bán lẻ…

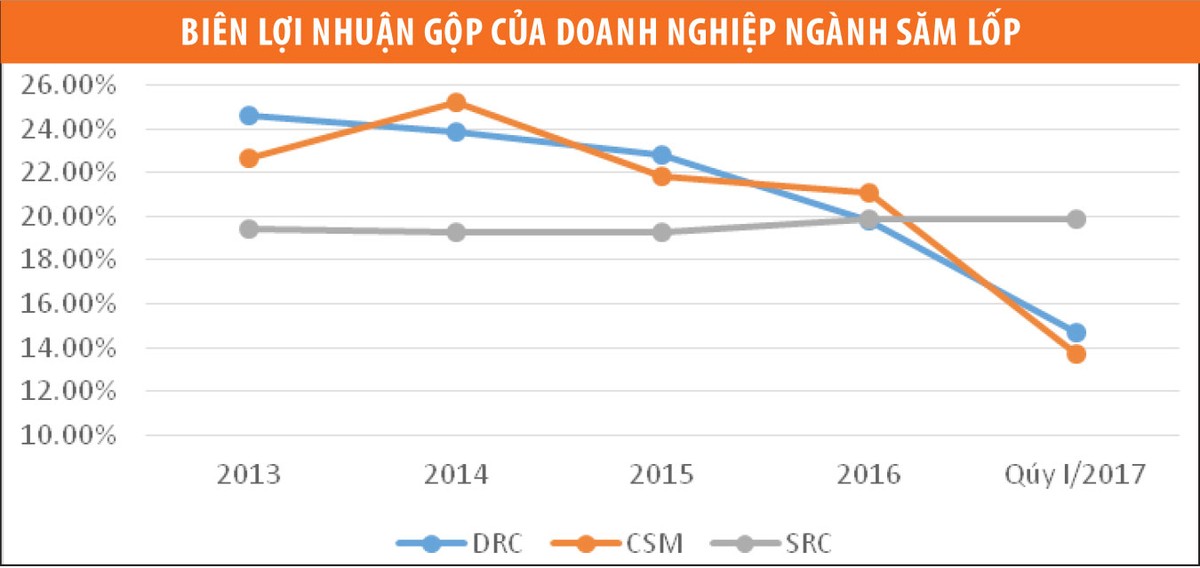

Biên lợi nhuận gộp của DRC đã giảm từ 20,56% trong quý I/2016 xuống còn 14,67% trong quý I/2017. Tại CSM, biên lợi nhuận gộp cũng giảm 44% so với cùng kỳ 2016, từ mức 24,47% xuống 13,7%.

Biên lợi nhuận giảm cùng với chi phí tài chính tăng mạnh đã khiến lợi nhuận sụt giảm, dù chi phí bán hàng và quản lý doanh nghiệp đều được tiết giảm đáng kể.

Tại SRC, biên lợi nhuận gộp trong quý I chỉ còn 19,9% (cùng kỳ 2016 đạt 21,49%). Kết quả kinh doanh sụt giảm, diễn biến giá cổ phiếu cũng theo đó ảm đạm, dù thị trường chung giao dịch sôi động.

Quý II, triển vọng sẽ sáng hơn

Mặc dù bất lợi trong thời gian đầu năm, nhưng từ giữa quý I, nhiều yếu tố thuận lợi hơn cho nhóm doanh nghiệp ngành săm lốp đã xuất hiện.

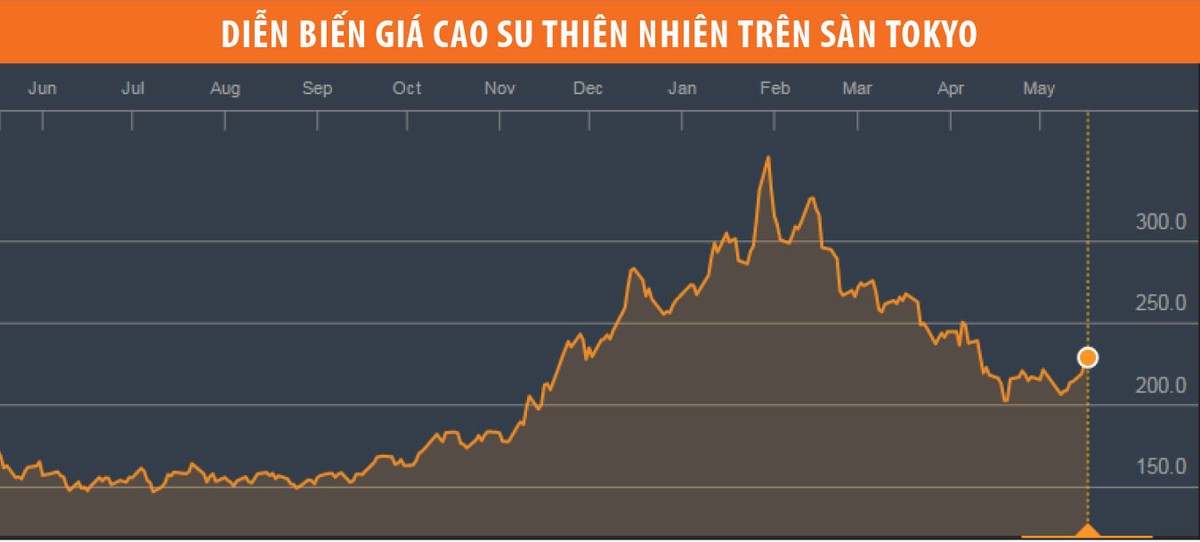

Yếu tố đầu tiên phải kể đến là diễn biến giá nguyên liệu đầu vào thuận lợi hơn. Cụ thể, từ mức 351 JPY/Kg cuối tháng 1, giá cao su thiên nhiên trên Sàn giao dịch hàng hóa Tokyo đã giảm mạnh xuống hiện chỉ còn hơn 200 JPY/kg (giảm trên 40%).

Giá dầu cũng có xu hướng giảm, hiện chỉ dưới 50 USD/thùng. Dù mặt bằng còn cao hơn so với mức đáy của 2016, tuy nhiên, việc giá nguyên liệu đầu vào giảm trở lại phần nào cũng giúp giảm bớt khó khăn cho doanh nghiệp.

Theo dự báo của Hiệp hội Các nước sản xuất cao su tự nhiên (ANRCP) tháng 1/2017, thặng dư cung cao su thiên nhiên có thể ở mức 300 – 600 ngàn tấn mỗi năm trong giai đoạn 2018 - 2022, và đến năm 2023 mới có thể cân đối cung cầu.

Ðiểm rơi giá đầu ra với khách hàng lớn tăng từ quý II trở đi, trong khi giá nguyên liệu đầu vào giảm trở lại sẽ là yếu tố giúp biên lợi nhuận của các doanh nghiệp ngành săm lốp được cải thiện

Tổ chức Nghiên cứu Cao su quốc tế (IRSG) đưa ra kịch bản kém khả quan hơn, khi dự báo tình trạng dư cung có thể kéo dài tới năm 2030. Điều này giúp kỳ vọng giá cao su thiên nhiên chưa thể bứt phá trong thời gian tới, đợt tăng giá vừa qua có thể chỉ là nhịp hồi phục ngắn hạn do ảnh hưởng từ diễn biến thiên tai cũng như thỏa thuận cắt giảm sản lượng của các nhà xuất khẩu chính trong năm 2016.

Yếu tố thứ hai là sản lượng tiêu thụ sẽ tiếp tục gia tăng. Theo dự báo của TechSci Research, thị trường săm lốp Việt Nam sẽ tăng trưởng với tốc độ bình quân khoảng 8%/năm trong giai đoạn 2015 - 2020. Ước tính tới năm 2020, tổng số lượng xe máy trong lưu thông đạt tới khoảng 60 triệu xe (tăng hơn 30% so với con số 45 triệu xe trong năm 2016).

Tỷ lệ sở hữu xe ô tô trong dân cư cũng sẽ tăng nhanh do cơ cấu dân số trẻ, thu nhập ngày càng cải thiện, trong khi giá ô tô có xu hướng giảm.

Số liệu được đưa ra từ Hiệp hội Các nhà sản xuất ô tô Việt Nam (VAMA), tổng lượng ô tô tiêu thụ trong quý I/2017 đạt gần 64.730 chiếc, tăng 8% so với cùng kỳ năm ngoái. Riêng trong tháng 3/2017, cả nước đã tiêu thụ gần 27.000 xe ô tô mới các loại, tăng 52% so với tháng 2/2017.

Mức tăng trưởng sản lượng tiêu thụ ô tô, xe máy sẽ dẫn tới nhu cầu tiêu thụ săm lốp và các phụ tùng khác gia tăng, kéo theo sự tăng trưởng của các doanh nghiệp săm lốp. Sự gia tăng trong sản lượng tiêu thụ sẽ giúp bù đắp sự sụt giảm của biên lợi nhuận.

Thực tế quý vừa qua, doanh thu của các doanh nghiệp trong ngành đều tăng trưởng, trong khi giá bán tăng không đáng kể, cho thấy sản lượng tiêu thụ của các doanh nghiệp tiếp tục tăng trưởng. Với CSM và DRC, sản lượng tiêu thụ sản phẩm lốp radian cũng ngày càng tăng.

Bên cạnh đó, với các doanh nghiệp săm lốp, nếu như việc ảnh hưởng giá nguyên liệu đầu vào có độ trễ do các hợp đồng ký kết từ trước thì việc tăng giá bán đầu ra với một số khách hàng lớn (khách hàng lắp ráp hay các công ty lớn) cũng cần có thời gian báo trước khoảng 1 quý.

Như vậy, với điểm rơi giá đầu ra với khách hàng lớn tăng từ quý II trở đi trong khi giá nguyên liệu đầu vào giảm trở lại sẽ là yếu tố giúp biên lợi nhuận của các doanh nghiệp ngành săm lốp được cải thiện.

Một yếu tố cũng được các doanh nghiệp trong ngành kỳ vọng là thông tin 11 nước thành viên còn lại (không bao gồm Mỹ) của Hiệp định Đối tác kinh tế xuyên Thái Bình Dương (TPP) dự kiến tiếp tục theo đuổi và hoàn tất hiệp định này.

Nếu hiệp định được “chốt” thành công sẽ giúp các doanh nghiệp trong ngành có thêm cơ hội kinh doanh trong lĩnh vực xuất khẩu, bởi thành viên còn lại của TPP đều là các thị trường lớn, nhiều tiềm năng.

Hàng rào thuế quan được xóa bỏ sẽ giúp nâng cao sức cạnh tranh của sản phẩm săm lốp Việt Nam so với mặt hàng cùng loại đến từ Trung Quốc. Các thành viên còn lại của TPP có cuộc đàm phán cấp bộ trưởng vào 21/5 và hội nghị thượng đỉnh dự kiến diễn ra vào tháng 11/2017.

Với CSM, một thông tin tích cực là trong tháng 4 vừa qua, việc tiêu thụ lốp trong kế hoạch bao tiêu với Tireco (Mỹ) đã bắt đầu triển khai. Ban lãnh đạo Công ty cho biết đã xuất thử nghiệm 6.300 lốp trong tháng 4/2017 và Tireco xác nhận đặt thêm 100.000 lốp nữa. Nếu Tireco thực hiện thành công theo kế hoạch bao tiêu 1,5 triệu lốp ô tô radial của CSM, đây sẽ là yếu tố giúp Công ty tăng trưởng đột biến trong thời gian tới.

Theo ông Phạm Hồng Phú, thành viên Hội đồng quản trị kiêm Tổng giám đốc CSM, trong quý II/2017, CSM dự kiến doanh thu khoảng 820 tỷ đồng, lợi nhuận trước thuế phấn đấu đạt 80 tỷ đồng. Con số này cao hơn so với thực hiện của quý II/2016.

Điểm chung của cả ba doanh nghiệp săm lốp đang niêm yết hiện nay là vai trò cổ đông lớn của Vinachem với tỷ lệ nắm giữ tại DRC là 50,51%, CSM là 36,43% và SRC là 51,01%.

Qua đó, Vinachem có thể điều phối, hoạch định chiến lược, hỗ trợ nguồn vốn giá rẻ cho doanh nghiệp, tránh tình trạng đối đầu, giẫm đạp thị trường và cạnh tranh trực tiếp giữa các công ty con với nhau, đồng thời tạo tiếng nói thống nhất trong các chính sách đề xuất lên Chính phủ.

Mặt khác, với lộ trình thoái vốn tại các tổng công ty, tập đoàn nhà nước, động thái thoái vốn của Vinachem tại các doanh nghiệp này cũng là ẩn số bất ngờ có thể tạo sóng cho cổ phiếu trên thị trường.

Tại Đại hội đồng cổ đông thường niên vừa qua, SRC đã thông qua mức cổ tức tiền mặt cho 2016 là 16% (đã tạm ứng 10%), DRC là 28% (đã tạm ứng 15%), CSM là 23% (đã tạm ứng 10%). Tỷ lệ cổ tức tiền mặt cao cùng với nền tảng tài chính tốt, dòng tiền hoạt động kinh doanh dương cũng là một yếu tố hấp dẫn của cổ phiếu săm lốp với những nhà đầu tư dài hạn.

Những thông tin tiêu cực thời gian qua đã khiến nhóm cổ phiếu săm lốp giảm mạnh, hệ số thị giá cổ phiếu trên thu nhập mỗi cổ phần (P/E) thị trường 4 quý gần nhất của DRC hiện chỉ đạt 9,36 lần, CSM là 8,08 lần và SRC là 7,36 lần, khá thấp so với PE bình quân chung của VN-Index hiện nay là 15,66 lần và nhiều nhóm ngành khác đã tăng trưởng mạnh từ đầu năm.

Với triển vọng kinh doanh đang dần sáng sủa hơn, nhóm cổ phiếu săm lốp có thể hấp dẫn trở lại với các nhà đầu tư dài hạn, đón đầu triển vọng phục hồi khi kết quả kinh doanh của nhóm doanh nghiệp trong ngành được cải thiện.