Nhiều cổ phiếu ngân hàng tăng mạnh mẽ trong tuần qua, như VIB tăng 15,4%, OCB tăng 14,3%, STB tăng 10,6%, MSB tăng 12,8%, TPB tăng 9,2%..., diễn biến này khiến nhiều nhà đầu tư phấn khởi vì cổ phiếu ngân hàng đã điều chỉnh và đi ngang cả 4 tháng qua.

Thông tin được đón nhận tích cực là Ngân hàng Nhà nước chính thức phê duyệt hạn mức tăng trưởng tín dụng mới cho nhiều ngân hàng thương mại, với mức chung của toàn ngành năm 2021 là 13,8%, cao hơn đáng kể so với dự kiến 11-12% trước đó. Trong đó, có nhiều ngân hàng được nới room tín dụng tốt. Cụ thể, TPB là 23,4% so với mức cũ là 17,4% được giao trong quý 3; TCB được nới room tín dụng lên 22,1%; VPB 17,1%, VCB 15%, OCB 15%, ACB 13,1%...

Việc nới room tín dụng được áp dụng với các ngân hàng hầu hết đều có nguồn vốn dồi dào, chất lượng tài sản tốt, tỷ lệ an toàn vốn cao, quản trị rủi ro tốt và tuân thủ đúng các chính sách của Ngân hàng Nhà nước.

Nhiều chuyên gia phân tích cho rằng, động thái nới room tín dụng cho thấy chỉ số an toàn ở nhiều ngân hàng ở mức tốt, không quá ảnh hưởng bởi đợt giãn cách xã hội trong quý 3/2021.

Trái ngược với lo ngại của thị trường về những thông tin liên quan đến việc nợ xấu gia tăng bị thổi phồng, chuyên gia CTCK Maybank Kim Eng (MBKE) cho rằng, việc nợ xấu tăng trong quý III/2021 trong bối cảnh giãn cách xã hội nghiêm ngặt là có thể kiểm soát được. Thậm chí, trong kịch bản xấu nhất khi tất cả nợ tái cơ cấu đều chuyển thành nợ xấu thì cũng không gây rủi ro cho hệ thống ngân hàng như giai đoạn 2012 - 2014. Trên thực tế, khi nền kinh tế phục hồi, hầu hết các khoản nợ tái cơ cấu sẽ chuyển thành nợ đủ tiêu chuẩn.

Ông Quản Trọng Thành, Giám đốc Phân tích MBKE cho biết, trong các cuộc họp với giới phân tích về kết quả kinh doanh quý III/2021, ban lãnh đạo các ngân hàng cho rằng 95% các khoản nợ tái cơ cấu sẽ phục hồi. Triển vọng tích cực này, cùng với tỷ lệ bao phủ nợ xấu cao tại các ngân hàng hiện nay (trung bình là 150% trong quý III/2021, gấp 3 lần so với cùng kỳ 2016) đã củng cố niềm tin rằng hệ thống ngân hàng sẽ không đối mặt với cú sốc về phí suất tín dụng.

Ông Thành kỳ vọng rằng, phí suất tín dụng sẽ giảm từ quý II/2022, đây sẽ là động lực chính giúp lợi nhuận tăng trưởng mạnh hơn trong nửa sau 2022.

Theo đó, MBKE duy trì quan điểm tích cực rằng ngành Ngân hàng Việt Nam vẫn đang trong chu kỳ sinh lợi cao (với ROE trên 18% so với trung bình các ngân hàng trong khu vực là 12%) nhờ ROA cải thiện và được hỗ trợ bởi các quy định về vốn hợp lý.

|

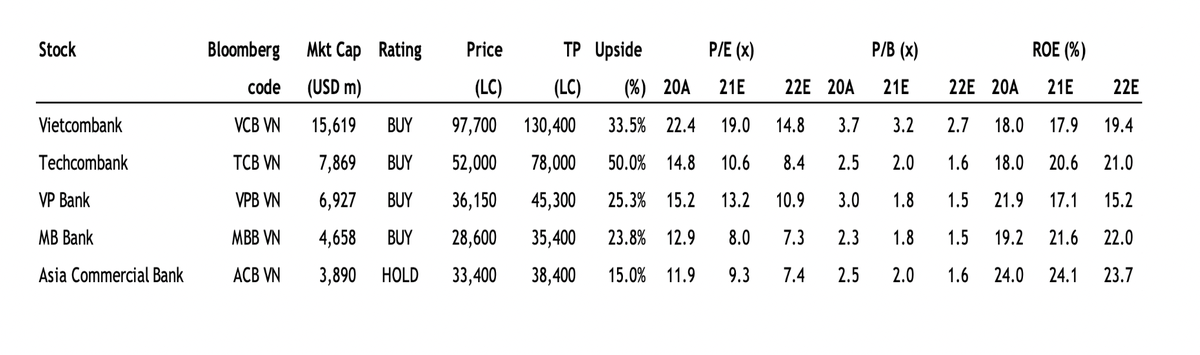

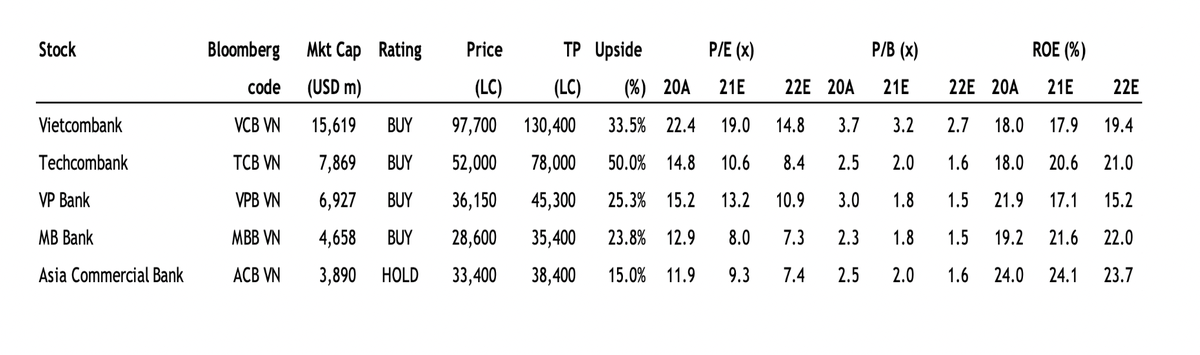

Khuyến nghị của MBKE với một số cổ phiếu ngân hàng. |

Bà Nguyễn Ngân Tuyền, Giám đốc bộ phận nghiên cứu phân tích - khối khách hàng cá nhân MBKE kỳ vọng, các ngân hàng sẽ duy trì tốc độ tăng trưởng lợi nhuận ổn định và ROE cao ở mức 18-25% trong năm 2022. Trong đó, 6 tháng cuối năm sẽ là giai đoạn tăng tốc mạnh mẽ khi việc trích lập dự phòng có thể giảm bớt nhờ môi trường hoạt động được cải thiện và mức so sánh cùng kỳ 2021 thấp (lợi nhuận ngân hàng bị kìm hãm trong quý III và quý IV/2021).

Ngoài ra, các động lực tăng trưởng khác của ngành ngân hàng bao gồm: tăng trưởng tín dụng mạnh hơn (14-18%) do cầu tín dụng lớn hậu đại dịch; NIM ổn định và thu nhập từ phí tăng mạnh (30-40%).

VCB, TCB, MBB và MSB là những ngân hàng có thể có mức tăng trưởng vượt kỳ vọng, nhờ đó, giúp các ngân hàng này duy trì tỷ lệ ROE rất cao ở mức 18-25%.

Hơn nữa, những kế hoạch bán vốn cổ phần và tăng vốn cũng sẽ là động lực giúp cổ phiếu ngân hàng được đánh giá lại trong thời gian tới

Tính toán của MBKE cho biết, các ngân hàng hiện đang giao dịch ở mức trung bình 1,8x P/B dự phóng 2021 và 1,5x P/B dự phóng 2022, đây là mức định giá thấp so với mức ROE cao mà các ngân hàng tạo ra (trung bình là 18,5%). Không những vậy, hầu hết các ngân hàng hiện đang giao dịch ở mức định giá trung bình 5 năm trong khi ROE đã cải thiện đáng kể so với mức ROE cao nhất trong 5 năm qua.

Chuyên gia MBKE kỳ vọng dòng tiền vào cổ phiếu ngân hàng sẽ hồi phục từ quý I/2022 khi thị trường dần nhận ra rằng các ngân hàng vẫn duy trì tốc độ tăng trưởng cao và khả năng sinh lời mạnh mẽ; rủi ro nợ xấu không nghiêm trọng như những nhận định trước đó; và định giá của các ngân hàng đã trở nên rẻ hơn so với các ngành khác.

|