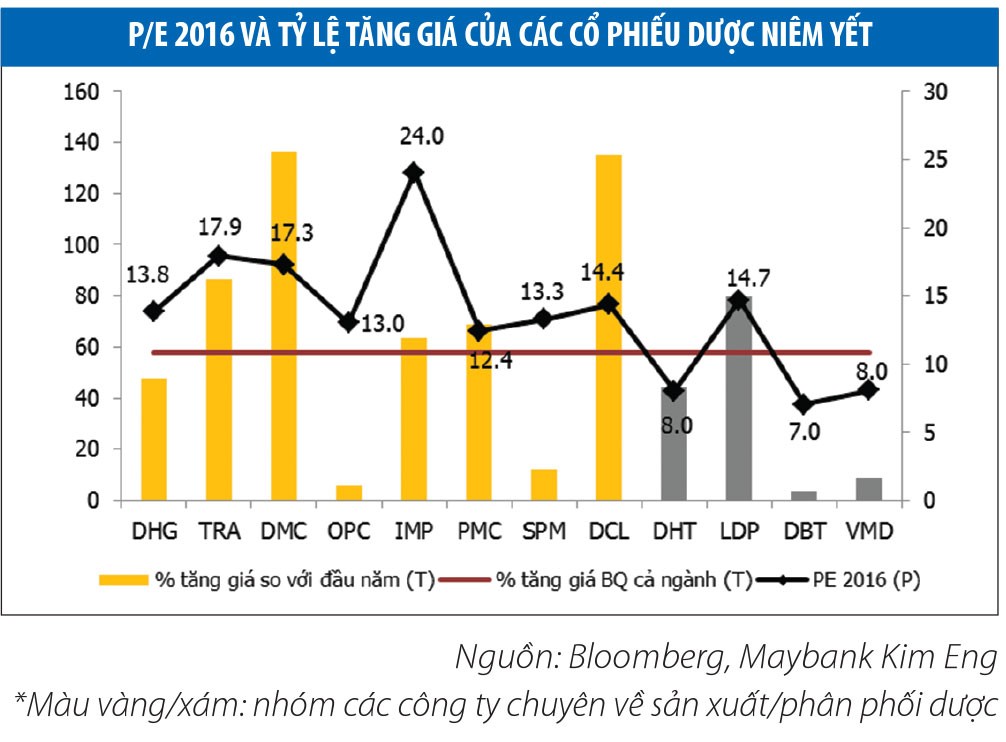

Dù thuộc nhóm cổ phiếu phòng thủ, nhưng tính từ đầu năm 2016 đến nay, bình quân các cổ phiếu ngành dược niêm yết đã tăng giá khoảng 57%, cao hơn nhiều so với mức tăng khoảng 17% của chỉ số VN-Index. Trong đó, nhóm các công ty sản xuất dược có mức tăng giá trung bình gần 70%, nhóm các công ty chuyên về phân phối dược phẩm tăng hơn 34%.

Ngoài những yếu tố cơ bản tương đối ổn định của ngành thì kỳ vọng về việc tăng tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài (room) tại các công ty dược là chất xúc tác quan trọng đối với tâm lý nhà đầu tư. Điển hình là Công ty cổ phần Xuất nhập khẩu Y tế Domesco (DMC) - công ty tiên phong bỏ trần sở hữu nước ngoài (nới room lên 100%), giá cổ phiếu DMC đã tăng gần 145% so với đầu năm, mức tăng giá cao nhất trong các cổ phiếu dược niêm yết.

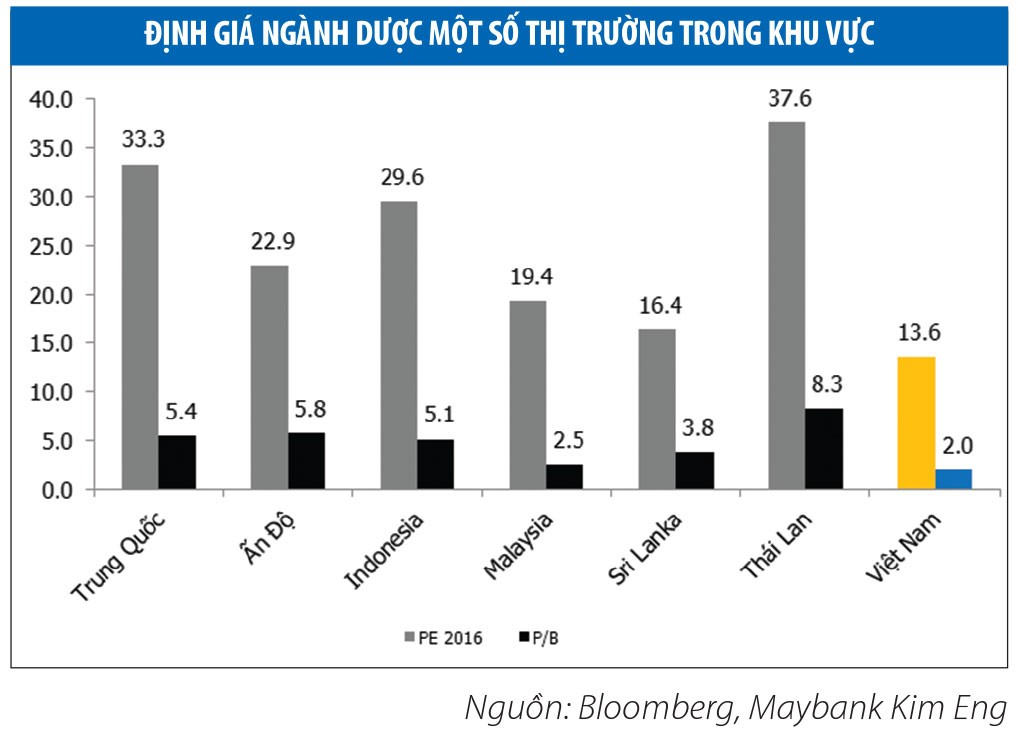

Theo đó, mặt bằng giá chung của ngành dược Việt Nam đã nâng lên mức cao hơn. P/E năm 2016 bình quân ngành dược theo ước tính của chúng tôi đang ở mức 13,7 lần, so với mức 9 lần đầu năm 2016. Mức P/E hiện tại vẫn còn thấp hơn nhiều so với bình quân ngành trong khu vực (gần 27 lần).

Các công ty phân phối dược niêm yết đang giao dịch ở mức P/E năm 2016 bình quân là 9,4 lần, thấp hơn mức 15,8 lần của các công ty chuyên về sản xuất dược (là các công ty có trên 70% doanh thu đóng góp từ thành phẩm sản xuất). Mặc dù vây, chúng tôi vẫn không đánh giá cao cơ hội đầu tư vào cổ phiếu các công ty phân phối dược do các nguyên nhân chủ yếu sau:

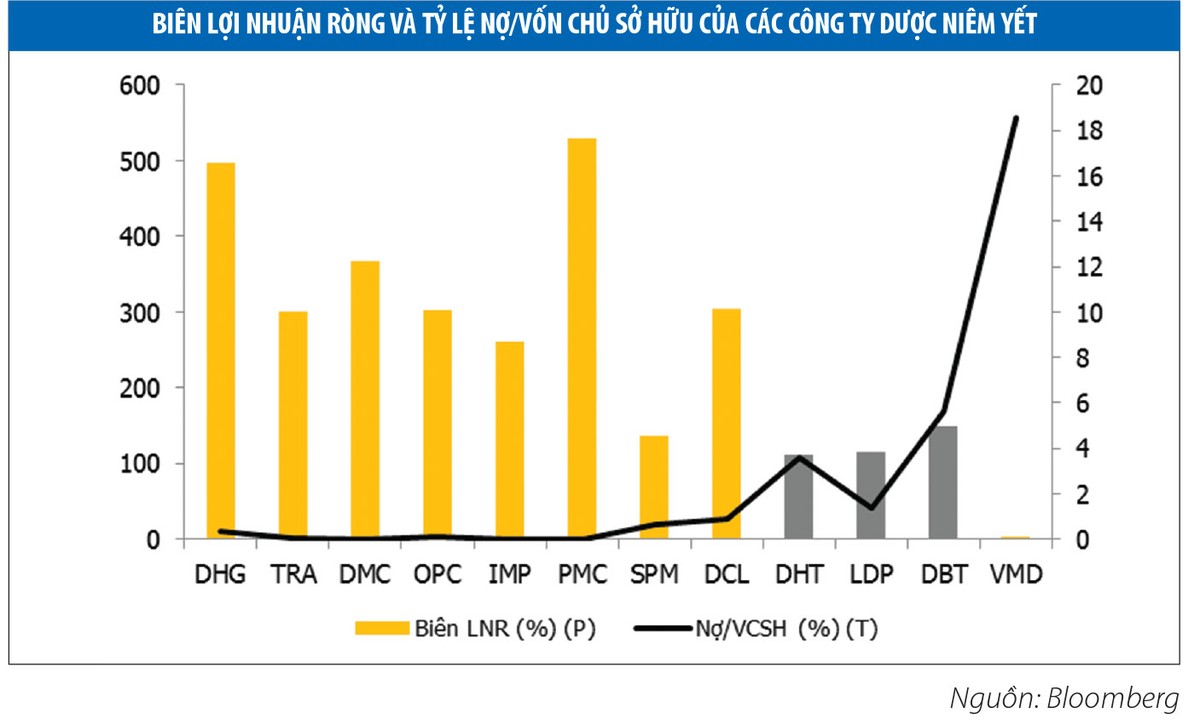

Thứ nhất, hiệu quả hoạt động không cao. Biên lợi nhuận ròng bình quân của các công ty phân phối dược chỉ vào khoảng 3,1%, so với mức 11,3% của các công ty sản xuất dược. Đặc biệt, với công ty thuần tuý về phân phối như VMD, biên lợi nhuận ròng hầu như không đáng kể.

Thứ hai, rủi ro đòn bẩy tài chính cao. Tỷ lệ nợ/vốn chủ sở hữu bình quân của các công ty phân phối dược là khoảng 2,2 lần, cao hơn nhiều so với các công ty sản xuất dược - bình quân chỉ khoảng 8%, trong đó phần lớn là không có nợ vay.

Thứ ba, thanh khoản thấp. Ngoài cổ phiếu DBT có khối lượng giao dịch bình quân 1 tháng và 3 tháng lần lượt là 14.600 và 27.400 đơn vị/ngày, các cổ phiếu còn lại có tính thanh khoản rất thấp.

Ngoài ra, triển vọng lợi nhuận năm 2016 của các công ty có tỷ trọng hàng phân phối nhập khẩu cao như Công ty cổ phần Dược phẩm Bến Tre (DBT), Công ty cổ phần Y Dược phẩm Vimedimex (VMD) tích cực hơn là nhờ được hưởng lợi tạm thời từ sự ổn định của tỷ giá USD/VND.

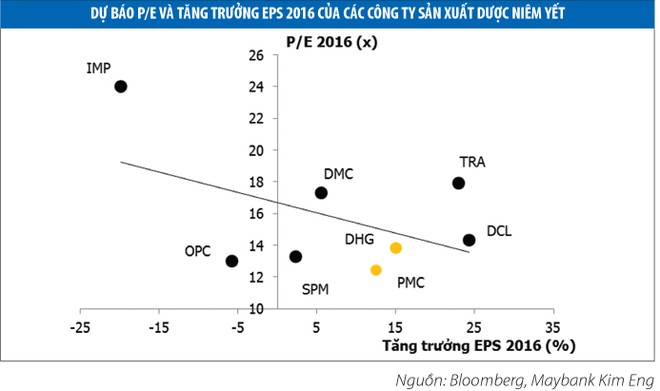

Đối với các công ty sản xuất dược, dựa trên dự báo của chúng tôi về P/E và tăng trưởng lợi nhuận trên cổ phiếu (EPS) cho năm 2016, Công ty cổ phần Dược phẩm Dược liệu Pharmedic (PMC) và Công ty cổ phần Dược Hậu Giang (DHG) là 2 cổ phiếu nổi bật để lựa chọn khi kết hợp cả 2 yếu tố định giá và tiềm năng tăng trưởng của doanh nghiệp.

Trong đó, PMC (P/E 2016 là 12,4 lần) có định giá tương đối rẻ hơn DHG (P/E 2016 13,8 lần) nhưng kỳ vọng tăng trưởng EPS thấp hơn. Hạn chế của PMC là tính thanh khoản thấp và thiếu các yếu tố mang tính đột phá cho triển vọng dài hạn, không còn nhiều dư địa tăng trưởng. Trong khi đó, DHG với đối tác chiến lược mới là Tập đoàn dược phẩm Nhật Bản Taisho có vẻ sẽ tạo được nhiều kỳ vọng hơn cho nhà đầu tư.