VN-Index cần thời gian để tạo nền tích lũy

Kể từ giữa tháng 9/2023, tâm lý nhà đầu tư bắt đầu trở nên thận trọng sau giai đoạn VN-Index “tịnh tiến” đi lên, đạt 1.245,44 điểm, tăng trên 20% so với cuối năm ngoái. Nhịp điều chỉnh cho đến cuối tháng 10 khiến chỉ số giảm hơn 17%, đánh mất thành quả đạt được.

Thị trường bị tác động bởi nhiều yếu tố không tích cực đến từ thị trường thế giới, bao gồm lạm phát dai dẳng; chính sách tiền tệ thắt chặt kéo dài tại Mỹ và châu Âu gây áp lực giảm giá của nhiều đồng tiền, trong đó có đồng Việt Nam; bất ổn chính trị xuất hiện tại khu vực Trung Đông; chứng khoán thế giới đi xuống. Trong khi đó, báo cáo lợi nhuận và tình hình tài chính quý III/2023 của không ít doanh nghiệp niêm yết có gam màu tối. Tất cả các yếu tố đó đã tạo ra một bầu không khí bất ổn, khiến thanh khoản sụt giảm và nhà đầu tư có động thái bán tháo cổ phiếu.

Thống kê trên HOSE, thanh khoản thị trường cổ phiếu tháng 10 ghi nhận khối lượng giao dịch bình quân phiên gần 626 triệu cổ phiếu, trị giá 14.285 tỷ đồng, lần lượt giảm 35,3% và 38,7% so với tháng 9. Giá trị giao dịch của khối ngoại chiếm 7,8% và bán ròng hơn 1.594 tỷ đồng.

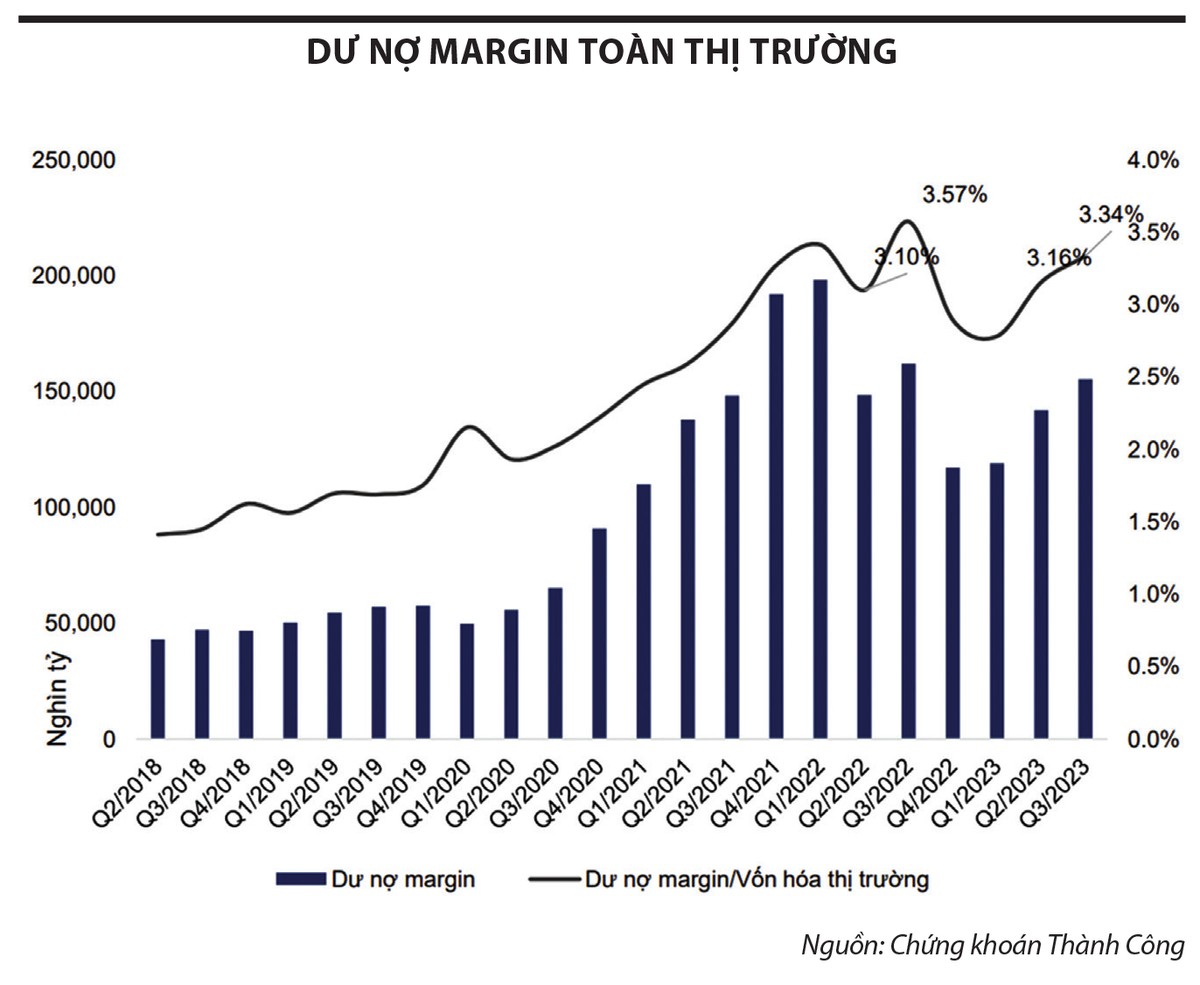

Ông Nguyễn Thành Trung, Giám đốc Phân tích, Công ty Chứng khoán Thành Công (TCSC) cho biết, tính tới cuối tháng 9, tỷ suất sinh lời của VN-Index cũng như mức mất giá của đồng nội tệ tích cực hơn so với nhiều nước trong khu vực. Điều này dẫn đến áp lực chốt lời của nhà đầu tư, nhất là khối ngoại, trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) neo lãi suất ở mức cao. Tuy nhiên, khi thị trường Việt Nam giảm trở lại, chênh lệch tỷ suất sinh lợi với các nước không còn lớn, dòng vốn ngoại đã có dấu hiệu quay lại mua ròng trong những phiên gần đây. Yếu tố dư nợ giao dịch ký quỹ (margin) khiến nhiều nhà đầu tư lo ngại, nhưng thông tin mà TCSC cập nhật gần đây thì tình hình margin toàn thị trường an toàn hơn so với tháng 9.

|

Phiên giao dịch thứ Năm tuần qua (2/11) có diễn biến đặc biệt tích cực, dòng tiền lan tỏa hầu hết các nhóm ngành. Trong rổ VN30, một số cổ phiếu lớn bị bán tháo trước đó như MWG, MSN và nhóm Vin đã có lực cầu hấp thụ. Nhóm cổ phiếu vốn nhạy cảm với dòng tiền như chứng khoán, bất động sản tăng giá mạnh. Kể từ khi VN-Index điều chỉnh sau khi tạo đỉnh ngắn hạn trên 1.240 điểm đầu tháng 9, đến cuối tháng 10 giảm xuống dưới 1.030 điểm, thì đó là phiên đầu tiên cho thấy tín hiệu dòng tiền quay trở lại rõ rệt.

Theo ông Trung, để xác định VN-Index đã tạo đáy ngắn hạn hay chưa, cần quan sát kĩ bức tranh tổng thể vĩ mô và dòng tiền trên thị trường. Trong đó, yếu tố dòng tiền sẽ quyết định đến khả năng hồi phục của VN-Index. Với thanh khoản 12.000 - 15.000 tỷ đồng/phiên thì nhiều khả năng chỉ số sẽ dao động phổ biến trong vùng 1.050 - 1.150 điểm.

Trưởng nhóm môi giới một công ty chứng khoán thuộc Top 10 về thị phần đồng quan điểm khi cho rằng, trong trung hạn, xu hướng tăng từ tháng 4 đến tháng 9 bị phá vỡ khi VN-Index quay trở về vạch xuất phát dưới 1.030 điểm (đến cuối tuần qua đã hồi lên 1.076,78 điểm). Thời gian tới, chỉ số có thể cần 1 - 2 tháng dao động trong vùng 1.050 - 1.100 điểm và giá trị giao dịch duy trì 14.000 - 15.000 tỷ đồng/phiên, tạo nền tích lũy để lấy lại sự cân bằng trước khi hồi phục lên mức cao hơn.

Vẫn theo ông Trung, các yếu tố có tác động tích cực đến thị trường giai đoạn hiện tại và cuối năm có thể kể đến như Fed quyết định không tăng lãi suất trong tháng 11 nên kỳ vọng mức lãi suất hiện tại sẽ được duy trì đến giữa năm 2024 và có thể hạ sau đó; lạm phát tại Mỹ giảm mạnh từ đỉnh trên 8% về 3,7% sau hơn 1 năm thực hiện chính sách tăng lãi suất, tiến gần đến mức mục tiêu 2% mà Fed đề ra; chiến tranh tại Isarel không lan rộng ra các khu vực lân cận; giá dầu hạ nhiệt từ 93 USD/thùng về quanh 85 USD/thùng góp phần giảm áp lực lạm phát toàn cầu.

Trong nước, Việt Nam duy trì chính sách lãi suất thấp, hỗ trợ doanh nghiệp hồi phục sản xuất - kinh doanh. Tỷ giá USD/VND bùng lên giai đoạn tháng 9 và tháng 10 buộc Ngân hàng Nhà nước phải thực hiện biện pháp hút tiền qua kênh tín phiếu, đến nay kiềm chế được tỷ giá dưới mức 24.600. Con số thống kê giải ngân đầu tư công tính đến hết tháng 9 mới đạt 49% kế hoạch năm 2023, kỳ vọng quý cuối năm sẽ được đẩy mạnh. Song song đó là các dự án trọng điểm đang được triển khai, tiêu biểu là dự án điện khí Lô B.

“Tuy nhiên, bắt đáy luôn là việc khó làm, vì chẳng ai đoán trúng đáy, nên nhà đầu tư cần có các kịch bản và chiến lược giải ngân phù hợp. Có khả năng thị trường sẽ rung lắc, kiểm định lại các ngưỡng hỗ trợ quan trọng, rồi mới cân bằng trở lại. Chỉ khi các tín hiệu kinh tế, hoạt động doanh nghiệp có diễn biến rõ ràng hơn, kích hoạt dòng tiền vào lại thị trường thì mới là lúc có thể an tâm”, ông Trung nói.

Ông Phạm Lưu Hưng, Kinh tế trưởng SSI Research chia sẻ quan điểm, nhà đầu tư cần nhìn nhận các vấn đề thực tế hơn trong thời điểm này. Các thông tin mang tính chất khó khăn vẫn hiện hữu nên không thể kỳ vọng thị trường tăng điểm ngay, mà cần có thời gian.

Tương tự, chuyên gia Công ty Chứng khoán VNDIRECT khuyến nghị, VN-Index vẫn đang trong xu hướng điều chỉnh, nhà đầu tư ngắn hạn nên hạn chế bắt đáy, chờ đợi các tín hiệu vĩ mô và thị trường tích cực hơn. Kỳ vọng, vùng 1.000 +/-20 điểm sẽ là vùng hỗ trợ của thị trường.

Định giá đã hấp dẫn cho đầu tư trung và dài hạn

Định giá thị trường đang ở mức hấp dẫn, nhưng nhà đầu tư có thể cần thêm thời gian để bình tâm trở lại sau nhịp giảm nhanh, đánh mất thành quả nhiều tháng trước đó.

Theo ông Phạm Lưu Hưng, nhà đầu tư có thể cần thêm thời gian để bình tâm trở lại. Giai đoạn vừa qua, khối lượng giao dịch trên thị trường ở mức thấp, khiến các thông tin tiêu cực có ảnh hưởng lớn đến thị trường. Kiểm soát cảm xúc là một chuyện, khó hơn là kiểm soát cảm xúc của tất cả những người tham gia thị trường, nên một số trường hợp đánh giá thông tin này không tác động nhiều, nhưng phản ánh thực tế trên thị trường lại tệ hơn.

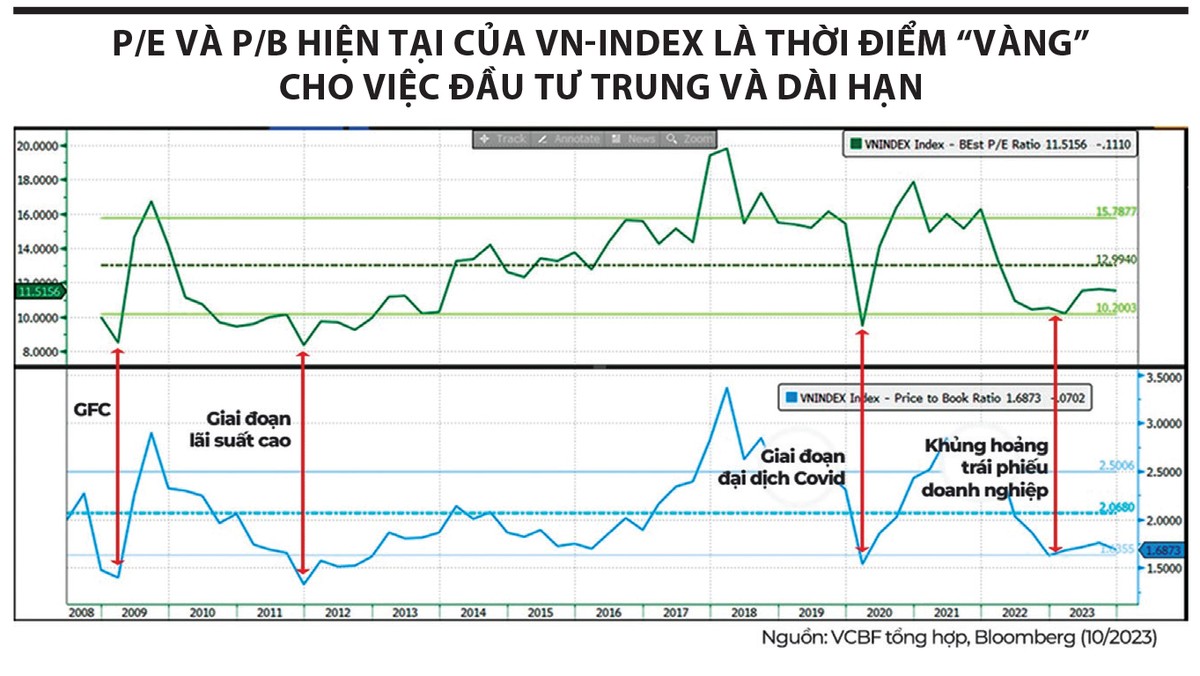

Hiện tại, định giá thị trường thông qua chỉ số P/E và P/B đang ở mức hấp dẫn, đặc biệt là P/B đã giảm về tương đương giai đoạn dịch Covid-19 và vùng đáy năm 2022. Với kỳ vọng kinh tế tạo đáy trong năm 2023 thì định giá thị trường sẽ hấp dẫn hơn nhiều trong năm 2024. Theo đó, trong bối cảnh lãi suất thấp hiện nay, nhà đầu tư trung và dài hạn có thể giải ngân vào các cổ phiếu có nền tảng cơ bản.

|

Chuyên gia của VCBF cho biết, ngày 23/10/2023, khi VN-Index ở mức 1.093,53 điểm, cao hơn điểm số hiện nay, thì P/E dự phóng năm 2024 của chỉ số theo số liệu của Bloomberg là 11,5 lần và P/B là 1,7 lần. Những mức định giá thấp như vậy thường chỉ xuất hiện trong những lần xảy ra bất ổn kinh tế lớn như khủng hoảng kinh tế toàn cầu năm 2008, lạm phát cao của Việt Nam năm 2011 - 2012, đại dịch Covid-19 năm 2020, khủng hoảng thị trường trái phiếu doanh nghiệp và thanh khoản quý IV/2022. Diễn biến quá khứ của VN-Index cho thấy, khi P/E và P/B tiếp cận những vùng cận dưới, khả năng thị trường hồi phục sau đó là rất cao.

Đồng quan điểm, chuyên gia VNDIRECT cho rằng, rủi ro ngắn hạn của thị trường vẫn còn hiện hữu, nhưng với mức chiết khấu định giá xuống gần mức đáy trung hạn thời điểm tháng 11/2022 và đáy trong giai đoạn dịch Covid-19, thì đây là thời điểm tốt để các nhà đầu tư trung và dài hạn bắt đầu tích lũy cổ phiếu cho năm 2024.

Tuy nhiên, nhà đầu tư cần lưu ý: không sử dụng đòn bẩy ký quỹ để giải ngân cổ phiếu trong trung và dài hạn; không đầu tư tập trung một cổ phiếu hoặc một nhóm ngành; tránh đầu tư một khoản tiền lớn vào một thời điểm, mà chia khoản đầu tư dài hạn thành nhiều phần và giải ngân từ từ.