Tuy nhiên, VIX cũng là chỉ số chứa đựng những yếu tố khó đoán định nhất trên thị trường tài chính Mỹ, những khoảnh khắc tiềm ẩn rủi ro cho thị trường như việc Mỹ tăng lãi suất, căng thẳng địa chính trị leo thang hay chủ nghĩa dân túy nổi lên trên toàn nước Mỹ.

Bất chấp chỉ số này tăng cao hơn trong tuần vừa qua, song mức trung bình của nó trong năm nay vẫn ở ngưỡng thấp nhất trong vòng 24 năm qua.

Chỉ số VIX được tính toán dựa trên các mức giá đầu vào trên chỉ số chứng khoán S&P 500 và đưa ra dự báo trong vòng 30 ngày tới. Thông thường, khi VIX tăng thì S&P 500 giảm, ngược lại khi VIX đạt mức cao, tức là S&P 500 đang ở mức thấp có thể là thời điểm tốt để mua vào.

Sự bất ổn và biến động cũng như dòng khí nóng, nó càng chịu sức ép thì càng giải phóng ra nhiều năng lượng

Chỉ số VIX lớn hơn 30 điểm cho thấy nhà đầu tư đang lo lắng về thị trường, chỉ số dưới ngưỡng 20 điểm thường phản ánh thị trường bình ổn. Tuy nhiên, khi VIX đạt mức cao từ 40 điểm trở lên cũng là lúc tâm lý nhà đầu tư rất lo lắng, hoang mang về xu hướng sắp tới của thị trường.

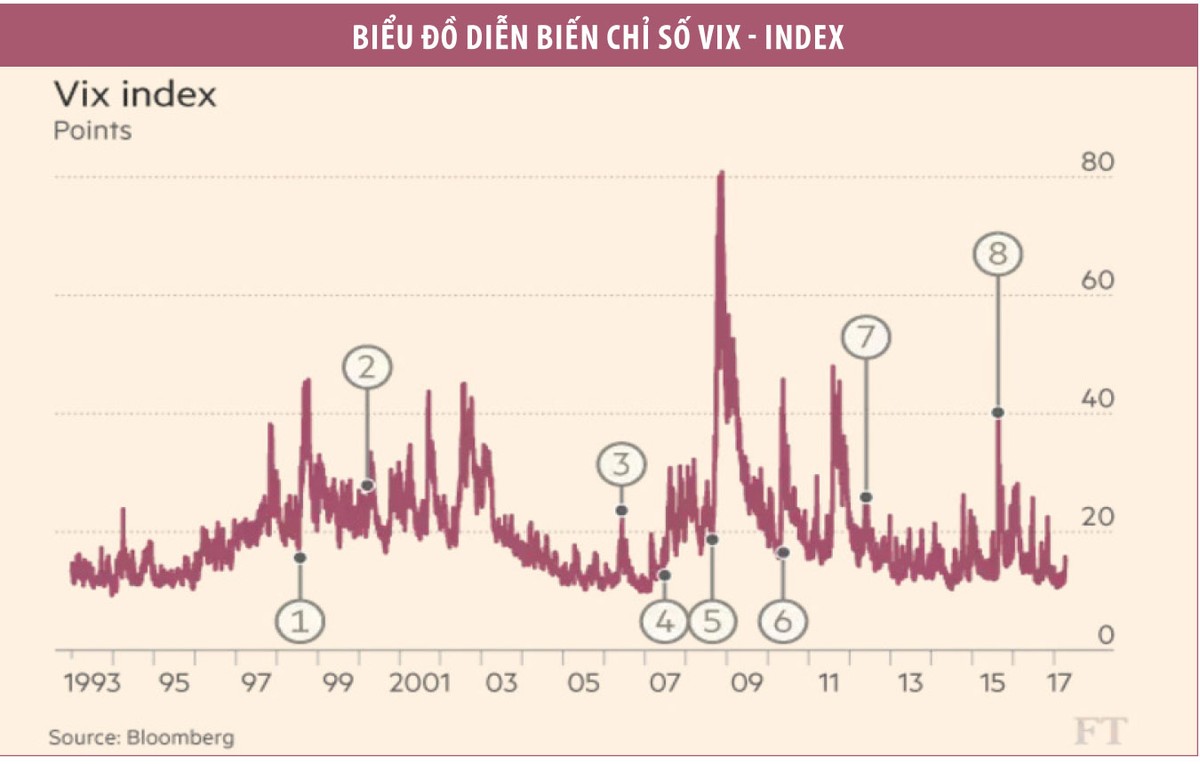

Biểu đồ dưới đây minh họa diễn biến chỉ số VIX tại thời điểm 8 cột mốc biến động quan trọng trên thị trường toàn cầu (bao gồm: 1/Nga vỡ nợ chủ quyền; 2/Bong bóng Dotcom vỡ; 3/Thị trường tích tụ tài sản; 4/Xuất hiện dấu hiệu đổ vỡ tín dụng; 5/Lehman Brothers sụp đổ; 6/Khủng hoảng đồng euro bắt đầu; 7/Khủng hoảng nợ châu Âu sâu sắc; 8/Trung Quốc phá giá đồng Nhân dân tệ, châm ngòi các điều chỉnh thị trường).

Adam Sender, người đứng đầu Sender Company and Partners nhận định: “Bí ẩn lớn nhất trong năm nay là sự mất liên kết giữa những hỗn loạn trên chính trường nước Mỹ và sự bình tĩnh trên các thị trường”.

Một phần VIX giữ được sự ổn định tương đối là do thị trường chứng khoán Mỹ không hề chao đảo sau kết quả bầu cử Tổng thống Mỹ. Chỉ số S&P 500 đã chứng kiến giai đoạn thăng hoa nhất của mình trong hơn 2 thập kỷ qua.

Mặt khác, việc các doanh nghiệp mua lại cổ phiếu của mình cũng giúp hạn chế sự biến động. Các công ty tiếp tục mua lại số cổ phiếu trị giá hơn 2.000 tỷ USD trong 5 năm qua, cung cấp sự hỗ trợ quan trọng cho thị trường chứng khoán.

Cuối cùng, chỉ số VIX còn chịu một số chi phối từ các nhân tố kỹ thuật như các quỹ đầu tư thanh khoản và nhóm nhà đầu tư có tổ chức.

Theo Ngân hàng Deutsche Bank, kể từ năm 2010 đến nay, đã có khoảng 16.000 tỷ USD, chủ yếu từ các nhà đầu tư bán lẻ đổ vào các quỹ ETF đặt cược vào sự gia tăng của chỉ số VIX.

Một số nhà phân tích khác thì cho rằng, “lướt sóng” dựa trên những bất ổn cũng như trò chơi tâm lý trên thị trường. Thời điểm năm 2007 - 2008, khi cuộc khủng hoảng cho vay thế chấp dưới chuẩn mới manh nha tại Mỹ, một số nhà đầu tư đã đánh cược vào kịch bản sụp đổ tài chính và sớm xây dựng các cơ quan quản lý tài sản rủi ro và phòng vệ trước những biến động sâu sắc.

“Chúng ta dường như được sinh ra để vượt lên khủng hoảng. Nhà đầu tư cần giữ tâm lý tốt trong thời điểm hỗn loạn và biến điều đó thành một thứ tích cực hơn”, Christopher Cole, nhà quản lý quỹ tại Artemis Capital Management nhận định.

Chia sẻ về sự thận trọng khi đầu tư dựa vào chỉ số VIX, Michael Roberge, Giám đốc điều hành kiêm Giám đốc đầu tư của MFS (một tập đoàn tài chính quản lý số tài sản 450 tỷ USD) cho rằng: “Có quá nhiều người dựa vào các biến động khi nó xoay chiều, song điều này có thể khiến họ bị tổn thương. Sự bất ổn và biến động cũng như dòng khí nóng, nó càng chịu sức ép thì càng giải phóng ra nhiều năng lượng”.