Đòn bẩy cao và biên độ lớn

Một trong những đặc tính nổi bật của CW là đòn bẩy rất cao. Khi giao dịch CW, không có giao dịch ký quỹ, nghĩa là nhà đầu tư không vay thêm tiền của công ty chứng khoán để mua thêm như giao dịch cổ phiếu, nhưng tính đòn bẩy của sản phẩm này vẫn cao hơn nhiều so với chứng khoán cơ sở.

Cụ thể, với chứng quyền, nhà đầu tư chỉ cần bỏ ra một số tiền ban đầu nhỏ hơn rất nhiều so với việc mua chứng khoán cơ sở, do giá chứng quyền thường thấp hơn nhiều lần so với giá cơ sở, nhưng có thể nhận được khoản lợi nhuận tiềm năng lớn khi giá cổ phiếu tăng, đặc biệt ở những trạng thái giá cổ phiếu cơ sở lớn hơn so với giá thực hiện.

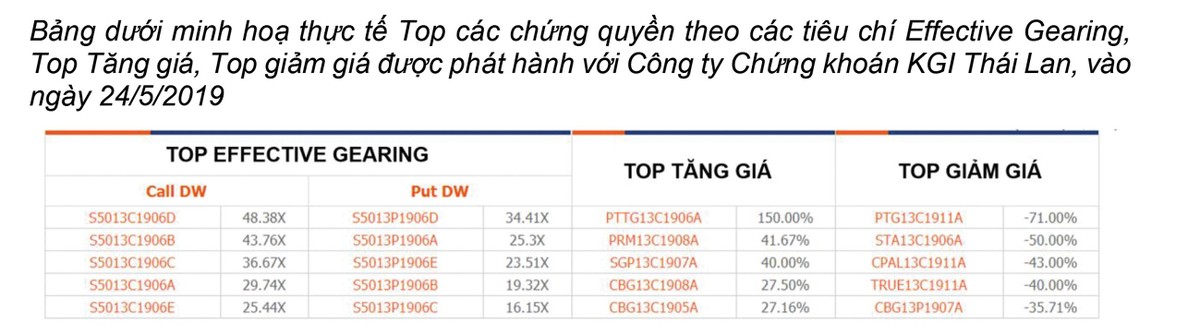

Để đo lường tính đòn bẩy của chứng quyền, thông thường, hệ số được sử dụng là Effective Gearing (đòn bẩy vốn). Hệ số này đo lường giá chứng quyền sẽ tăng/giảm bao nhiêu phần trăm (%) khi giá cổ phiếu cơ sở tăng/giảm 1%. Đòn bẩy vốn được đo lường theo công thức:

Đòn bẩy vốn = Giá trị thay đổi của giá chứng quyền ứng với một thay đổi trong giá cơ sở - (Giá chứng khoán cơ sở/(Giá chứng quyền x Tỷ lệ chuyển đổi)

Ví dụ, khi giá cổ phiếu cơ sở A là 20.000 đồng/cổ phiếu, giá chứng quyền là 2.000/chứng quyền, tỷ lệ chuyển đổi là 1:1 và Giá trị thay đổi của giá chứng quyền ứng với một thay đổi trong giá cơ sở bằng 0,8, hệ số đòn bẩy sẽ bằng 0,8 x (20.000/(2.000 x 1:1)) = 8 lần. Nghĩa là, khi giá cổ phiếu cơ sở thay đổi 1% sẽ làm giá chứng quyền thay đổi 8%, một mức độ đòn bẩy rất lớn.

Ngoài tính đòn bẩy cao, biên độ giao dịch đối với chứng quyền là lớn hơn rất nhiều so với cổ phiếu cơ sở, vì biên độ trần sàn của chứng quyền cũng được quy định rất khác. Giá trần/sàn CW = Giá tham chiếu CW +/- (Giá chứng khoán cơ sở * Biên độ dao động)/Tỷ lệ chuyển đổi. Ở ví dụ trên, giá chứng khoán cơ sở sẽ có biên độ +/-7%, dao động từ 18.600 - 21.400 đồng/cổ phiếu thì chứng quyền có biên độ lên đến 70% khi có thể được giao dịch ở biên độ trần/sàn 600 - 3.400 đồng.

Biến động cao hấp dẫn giới đầu cơ. Nhưng cơ hội lớn cũng luôn đi kèm với rủi ro lớn.

Bong bóng chứng quyền: Câu chuyện từ Trung Quốc

Tất nhiên, tính đặc thù của mỗi thị trường và sự hiệu quả của các quy định quản lý ở mỗi thị trường là khác nhau. Ở đây, người viết không có ý liên tưởng và không phân tích khả năng những gì đã xảy ra ở thị trường chứng khoán Trung Quốc sẽ lặp lại ở một thị trường khác, chỉ đơn giản muốn nêu lại câu chuyện cũ về triển khai chứng quyền ở Trung Quốc.

Chứng quyền đầu tiên ở Trung Quốc được phát hành vào năm 1992, sau đó bị cấm vào năm 1996 do hoạt động đầu cơ quá mức. Ngày 22/8/2005, chứng quyền đầu tiên được phát hành trở lại là chứng quyền của Công ty Thép Bao Steel, chứng quyền này được chính Bao Steel phát hành.

Câu chuyện chứng quyền Bao Steel.

Câu chuyện chứng quyền Bao Steel.

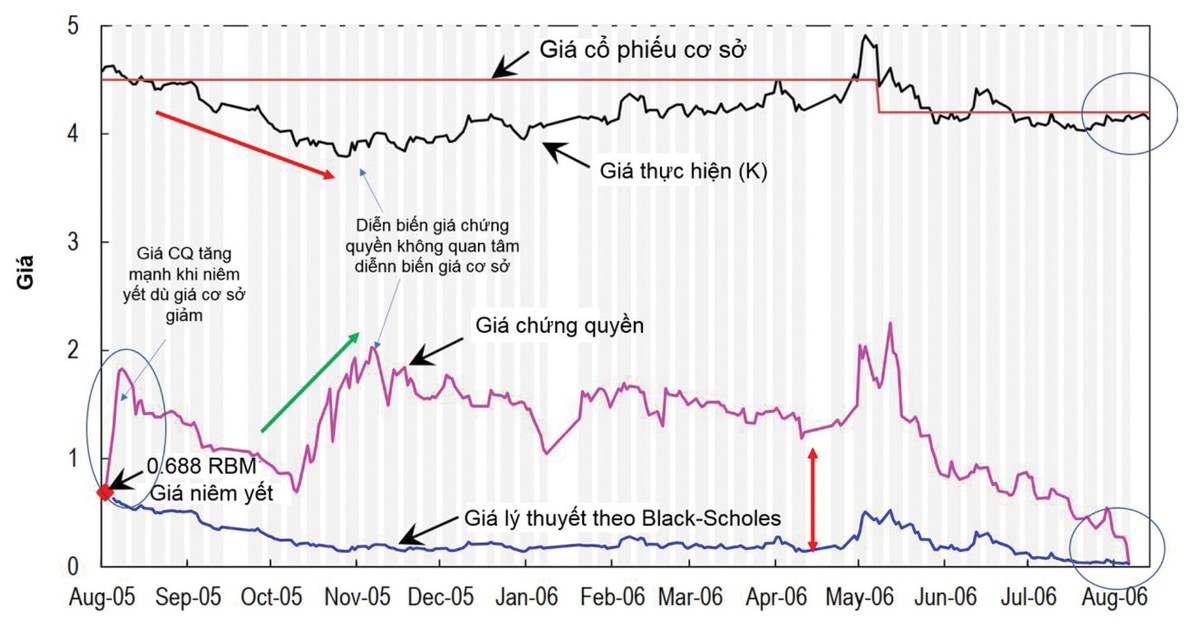

Đây là chứng quyền mua với giá thực hiện 4,5 Nhân dân tệ, đáo hạn vào ngày 30/8/2006. Khác với châu Âu và các thị trường châu Á, các chứng quyền lúc đó ở Trung Quốc ít được phát hành bởi bên thứ ba như ngân hàng hay các công ty chứng khoán mà được phát hành bởi chính các doanh nghiệp. Và những gì xảy ra sau đó sẽ được kể như một trong những câu chuyện thú vị nhất về đầu cơ chứng quyền.

Cụ thể, ngay từ khi phát hành, giá chứng quyền đã có những diễn biến không liên quan đến diễn biến giá chứng khoán cơ sở khi giá chứng quyền vẫn tăng mạnh từ giá niêm yết 0,668 lên mức 1,84 Nhân dân tệ trong trong ngày thứ hai niêm yết. Sau đó là chuỗi ngày bong bóng thực sự khi có lúc giá cổ phiếu cơ sở giảm sâu xuống giá thực hiện, thậm chí có lúc giảm xuống dưới mức 4 Nhân dân tệ, nhưng giá chứng quyền vẫn tăng và có lúc đạt mức trên 2 Nhân dân tệ.

Trong suốt quá trình trước khi đáo hạn, giá cổ phiếu luôn được neo ở mức cao hơn rất nhiều so với mức giá lý thuyết được tính toán theo mô hình Black-Scholes. Đến gần thời gian đáo hạn, giá chứng quyền giảm mạnh và tiến gần lại giá trị lý thuyết, khi mức giá của cổ phiếu cơ sở thấp hơn giá thực hiện là 4,5 Nhân dân tệ, chứng quyền ở trạng thái lỗ “Out of the Money” và tất nhiên có giá trị bằng 0. Những nhà đầu tư đến sau thực sự đã không nhận được gì khi chứng quyền đáo hạn.

Bùng nổ khối lượng giao dịch chứng quyền

Bùng nổ khối lượng giao dịch chứng quyền

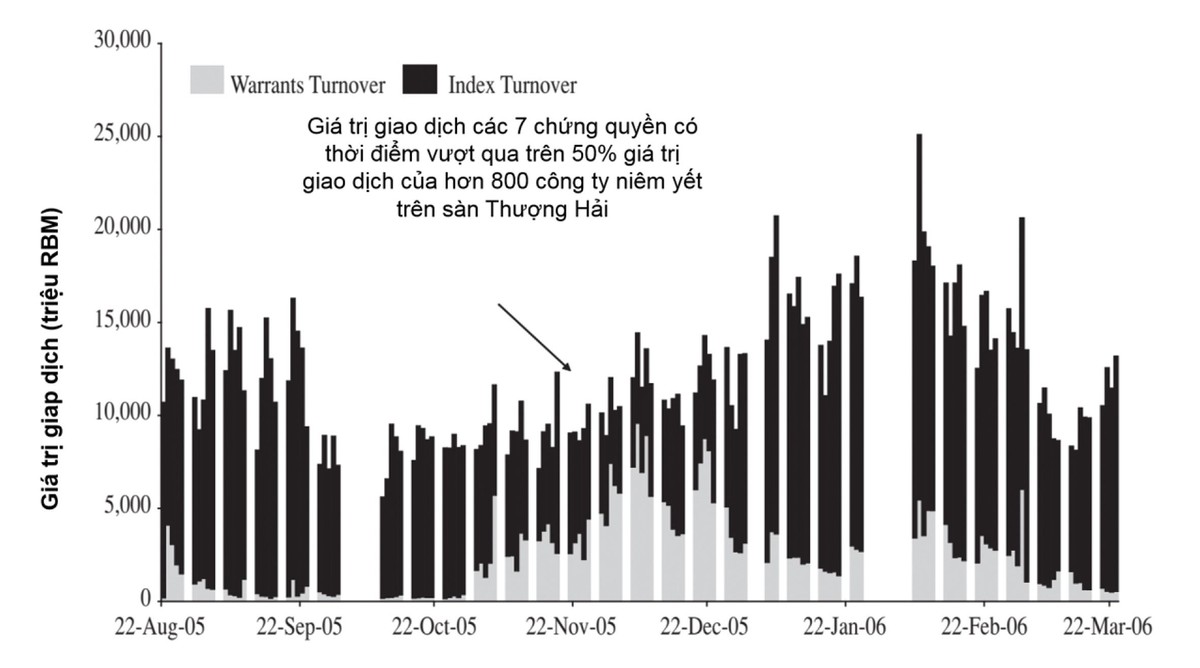

Không thể gọi là bong bóng nếu chỉ nhìn diễn biến vào giá, một trong những yếu tố quan trọng khác là khối lượng giao dịch. Sau sự thành công của Bao Steel, các công ty khác cũng tiến hành phát hành các chứng quyền và khó có thể tượng tượng nổi trong giai đoạn cuối năm 2005, đầu năm 2006, khối lượng giao dịch của 7 mã chứng quyền được phát hành có lúc đã vượt quá 50% khối lượng giao dịch của hơn 800 cổ phiếu trên Sở Giao dịch chứng khoán Thượng Hải.

Khi nghiên cứu về trường hợp trên ở thị trường chứng khoán Trung Quốc, nhiều lý giải được đưa ra, trong đó chi phí thấp khi giao dịch chứng quyền, tính đòn bẩy cao, biên độ giao dịch lớn cũng là những nguyên nhân phổ biến. Ngoài ra, mức độ hiểu sản phẩm của nhà đầu tư cá nhân cũng là một phần rất lớn dẫn đến tình trạng trên.

Với đặc tính thị trường như vậy và thực sự nếu chỉ có một nhà phát hành với một mã chứng quyền và khi ngày đáo hạn còn ở xa, việc giá chứng quyền không chạy theo diễn biến của giá cổ phiếu cơ sở là bất thường, nhưng khi xảy ra thì không bất ngờ. Và khi đã trở thành câu chuyện đầu cơ như vậy, nhất là đầu cơ với những biến động lớn như trên chứng quyền, rủi ro rất cao (đương nhiên đi kèm với cơ hội) là điều người chơi phải đối mặt.