Việc phải mua/bán chứng khoán cơ sở để phòng ngừa rủi ro cho chứng quyền phát hành có thể tác động đến diễn biến giá của cổ phiếu cơ sở.

Việc phải mua/bán chứng khoán cơ sở để phòng ngừa rủi ro cho chứng quyền phát hành có thể tác động đến diễn biến giá của cổ phiếu cơ sở.

Theo thông tin từ Ủy ban Chứng khoán Nhà nước, ngày 28/6 tới, sản phẩm chứng quyền có bảo đảm (Covered Warrants - CW) sẽ chính thức ra mắt. CW là sản phẩm do công ty chứng khoán phát hành và được niêm yết trên sàn chứng khoán, có mã giao dịch riêng và giao dịch tương tự như chứng khoán cơ sở.

Mỗi chứng quyền gắn với một mã chứng khoán cơ sở và để phát hành, tạo lập, các công ty chứng khoán phải tiến hành phòng ngừa rủi ro (Hedging) bằng cách thực hiện mua/bán mã chứng khoán cơ sở đó. Việc phòng ngừa rủi ro ảnh hưởng thế nào tới diễn biến các cổ phiếu cơ sở và cơ hội nào cho những cái tên được chọn?

Phòng ngừa rủi ro khi phát hành chứng quyền - Delta Hedging

Khi giao dịch, nhà đầu tư mua chứng quyền có thể bán khi chứng quyền niêm yết trên sàn giao dịch hoặc giữ đến khi đáo hạn. Nhà đầu tư giữ chứng quyền đến đáo hạn sẽ được nhận lãi chênh lệch bằng tiền mặt giữa giá thanh toán chứng quyền tại ngày đáo hạn và giá thực hiện của CW. Nếu chứng quyền ở trạng thái có lãi, công ty chứng khoán phải thanh toán cho nhà đầu tư.

Trong trường hợp giá cổ phiếu cơ sở tăng mạnh, rủi ro có thể đến với công ty chứng khoán phát hành. Để phòng ngừa rủi ro, công ty chứng khoán có thể tiến hành phòng ngừa bằng cách mua cổ phiếu cơ sở, để khi giá cổ phiếu cơ sở tăng, công ty chứng khoán có lãi từ cổ phiếu cơ sở và dùng số tiền lãi đó để thanh toán khoản lãi của nhà đầu tư.

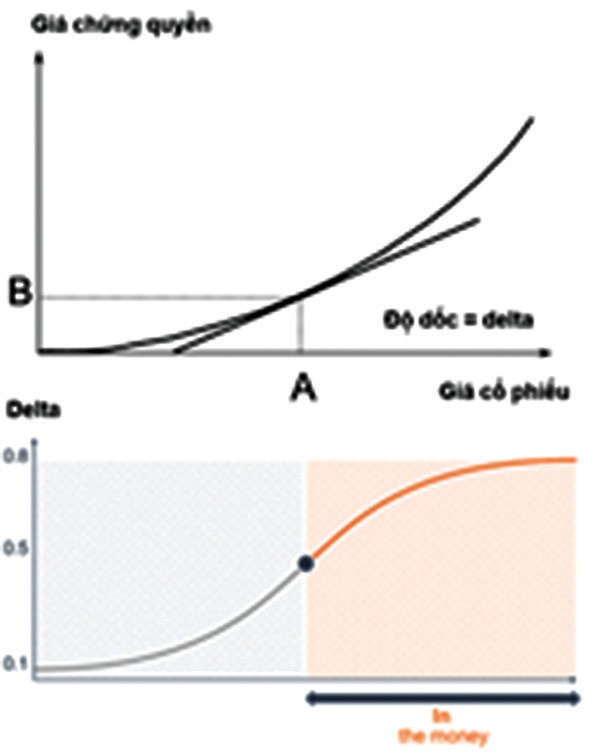

Theo Quyết định QĐ 72/QĐ-UBCK, chương III, Điều 8 có hướng dẫn về việc phòng ngừa rủi ro cho tổ chức phát hành. Theo đó, trường hợp tổ chức phát hành sử dụng phương án phòng ngừa rủi ro dựa trên hệ số Delta với chứng khoán phòng ngừa rủi ro là chứng khoán cơ sở của chứng quyền, vị thế phòng ngừa rủi ro lý thuyết được xác định như sau:

P = Delta x OI/k

P: Số lượng chứng khoán cơ sở dự kiến nắm giữ để phòng ngừa rủi ro cho chứng quyền.

Delta: Hệ số phòng ngừa rủi ro, là giá trị thay đổi của giá chứng quyền ứng với một thay đổi trong giá chứng khoán cơ sở, được tính dựa trên công thức Black Scholes theo Phụ lục số 01 ban hành kèm theo quy chế này.

OI: Số lượng chứng quyền đang lưu hành của đợt phát hành.

k: Tỷ lệ chuyển đổi của chứng quyền

Trong Điều 8 cũng quy định, tổ chức phát hành thực hiện phòng ngừa rủi ro để đảm bảo độ chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế tại cuối ngày giao dịch không vượt quá 20% (∆ pT % = (PT - pT)/PT x 100 %<= 20%, trong đó PT là vị thế phòng ngừa rủi ro lý thuyết; pT là vị thế phòng ngừa rủi ro thực tế).

Quy định này, theo quan sát của người viết, là phù hợp với cách triển khai của nhiều thị trường đã có kinh nghiệm như Hồng Kông hay Đài Loan. Chẳng hạn, tại thị trường chứng khoán (TTCK) Đài Loan, quy chế phát hành chứng quyền của Sở Giao dịch chứng khoán Đài Loan cũng quy định mức chênh lệch không vượt quá 20% tương tự như Việt Nam.

Theo đó, giả sử theo công thức trên, nếu số lượng A cổ phiếu cần thực hiện nắm giữ để quản trị rủi ro cho một mã chứng quyền nào đó là 1 triệu cổ phiếu, thì số lượng cổ phiếu A nắm giữ cuối ngày cho vị thế phòng ngừa không được thấp hơn 800.000 cổ phiếu.

Nghiên cứu về sự tác động của phòng ngừa rủi ro từ TTCK Đài Loan

Rõ ràng, việc phải mua/bán chứng khoán cơ sở để phòng ngừa rủi ro cho chứng quyền phát hành có thể tác động đến diễn biến giá của cổ phiếu cơ sở. Tất nhiên, hiện chưa có bằng chứng nào trên TTCK Việt Nam cho thấy điều này, bởi cho đến thời điểm hiện tại, các mã được lựa chọn làm chứng quyền chưa được công bố. Dù vậy, nhiều nghiên cứu khác trên thế giới, mà phần lớn là tại Đài Loan và Hồng Kông cho thấy, sự ảnh hưởng này là hiện hữu.

Bài viết xin được trích dẫn nghiên cứu của các tác giả San-Lin Chung, Wen-Rang Liu, Wei-Che Tsai (2014), với thời gian lấy mẫu từ 1997-2011, về tác động của việc phòng ngừa rủi ro chứng quyền đến giá và khối lượng giao dịch của các chứng khoán cơ sở, đặc biệt là quanh 2 mốc thời gian quan trọng là ngày công bố phát hành và ngày đáo hạn chứng quyền.

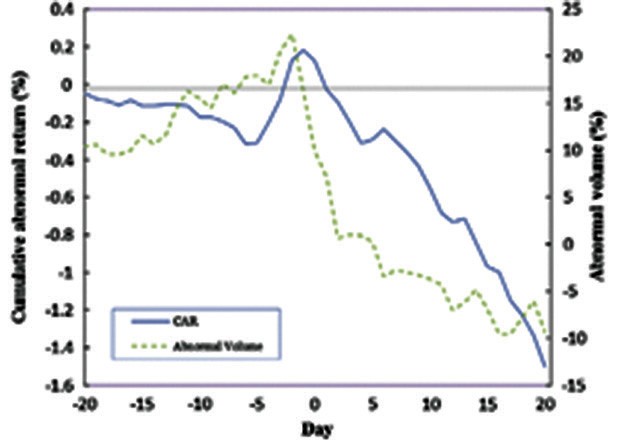

Quanh thời điểm công bố phát hành: Nghiên cứu của các tác giả cho tỷ suất lợi nhuận và thanh khoản quanh thời điểm phát hành +/- 20 phiên giao dịch. Kết quả cho thấy, trước ngày phát hành 5 ngày, có sự đột biến trong tỷ suất sinh lợi bất thường (Abnormal Return, được tính bằng cách lấy tỷ suất sinh lợi trừ đi tỷ suất sinh lợi kỳ vọng theo phần bù rủi ro), đồng thời hiện diện sự đột biến trong thanh khoản bất thường của cổ phiếu cơ sở. Và sau ngày công bố phát hành, cả tỷ suất sinh lợi bất thường và thanh khoản bất thường đều giảm dưới mức 0, và hiệu ứng kéo dài rõ ràng sau thời điểm công bố phát hành.

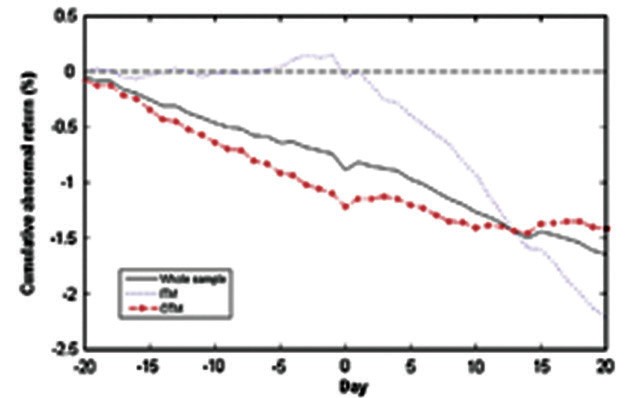

Quanh thời điểm đáo hạn - Hiệu ứng khác nhau giữa chứng quyền trạng thái lãi ITM và lỗ OTM: Ngoài thời điểm phát hành, một mốc thời gian quan trọng khác cần được theo dõi đó là quanh thời điểm đáo hạn.

Tại thời điểm đáo hạn, như biểu đồ về Delta ở phần trên, những chứng quyền ở trạng thái lỗ OTM, đặc biệt là OTM sâu, Delta là rất thấp. Do đó, số lượng cổ phiếu cơ sở cần để thực hiện phòng ngừa rủi ro cũng rất thấp và cổ phiếu cơ sở của những chứng quyền này ghi nhận tỷ suất lợi nhuận bất thường âm trước và sau thời điểm đáo hạn của chứng quyền.

Trong khi đó, với các chứng quyền ở trạng thái lãi ITM, đặc biệt là khi ITM sâu, Delta thường lớn, tiến gần về 1 và số lượng cổ phiếu cơ sở cần để thực hiện phòng ngừa rủi ro cũng cao hơn. Với những chứng quyền ITM, thời điểm trước ngày đáo hạn ghi nhận tỷ suất sinh lợi bất thường dương nhẹ, nhưng sau ngày đáo hạn, tỷ suất lợi nhuận bất thường cũng âm và giảm tương đối nhanh.

Mặc dù nghiên cứu mà bài viết trích dẫn được thực hiện trong thời gian khá dài, nhưng mới chỉ tiến hành ở TTCK Đài Loan, nên chưa mang tính phổ quát và chưa dẫn đến bất kỳ kết luận nào. Dù vậy, ở một số thị trường tương tự như Hồng Kông, Trung Quốc, hiện tượng bất thường của cổ phiếu cơ sở quanh thời gian phát hành và đáo hạn là không hiếm. Trên TTCK Việt Nam, khi đi vào vận hành chứng quyền, nếu có xảy ra những bất thường như đề cập ở trên có lẽ không là điều quá bất ngờ và sẽ trở thành chủ đề thú vị để tranh luận.