Ông Đặng Nguyễn Trường Tài, Giám đốc Đầu tư - Công ty Quản lý Quỹ Dai-ichi Life Việt Nam (“DFVN”)

Ông Đặng Nguyễn Trường Tài, Giám đốc Đầu tư - Công ty Quản lý Quỹ Dai-ichi Life Việt Nam (“DFVN”)

Ông có thể đánh giá tóm lược tình hình kinh tế Việt Nam trong năm 2023? Chính sách điều hành vĩ mô năm 2024 có điểm gì khác cũng như thách thức và cơ hội?

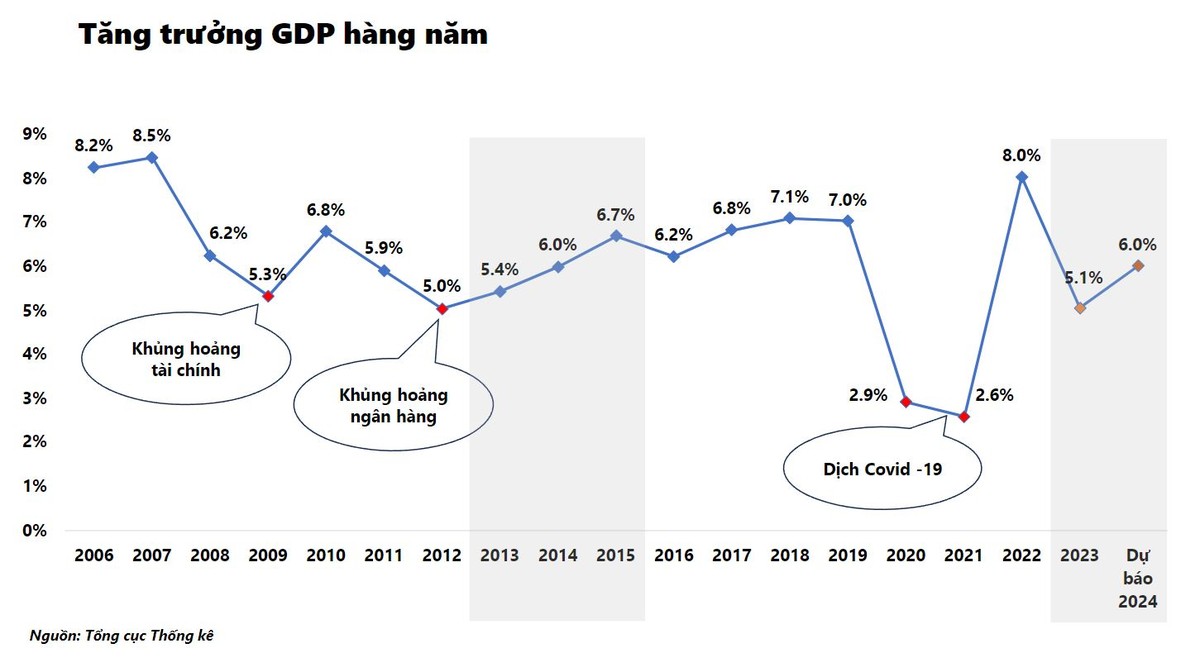

Nền kinh tế năm 2023 đầy thách thức với sức ép từ lạm phát, lãi suất, chuyển dịch thương mại quốc tế cũng như bất ổn địa chính trị ở nhiều khu vực trên thế giới. Kết quả tăng trưởng GDP 5,05% thấp hơn mục tiêu - nguyên nhân chính do sự suy giảm của các động lực tăng trưởng truyền thống như xuất khẩu, tiêu dùng nội địa và đầu tư tư nhân.

Các chỉ tiêu cho thấy chính sách vĩ mô, nói chung, sẽ tiếp tục ưu tiên mục tiêu tăng trưởng với GDP 6%-6,5%; lạm phát bình quân 4%-4,5%, tăng trưởng tín dụng 15% trong năm 2024. Vì vậy, tôi kỳ vọng thời gian phục hồi nền kinh tế Việt Nam về mức bình thường sẽ ngắn hơn so với các giai đoạn khủng hoảng trước đây. Và sẽ không có nhiều thay đổi so với năm 2023, khi chính sách tiền tệ nới lỏng và tài khóa mở rộng thông qua thúc đẩy đầu tư công hỗ trợ doanh nghiệp (DN) sẽ tiếp tục duy trì.

|

Về cơ hội, quan trọng nhất là việc thúc đẩy đầu tư công, đặc biệt là các dự án hạ tầng giao thông, năng lượng - không chỉ đóng góp vào tăng trưởng, mà còn đóng vai trò dẫn dắt cho đầu tư tư nhân, giúp DN mạnh dạn mở rộng kinh doanh, tạo động lực tăng trưởng cho nền kinh tế dài hạn. Nhờ đó, kỳ vọng tiêu dùng trong nước cũng phục hồi.

Song song, sự tăng trưởng của hoạt động xuất khẩu, khi nhu cầu của thế giới dự báo phục hồi và chúng ta tận dụng được sự thay đổi trong thương mại quốc tế khi Việt Nam có nhiều cơ hội mở rộng thị trường từ chính sách ngoại giao phù hợp với xu thế friend-shoring - các quốc gia ưu tiên cho các nước thân thiện về địa chính trị.

Về thách thức, các thay đổi liên quan chính sách của Cục Dự trữ Liên bang Mỹ (FED), khi kế hoạch giảm lãi suất có thể gặp những biến số khiến FED thay đổi hoặc trì hoãn; và Việt Nam phải đối mặt những áp lực cho dự trữ ngoại hối, tỷ giá và lãi suất trong nước…

Một cách tổng quan, Việt Nam có nhiều thách thức và cơ hội phía trước, nhưng có thể tin rằng nền kinh tế trong năm 2024 sẽ vận hành tốt hơn năm 2023.

Ông đánh giá thế nào về tình hình TTCK năm 2023, theo ông điều gì đáng chú ý nhất?

VN-Index năm 2023 đạt tỷ suất sinh lợi khá hấp dẫn, hơn 12%, mặc dù trong năm đã trải qua nhiều biến động dưới áp lực từ các sự kiện địa chính trị trong và ngoài nước, cũng như yếu tố cơ bản trong nước về tăng trưởng lợi nhuận DN, dòng tiền...

Thị trường tiếp tục được dẫn dắt bởi nhà đầu tư (NĐT) cá nhân trong nước - mua ròng hơn 40 ngàn tỷ đồng; trong khi NĐT nước ngoài bán ròng hơn 24 ngàn tỷ đồng. Tôi hy vọng NĐT nước ngoài sẽ trở lại trong thời gian tới khi mà các yếu tố áp lực về tỷ giá, lãi suất, lạm phát đang có dấu hiệu cải thiện hơn.

Ngoài ra, kết quả kinh doanh của các DN niêm yết cũng chưa đạt kỳ vọng của NĐT, mặc dù vẫn có một số ngành duy trì mức sinh lợi cao như công nghệ thông tin, năng lượng và vật liệu xây dựng…

Theo ông TTCK trong năm 2024 sẽ diễn biến thế nào, có kỳ vọng “bay như rồng”, “đạp gió, rẽ sóng, vượt vũ môn”? Và những ngành nào có triển vọng tốt để đầu tư?

Các yếu tố chính ảnh hưởng đến định giá cổ phiếu bao gồm triển vọng lợi nhuận DN, lãi suất chiết khấu cũng như các rủi ro thị trường đang dần trở nên tích cực. Những khó khăn nhất đã xảy ra, NĐT cũng đã nhận thấy được, thị trường thì đã phản ánh vào giá; cho nên năm 2024 mặc dù vẫn còn những vấn đề tồn đọng cần giải quyết nhưng những rủi ro và khó khăn mang tính chất hệ thống hoặc đột biến sẽ có xác suất thấp.

Tuy nhiên, với tình hình địa chính trị phức tạp khó lường trên thế giới, thì vẫn còn đó những rủi ro tiềm ẩn ngoài dự đoán, NĐT cũng nên có sự chuẩn bị tinh thần nhất định cho các sự kiện bất ngờ có thể xảy ra, các rủi ro - sự kiện mà chúng ta gọi là “Thiên Nga Đen”.

Tóm lại, năm 2024 này nếu chưa phải hoành tráng thì cũng sẽ là một năm khởi đầu, năm bản lề cho chu kỳ phục hồi tăng trưởng dài hạn sắp tới.

Theo tôi, một số ngành có triển vọng tốt trong năm 2024 là

- Ngành Ngân hàng: với chính sách tiền tệ hiện nay thì ngân hàng vẫn có sự tăng trưởng lợi nhuận tốt; tuy nhiên sẽ có quá trình chọn lọc, thử thách giữa các ngân hàng khác nhau, đặc biệt là các vấn đề liên quan đến khả năng tăng trưởng lợi nhuận, cải thiện chất lượng tài sản, rủi ro quanh vấn đề nợ vay bất động sản…

- Tiêu dùng: đã có những khó khăn thời gian qua về tăng trưởng, những công ty có bảng cân đối lành mạnh, áp lực nợ ít, và cũng có mức chiết khấu giảm giá chung với thị trường sẽ trở nên hấp dẫn hơn.

- Ngoài ra, nhóm ngành mang tính chu kỳ, hưởng lợi gián tiếp hoặc trực tiếp từ chính sách đầu tư công, như ngành xây dựng, bất động sản khu công nghiệp…

|

Ông có thể chia sẻ chiến lược và mục tiêu đầu tư của DFVN trong thời gian tới?

DFVN luôn kiên định với mục tiêu đầu tư dài hạn vào TTCK Việt Nam và quản trị rủi ro các khoản đầu tư chặt chẽ. Chúng tôi theo dõi sát sao các giai đoạn của chu kỳ kinh tế và biến động của thị trường, chủ động tái cơ cấu danh mục sao cho phù hợp với từng giai đoạn và tình hình thực tế các DN niêm yết.

Tiếp cận đầu tư của chúng tôi dựa trên nguyên tắc phân tích từ trên xuống (TopDown) kết hợp từ dưới lên (BottomUp); hiện chúng tôi ưu tiên tiếp cận BottomUp khi mà thị trường còn tiềm ẩn rủi ro, và sẽ có sự phân hóa giữa các DN trong cùng ngành nghề kinh doanh, khó khăn cho DN này có thể là thuận lợi cho DN khác. Ngoài ra, DFVN tích hợp Phân tích kỹ thuật và Phân tích cơ bản (Fusion Approach) trong việc lựa chọn cổ phiếu đầu tư.

DFVN luôn kiên định mục tiêu duy trì hiệu quả đầu tư ở cả hai khía cạnh là tạo ra tỷ suất lợi nhuận vượt trội so với chỉ số tham chiếu đồng thời quản trị rủi ro hiệu quả với mức biến động thấp, giúp NĐT đạt được những mục tiêu tài chính bền vững dài hạn.

|