Ảnh: Shutterstock.

Ảnh: Shutterstock.

Các quỹ ETF chuẩn bị tái cơ cấu

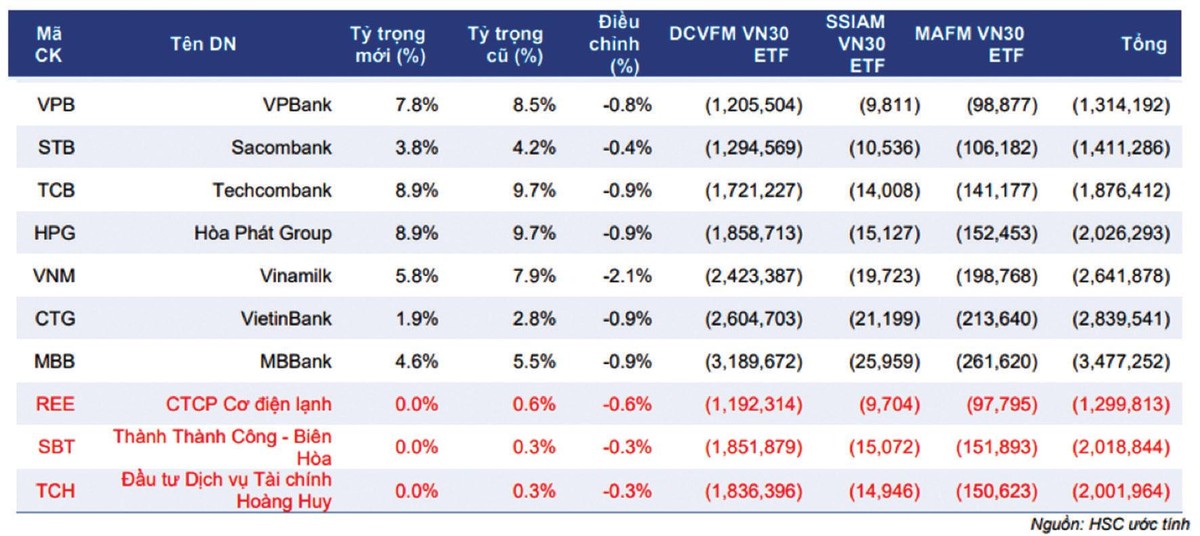

Ngày 19/7, Sở Giao dịch chứng khoán TP.HCM (HOSE) công bố danh mục các cổ phiếu được đưa vào rổ chỉ số VN30-Index, có hiệu lực từ 2/8/2021. Theo đó, trong tuần này, các quỹ ETF dựa trên chỉ số này sẽ thực hiện việc cơ cấu, thêm vào ACB, GVR, SAB và loại bỏ REE, SBT, TCH ra khỏi danh mục

|

10 cổ phiếu dự kiến bị bán ròng mạnh nhất bởi các quỹ ETF mô phỏng chỉ số VN30-Index. |

Trong khi 3 mã mới là ACB, GVR, SAB sẽ được các quỹ ETF mua vào, nhưng chưa được đưa vào rổ để tính toán chỉ số VN30-Index trong tuần này, thì một loạt cổ phiếu với tỷ trọng lớn như TCB, HPG, VPB, MBB bị bán ròng mạnh. Theo đó, chỉ số có thể bị ảnh hưởng tiêu cực và gây áp lực lên bên nắm giữ hợp đồng mua (Long), vốn đã bị “chèn ép” trong phiên giao dịch cuối tuần qua.

Thị trường vẫn đang dò đáy

Pha sập gãy bất ngờ từ ngay phiên đầu tuần qua đã làm sụp đổ các kịch bản giao dịch ngắn hạn, đẩy chỉ số và các hợp đồng tương lai về vùng hỗ trợ 1.400 điểm. Lực cầu bắt đáy tăng lên, nhưng dòng tiền thay vì đổ vào nhóm blue-chip để dẫn dắt thị trường lại có dấu hiệu chuyển dịch sang nhóm cổ phiếu vốn hóa trung bình trong nhóm bất động sản.

Kết quả không có gì bất ngờ khi một lần nữa VN30-Index lại đóng cửa bất phân thắng bại ở ngay mức hỗ trợ tâm lý 1.400 điểm. Nền giá tạm thời ổn định, nhưng chỉ số không hình thành mẫu hình đảo chiều, khiến xác suất tạo đáy ngắn hạn của thị trường vẫn còn là ẩn số. Trên đồ thị giờ của VN30-Index, đỉnh sau được tạo thấp hơn đỉnh trước và đáy sau được tạo thấp hơn đáy trước, cho thấy áp lực bán vẫn rất chủ động.

Chưa có điểm mở lệnh phù hợp

|

Diễn biến giá hợp đồng phái sinh kỳ hạn 1 tháng. |

Thị trường phái sinh đang đặt nhà đầu tư vào tình huống khó xử, khi chiều hướng ngắn hạn là điều chỉnh, giá tiệm cận về các ngưỡng hỗ trợ trung hạn, nhưng triển vọng dài hạn vẫn là tăng trưởng. Theo đó, chiến lược “giao dịch theo xu hướng” chưa có điểm mở lệnh phù hợp, nhà đầu tư nên tiếp tục quan sát diễn biến thị trường để có quyết định phù hợp.

|

Diễn biến VN30-Index, VN30F1M và mức chênh lệch giá. |

Đối với chiến lược “giao dịch ngắn hạn”, ván cược lúc này là kỳ vọng hợp đồng VN30F1M giữ được mốc hỗ trợ tại đáy cũ 1.360 điểm. Với rủi ro trong khoảng 10 - 15 điểm, nhà đầu tư có thể canh mở vị thế mua khi giá điều chỉnh về vùng 1.370 - 1.380 điểm và cắt lỗ nếu giá thủng mốc 1.360 điểm. Đối với các vị thế bán (Short), nhà đầu tư chỉ nên cân nhắc mở mới khi giá sập gãy mức 1.350 điểm, hướng xuống mức hỗ trợ tâm lý 1.280 - 1.300 điểm.

Nhật ký giao dịch phái sinh tuần qua

Theo kế hoạch, người viết mở vị thế mua theo chiến lược “giao dịch ngắn hạn” tại 1.510 điểm, nhưng nhanh chóng cắt lỗ và chuyển sang vị thế bán khi giá mất ngưỡng hỗ trợ 1.495 điểm, sau đó chốt lời tại 1.470 điểm bởi giá có dấu hiệu tạo hai đáy nhỏ. Giá biến động rất nhanh và mạnh, đòi hỏi nhà đầu tư nắm giữ tỷ trọng nhỏ để đẩy mạnh sự linh hoạt và tránh bị áp lực tâm lý khi phải cắt lỗ chủ động.

Theo quan điểm của người viết, lợi nhuận lớn không nằm ở trong giai đoạn mà xu hướng ngắn hạn mâu thuẫn với xu hướng dài hạn. Để giao dịch với tỷ trọng lớn, nhà đầu tư nên kiên nhẫn chờ đợi thời cơ, cho phép thị trường có thời gian “hàn gắn vết thương”, cân bằng cán cân cung - cầu và tạo ra mẫu hình đem lại xác suất mở lệnh cao hơn.