Năm 2016, hệ thống ngân hàng tiếp tục đối mặt với áp lực nhu cầu vốn cho hệ thống kinh doanh lớn

Năm 2016, hệ thống ngân hàng tiếp tục đối mặt với áp lực nhu cầu vốn cho hệ thống kinh doanh lớn

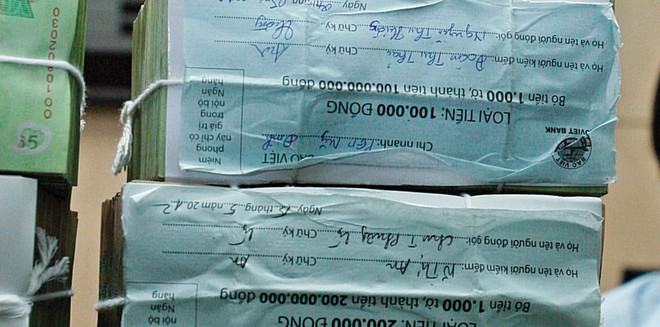

Mặt bằng lãi suất giảm, nhưng huy động vốn vẫn tăng 13,59% so với cuối năm trước. Tín dụng tăng 17,17% so với đầu năm, cao hơn mức tăng cùng kỳ các năm 2011-2014 và với diễn biến này, ước cả năm tín dụng có thể đạt khoảng 18%.

Bên cạnh đó, sau gần 4 năm triển khai Đề án cơ cấu lại hệ thống các tổ chức tín dụng (TCTD), kết quả rõ nét đạt được đã ổn định tâm lý người gửi tiền, nhà đầu tư; người dân tin tưởng vào chủ trương, chính sách, biện pháp cơ cấu lại các TCTD của Nhà nước.

Đặc biệt, đến 30/11/2015, khoảng 99,6% nợ xấu của các TCTD ước tính tại thời điểm cuối tháng 9/2012 đã được xử lý và chất lượng tín dụng được cải thiện.

Đến 30/11/2015, nợ xấu toàn hệ thống đã được đưa về mức 2,72%, hoàn thành mục tiêu đề ra 3%. Với việc áp dụng đầy đủ chuẩn mực mới về phân loại nợ, từ quý I/2015 không còn tồn tại 02 số liệu nợ xấu (số liệu theo báo cáo của TCTD và số liệu theo kết quả giám sát của NHNN) và nợ xấu của các TCTD đã minh bạch hơn...

Bà Nguyễn Thị Hồng, Phó thống đốc NHNN Việt Nam cho biết, trên cơ sở tổng hợp, phân tích diễn biến, dự báo đánh giá của các tổ chức quốc tế trong và ngoài nước, NHNN nhận thấy năm 2016 có nhiều thách thức khó khăn trong điều hành chính sách tiền tệ. Cụ thể, hệ thống ngân hàng vẫn tiếp tục đối mặt với áp lực nhu cầu vốn cho hệ thống kinh doanh lớn.

Trong khi đó, phát triển các phân đoạn của thị trường tài chính sao cho ngân hàng chỉ đáp ứng nhu cầu vốn ngắn hạn là điều rất khó. Mặc dù các giải pháp cơ cấu lại thị trường tài chính vẫn đang được triển khai, đồng thời được sự quan tâm của các cơ quan, bộ ngành chức năng, nhưng hiện nguồn vốn kinh doanh vẫn chủ yếu dựa vào nguồn vốn của ngân hàng.

“Do đó, chính sách tiền tệ phải điều hành làm sao để các ngân hàng vẫn cân đối được cơ cấu kỳ hạn nhằm đảm bảo an toàn”, bà Hồng nói.

Theo bà Hồng, tình trạng đô-la hóa mặc dù đã giảm xuống, nhưng việc các ngân hàng vẫn huy động, cho vay bằng ngoại tệ, cùng với việc tâm lý thị trường vẫn chịu tác động rất nhiều, đặc biệt từ những diễn biến quốc tế, do đó, nếu không có giải pháp linh hoạt kịp thời để giải tỏa, những vấn đề này sẽ gây khó khăn cho việc điều hành.

“Đặc biệt, với những vấn đề trong nội tại nền kinh tế khi mà hệ thống ngân hàng vẫn là nơi nắm giữ lượng trái phiếu Chính phủ khá lớn, với nhu cầu phát hành cao năm 2016, cũng sẽ gây áp lực đến việc điều hành lãi suất”, bà Hồng nói.

Trước câu hỏi được đặt ra về việc lạm phát 2015 khoảng 1% thì liệu có thể hạ lãi suất tiếp hay không? Bà Hồng cho rằng, cần phải quay về vấn đề lạm phát. Năm 2015, lạm phát tuy 1%, nhưng năm 2016 không thể chủ quan. Bởi theo IMF, xu hướng lạm phát giảm ở nhiều nước trên thế giới không phản ánh sự giảm phát của nền kinh tế. Theo bà Hồng, tại Việt Nam, lạm phát năm 2015 thấp một phần do tác động bởi yếu tố giá cả trên thị trường hàng hóa giảm, nhất là giá dầu.

“Giá dầu hiện tại có thể nói gần đáy, nếu tăng trở lại, sẽ ảnh hưởng tới lạm phát. Năm 2016, Việt Nam sẽ thực hiện lộ trình điều chỉnh giá các mặt hàng Nhà nước quản lý như chi phí kinh tế, Nhà nước, giáo dục… nếu điều hành không có sự phối hợp chặt chẽ, đúng thời điểm hợp lý, lạm phát sẽ không thể duy trì thấp trong năm 2015”, bà Hồng phân tích.

Về định hướng điều hành chính sách tiền tệ và hoạt động ngân hàng năm 2016, bà Hồng cho biết, trên cơ sở mục tiêu của Quốc hội, Chính phủ, NHNN xác định mục tiêu và các giải pháp trọng tâm về điều hành chính sách tiền tệ năm 2016 như sau:

Thực hiện chính sách tiền tệ chủ động, linh hoạt, phối hợp chặt chẽ với chính sách tài khóa và các chính sách kinh tế vĩ mô khác nhằm kiểm soát lạm phát theo mục tiêu đề ra (dưới 5%), bảo đảm ổn định kinh tế vĩ mô, góp phần hỗ trợ tăng trưởng kinh tế ở mức hợp lý (khoảng 6,7%).

Điều hành lãi suất, tỷ giá phù hợp với diễn biến kinh tế vĩ mô, lạm phát, thị trường tiền tệ trong nước và quốc tế. Tăng dư nợ tín dụng phù hợp, gắn với nâng cao chất lượng tín dụng và dự kiến năm 2016, trên cơ sở GDP, mức lạm phát được Quốc hội thông qua, NHNN định hướng điều hành tăng trưởng tín dụng từ 18-20%, nhưng có tùy theo điều kiện thực tế để điều hành.

Bên cạnh đó, chủ động thực hiện các giải pháp quản lý thị trường ngoại tệ, thị trường vàng, để tiếp tục giảm tình trạng đô-la hóa, vàng hóa trong nền kinh tế; Đẩy mạnh thanh toán không dùng tiền mặt…