Ảnh Internet

Ảnh Internet

Ngược dòng thị trường, cổ phiếu dược liên tiếp thăng hoa

Ba phiên giao dịch sau kỳ nghỉ Tết Nguyên đán, VN-Index giảm 63 điểm, với sắc đỏ bao trùm thị trường.

Trên Sở Giao dịch chứng khoán TP.HCM (HOSE) số mã giảm giá duy trì gấp 4 lần số mã tăng giá. Riêng phiên giao dịch thứ hai (31/1), có 49 mã giảm giá sàn, gấp đôi phiên trước đó, bao gồm nhiều doanh nghiệp lớn, đầu ngành như GMD, VNM, HVN, VJC, DRC, DPM, DXG, PVD, TCM…

Dịch cúm do virus Corona xuất xứ từ Trung Quốc - nền kinh tế lớn thứ hai thế giới và là một trong những đối tác thương mại lớn nhất của Việt Nam - ngày càng mở rộng phạm vi lây nhiễm được coi như sự kiện “thiên nga đen” với thị trường chứng khoán, xác suất thấp nhưng mang lại tác động rủi ro lớn.

Trong khi thị trường bao trùm bởi tâm lý lo ngại, thì nhóm cổ phiếu dược trở thành điểm sáng khi đồng loạt tăng giá.

3 phiên đầu Xuân, cổ phiếu DVN tăng 41,2%, DHT tăng 22,5%, AMV tăng 17%, DHG tăng 16,6%...

Chỉ trong 3 phiên đầu Xuân, giá cổ phiếu DHG đã tăng 16,6% - ghi nhận đợt tăng giá tốt nhất trong gần 1 năm qua, từ sau khi Taisho hoàn tất chào mua công khai và trở thành cổ đông chi phối.

Tương tự, giá cổ phiếu DVN của Tổng công ty Dược Việt Nam tăng 41,2%, giá cổ phiếu AMV của Công ty cổ phần Sản xuất Kinh doanh Dược và Trang thiết bị Y tế Việt Mỹ tăng 17%, cổ phiếu DHT của Công ty cổ phần Dược phẩm Hà Tây tăng 22,5%, cổ phiếu IMP của Công ty cổ phần Dược phẩm Imexpharm tăng 12%, cổ phiếu DBD của Công ty cổ phần Dược - Trang thiết bị Y tế Bình Định tăng 3,6%, cổ phiếu PME của Công ty cổ phần Pymepharco tăng 7,4%…

Bản tin ngày 31/1 của Công ty cổ phần Chứng khoán Ngân hàng Đầu tư và Phát triển (BSC) cho biết, dược là nhóm cổ phiếu duy nhất trong 21 nhóm theo danh mục i-Invest của BSC có hiệu suất sinh lời dương trong phiên, đạt 6,2%. Tính theo khung thời gian tuần cho ra kết quả tương tự, với mức sinh lời 12,2%.

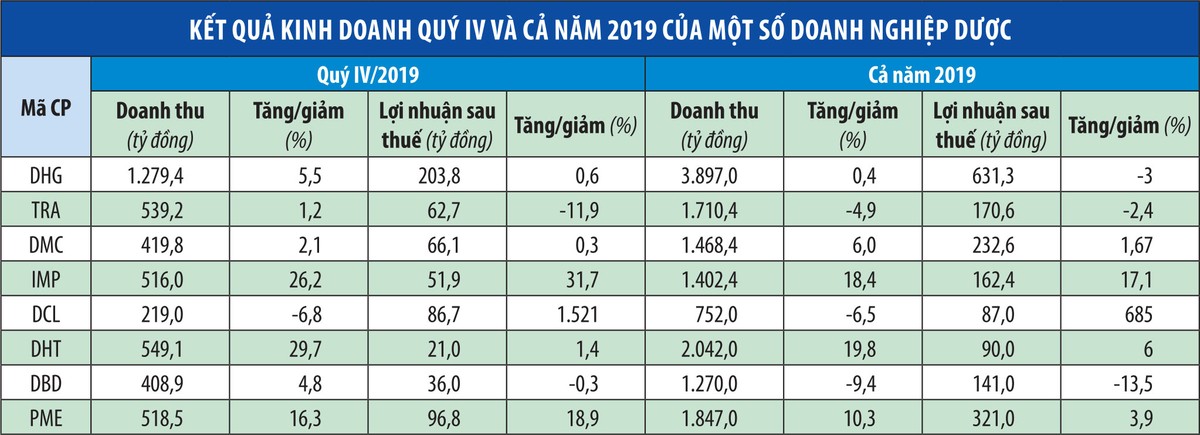

Nếu như đợt tăng giá của cổ phiếu PME diễn ra trong bối cảnh doanh nghiệp vừa công bố báo cáo tài chính quý IV/2019 ghi nhận tín hiệu lạc quan với doanh thu tăng 16,9% so với cùng kỳ năm 2018, sau trừ đi các chi phí, lợi nhuận sau thuế ghi nhận mức tăng 19,01%, hay IMP báo lãi sau thuế tăng 31,7%, thì với nhiều doanh nghiệp khác, tình hình không được khả quan như vậy.

Tại DHG, DMC, DHT, lợi nhuận quý cuối năm 2019 có mức tăng trưởng thấp. Cụ thể, lợi nhuận sau thuế quý IV/2019 của DHG chỉ tăng 0,6% so với cùng kỳ năm 2018, chưa đủ bù đắp sự sụt giảm trong quý III và khiến lợi nhuận sau thuế cả năm giảm 3% so với năm 2018.

Tại DMC và DHT, lợi nhuận sau thuế quý IV/2019 tăng lần lượt 0,36% và 1,4% so với cùng kỳ năm 2018. Với DBD, lợi nhuận sau thuế quý IV/2019 giảm 0,3% so với cùng kỳ năm 2018.

Còn tại DVN, doanh thu thuần của công ty mẹ trong quý IV/2019 chỉ đạt 10,5 tỷ đồng, giảm 17,6% so với cùng kỳ năm 2018, cùng với doanh thu tài chính giảm trong khi các chi phí đồng loạt tăng khiến lợi nhuận sau thuế giảm 61,6%, chỉ đạt 8,4 tỷ đồng.

Lợi nhuận đi ngang hoặc sụt giảm, nhưng giá cổ phiếu vẫn bứt phá, rõ ràng tình trạng đồng thuận thăng hoa của cổ phiếu dược chủ yếu đến từ tâm lý kỳ vọng của thị trường rằng đây sẽ là nhóm ngành hưởng lợi từ sự lây lan của dịch bệnh.

Kỳ vọng này phần nào có cơ sở khi khi tâm lý lo ngại dịch bệnh sẽ làm tăng chi tiêu của người dân cho các hoạt động chăm sóc sức khỏe, khám chữa bệnh.

Đa số doanh nghiệp dược hiện nay có cung cấp các sản phẩm thuốc kháng sinh, giảm đau, hạ sốt, điều trị các bệnh đường hô hấp, bên cạnh đó là các thực phẩm chức năng.

Tuy vậy, không phải doanh nghiệp nào cũng có thể hưởng lợi, vì chủng loại sản phẩm kinh doanh, tỷ trọng đóng góp trong cơ cấu doanh thu, lợi nhuận, chất lượng tiêu chuẩn nhà máy, kênh phân phối… của mỗi doanh nghiệp có sự khác biệt đáng kể.

Báo cáo ngành dược 2019 của Công ty cổ phần Chứng khoán Ngân hàng Đông Á (DAS) cho thấy, trong khi IMP, PME sở hữu nhà máy chuẩn EU - GMP, có lợi thế về công nghệ, sản xuất nhóm thuốc kháng sinh - đặc trị tham gia vào đấu thầu thuốc nhóm 1 & 2, cạnh tranh với thuốc nhập khẩu chất lượng cao thì DHG, DBD, MKP, DMC mới sở hữu nhà máy đạt chuẩn WHO-GMP hoặc PICS, tham gia đấu thầu thuốc nhóm 3, 4, 5, tập trung vào kênh OTC (thuốc không kê toa) là chủ yếu.

Còn DBT, DCL, DHT mới đạt chuẩn WHO - GMP do Việt Nam cấp nên khó xuất khẩu, chủ yếu tham gia kênh OTC và ETC (đấu thầu thuốc bán cho bệnh viện) ở các tỉnh.

Đáng chú ý, trong khi kỳ vọng hưởng lợi từ dịch bệnh hầu như mới dừng ở yếu tố định tính, chưa đo lường được bằng định lượng, thì nhiều doanh nghiệp dược đang phải đối mặt với xu hướng doanh thu, lợi nhuận đi ngang, thậm chí suy giảm, phản ánh không ít khó khăn của hoạt động kinh doanh.

Doanh nghiệp dược: Thực tế khó khăn, triển vọng phân hóa

Ngành dược từ lâu được xem là nhóm cổ phiếu an toàn cao bởi sản phẩm kinh doanh có đặc thù liên quan đến sức khỏe.

Thu nhập của người dân ngày càng tăng, chi tiêu cho việc chăm sóc sức khỏe theo đó gia tăng.

Đa số doanh nghiệp dược phẩm, y tế trên thị trường có cơ cấu tài chính lành mạnh với dòng tiền tốt, nhưng triển vọng có sự phân hóa lớn đến từ những khó khăn mà các doanh nghiệp đang gặp phải.

Yếu tố đầu tiên có thể kể đến là các doanh nghiệp sản xuất thuốc chủ yếu phụ thuộc vào nguyên liệu nhập khẩu, khiến các khoản chi phí nhập khẩu, biến động về tỷ giá và giá cả khó kiểm soát.

Theo số liệu của Tổng cục Hải quan, năm 2018, Trung Quốc là thị trường nguyên liệu dược phẩm lớn nhất của Việt Nam với khoảng 64% tổng kim ngạch nhập khẩu, trong khi thị trường thứ hai là Ấn Độ chỉ chiếm 17,1%.

Trong năm 2017 và 2018, Trung Quốc đã đóng cửa gần 40% nhà máy do vấn đề ô nhiễm và siết chặt tiêu chuẩn các nhà máy sản xuất thuốc, dẫn đến giá nguyên liệu dược tăng mạnh.

Việc phụ thuộc phần lớn nguyên liệu nhập khẩu và giá tăng là nguyên nhân lý giải biên lợi nhuận một số doanh nghiệp như IMP, DHG, DMC, DHT… có xu hướng giảm, khi chưa chuyển gánh nặng này sang giá bán, do còn phải xét thêm yếu tố cạnh tranh, hệ quả là lợi nhuận tăng chậm hơn doanh thu, thậm chí suy giảm.

Về môi trường kinh doanh, hiện nay, thị phần ở kênh ETC (chiếm khoảng 70% thị trường thuốc) chủ yếu đến từ thuốc nhập khẩu, do chưa nhiều nhà máy trong nước đáp ứng được tiêu chuẩn cần thiết, kế đó là khả năng cạnh tranh về giá trong bối cảnh đấu thầu thuốc bị siết chặt cả về giá và chất lượng.

Với kênh OTC, nguồn đóng góp doanh thu chính của nhiều doanh nghiệp, gần đây có tốc độ tăng trưởng chậm lại.

Một số phân tích chỉ ra nguyên nhân kênh OTC giảm tốc là do sự kết hợp của chính sách bảo hiểm y tế với hệ thống y tế tốt hơn, nhu cầu chăm sóc sức khỏe của người dân cao hơn, thay đổi thói quen từ tự chữa bệnh sang đi khám tại bệnh viện…

Xu hướng này khiến các doanh nghiệp đang có kênh OTC là chủ đạo gặp khó khăn về tăng trưởng doanh thu.

Mặt khác, kênh OTC đang khá chật chội với nhiều nhà cung cấp cho một loại ngành hàng và sản phẩm ít có sự khác biệt, khiến việc duy trì doanh thu, thị phần đứng trước áp lực phải tăng các chi phí bán hàng, chi phí quản lý.

Thời gian qua, nhiều doanh nghiệp dược Việt Nam đã trở thành đối tượng trong các thương vụ M&A của các nhà đầu tư nước ngoài như Taisho mua chi phối DHG, Abbott đầu tư vào DMC, Stada Service Holding B.V đầu tư vào PME…

Xu hướng này được đánh giá sẽ chưa dừng lại. Sự gia nhập của các doanh nghiệp nước ngoài mạnh về tài chính, năng lực quản trị, đẩy mạnh đầu tư nhằm tăng thị phần sẽ khiến sự cạnh tranh trong ngành dược khốc liệt hơn.

Ngoài ra, tại không ít doanh nghiệp dược hiện nay, lượng lớn cổ phần đã được nắm giữ bởi các cổ đông lớn và cổ đông nội bộ là các tổ chức lớn, nắm giữ dài hạn, nên tỷ lệ cổ phiếu tự do chuyển nhượng thấp, dẫn đến thanh khoản nhiều mã liên tục ở mức thấp, thị giá ít biến động.

Dù có số doanh nghiệp niêm yết lớn, nhưng trên thị trường hiện có không quá 10 doanh nghiệp dược phẩm có vốn hóa trên 1.000 tỷ đồng.

Còn lại, đa số là những doanh nghiệp có sản phẩm đặc thù hoặc mang tính địa phương, phạm vi hoạt động bó hẹp, nhà đầu tư khó nắm bắt thông tin.

Do đó, ngoài một số cổ phiếu đầu ngành, đa số cổ phiếu dược - y tế chỉ thực sự thu hút nhà đầu tư am hiểu doanh nghiệp, nhưng giá cổ phiếu ở mức cao, khó làm mới dòng tiền đầu tư.

Từ thực tế trên, đợt sóng “thăng hoa” của nhóm cổ phiếu dược đang mang lại hiệu suất sinh lời cao, nhưng không phải cổ phiếu nào cũng được đánh giá thích hợp để gia tăng tỷ trọng.

Đối với một số mã, đợt tăng giá này đang trở thành cơ hội cho những nhà đầu tư cũ, tái cơ cấu danh mục với mức giá ngoài mong đợi.

Trở lại với câu chuyện dịch cúm, báo cáo tác động của virus Corona vừa được BSC công bố đánh giá một số cổ phiếu hưởng lợi trong ngắn hạn là các doanh nghiệp bán hàng qua kênh OTC có tỷ trọng sản phẩm liên quan bệnh này khi nhu cầu tiêu thụ của người dân tăng lên như DHG, DHT, IMP thuộc nhóm nhóm kháng sinh, với DBD, OPC là thuốc sát trùng, còn các doanh nghiệp bán hàng qua kênh ETC chưa đánh giá được tác động rõ ràng.