Ông Đàm Nhân Đức, Giám đốc Nghiên cứu Phát triển Ngân hàng Quân đội (MB)

Ông Đàm Nhân Đức, Giám đốc Nghiên cứu Phát triển Ngân hàng Quân đội (MB)

Tín dụng và GDP

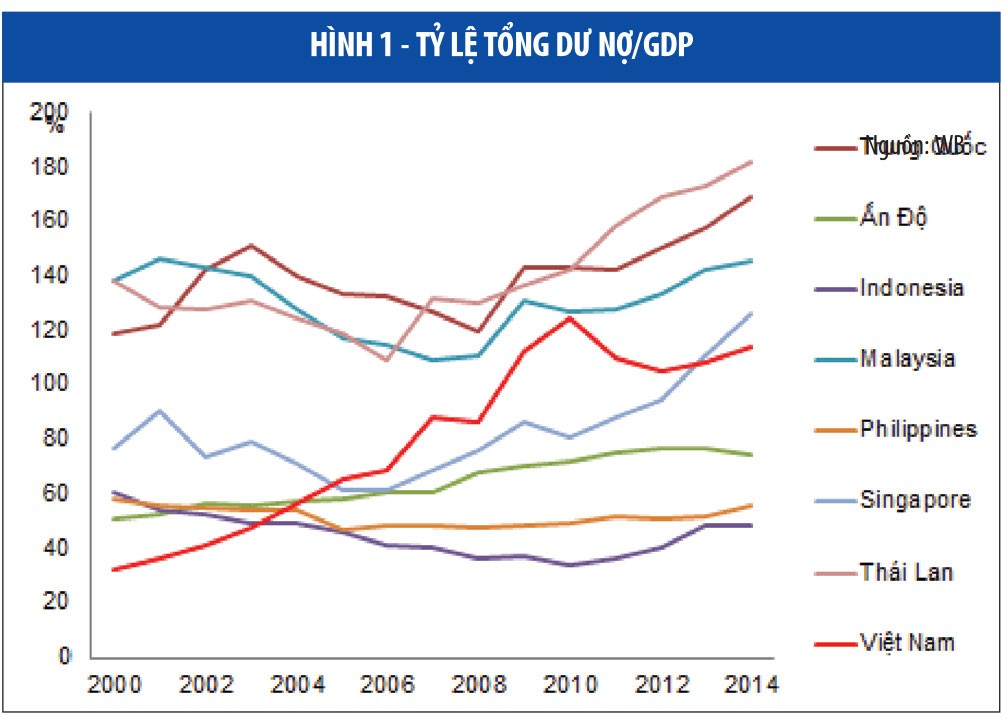

Khó có thể phủ nhận đóng góp tích cực của tăng trưởng tín dụng vào tăng trưởng kinh tế giai đoạn 2006-2010. Trong giai đoạn 2000-2010, tín dụng của Việt Nam tăng trưởng bình quân 29,4%, cao nhất trong 7 nước so sánh (Trung Quốc, Ấn Độ, Indonesia, Malaysia, Philippines, Thái Lan).

Sự tăng trưởng chủ yếu dựa trên tín dụng này đã tạo ra nhiều hệ lụy từ bong bóng tài sản (bất động sản, chứng khoán) và nợ xấu. Xuất phát với tỷ lệ tín dụng/GDP ở mức thấp nhất, khoảng 30% vào năm 2000, đến nay, tỷ lệ dư nợ/GDP của Việt Nam ở mức lớn hơn 110%, cao hơn nhiều so với Ấn Độ, Philippines và Indonesia.

Quá bé và quá sức

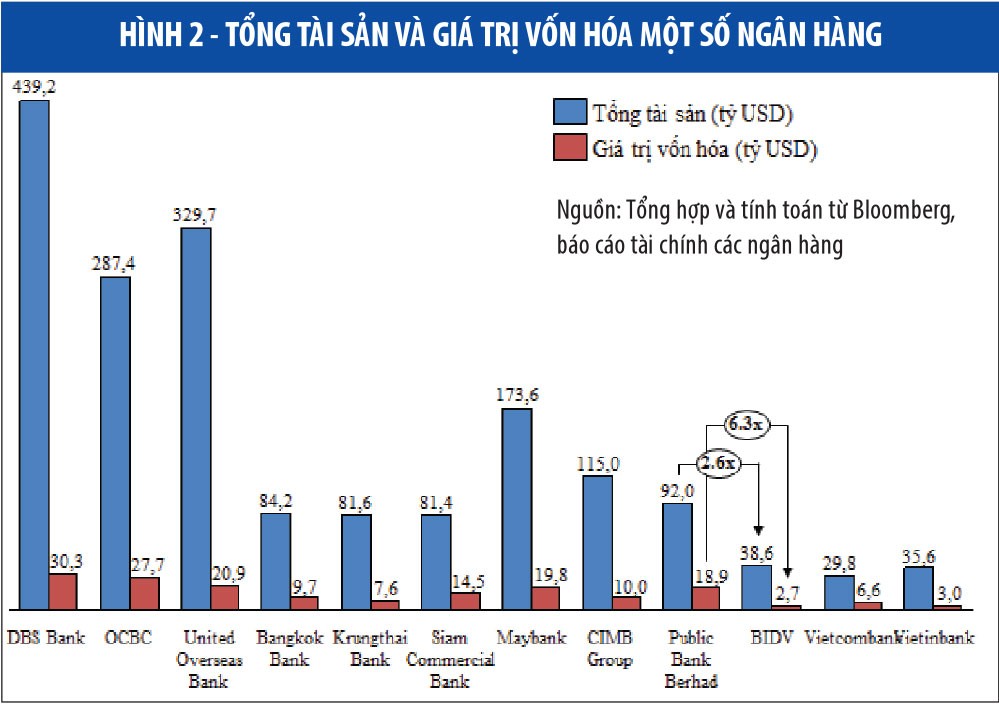

Mặc dù gánh trên vai trọng trách như vậy, nhưng các ngân hàng Việt Nam còn quá nhỏ bé so với các ngân hàng trong khu vực nếu so các chỉ tiêu về quy mô và giá trị vốn hóa thị trường. Tổng tài sản của ngân hàng lớn nhất Singapore là DBS lớn hơn tổng tài sản của ngân hàng thương mại cổ phần lớn nhất Việt Nam là BIDV 11,4 lần. Ngân hàng Maybank của Malaysia cũng lớn hơn BIDV 4,5 lần. Giá trị vốn hóa của DBS lớn hơn Vietcombank gần 5 lần và Maybank cũng lớn hơn Vietcombank đến 3 lần.

Nếu xét trên bình diện các ngân hàng có giá trị tổng tài sản tương đương với các ngân hàng Việt Nam thì các ngân hàng tại các quốc gia Thái Lan, Indonesia hay Philippines đều có giá trị vốn hóa cao hơn hẳn. Ví dụ, ngân hàng Bank Negra Indonesia (BNI) có tổng tài sản (tính đến hết quý I/2016) vào khoảng 36 tỷ USD, thấp hơn BIDV Việt Nam (khoảng 38 tỷ USD), nhưng giá trị vốn hóa của BNI ở mức khoảng 7,5 tỷ USD, gấp gần 3 lần giá trị vốn hóa của BIDV (khoảng 2,7 tỷ USD).

Biểu đồ tổng hợp giá trị vốn hóa theo USD của một số ngân hàng trong khối ASEAN tính tới thời điểm tháng 7/2016 (Hình 2) còn cho thấy, nếu xét đến chỉ tiêu tổng tài sản, các ngân hàng Việt Nam chỉ tương đương với các ngân hàng cỡ trung bình trong khu vực, mặc dù đã chọn những ngân hàng thương mại cổ phần có vốn nhà nước lớn nhất Việt Nam (Vietinbank, Vietcombank, BIDV) đem ra so sánh. Do đó, nhìn tổng thể, hệ thống ngân hàng Việt Nam còn rất nhỏ về quy mô, cũng như giá trị vốn hóa so với hệ thống ngân hàng các nước trong khu vực ASEAN nói riêng, khu vực châu Á nói chung.

Thiếu đồng bộ và sự kết dính

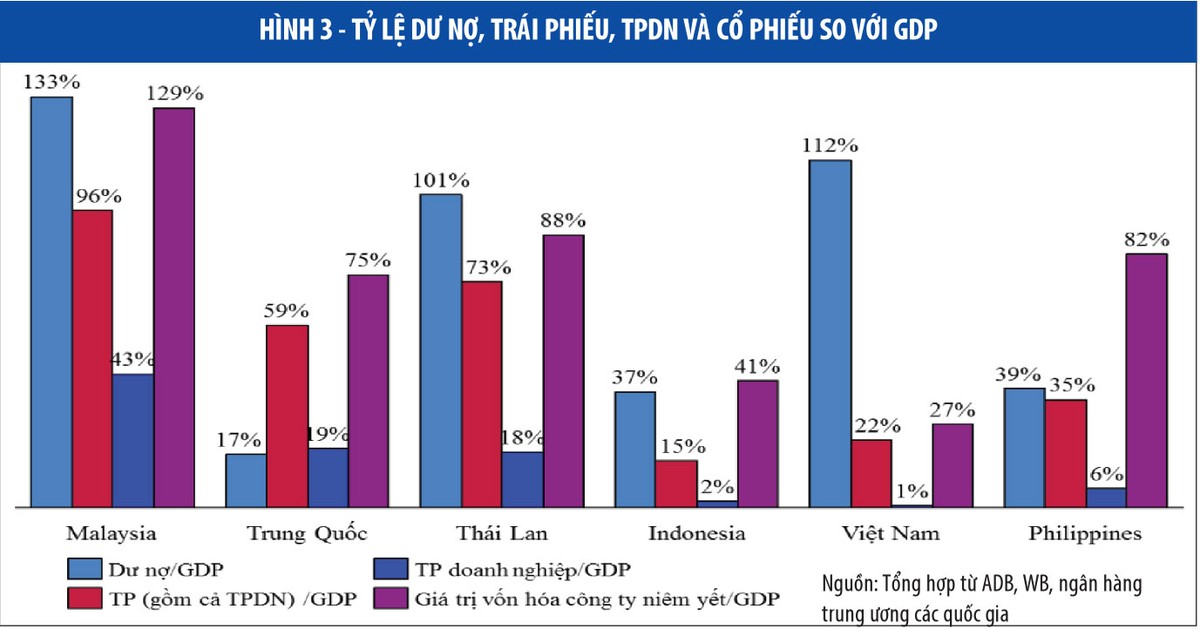

Một điểm quan trọng của thị trường tài chính ngân hàng Việt Nam đó là thiếu sự phát triển đồng bộ và thiếu sự kết dính liên thông giữa thị trường ngân hàng và các thị trường trái phiếu, cổ phiếu trong việc cung ứng vốn cho doanh nghiệp. Có thể nhìn thấy rõ sự chênh lệch về giá trị dư nợ tín dụng với giá trị dư nợ trái phiếu, cổ phiếu tại Việt Nam là khá lớn.

Trong khi tỷ lệ dư nợ/GDP là 112%, thì tỷ lệ trái phiếu/GDP là 22% và giá trị vốn hóa thị trường chứng khoán/GDP là 27%. Điều đó cho thấy, trình độ phát triển giữa thị trường ngân hàng và thị trường vốn còn thiếu đồng bộ, thiếu tính liên kết và chưa có sự bổ trợ để tạo cộng hưởng tích cực trong việc cung cấp vốn cho khối doanh nghiệp. Điều này càng rõ ràng hơn khi so sánh với thị trường vốn các quốc gia khác trong khu vực (Hình 3).

Bên cạnh đó, đáng chú ý là tỷ lệ trái phiếu doanh nghiệp so với GDP của Việt Nam còn rất nhỏ. Tổng dư nợ trái phiếu doanh nghiệp tính tới tháng 12/2015 chỉ chiếm 0,71% GDP, một con số rất nhỏ so với các quốc gia khác như Malaysia (43,8%), Thái Lan (18,6%) và thậm chí cả Indonesia (tỷ lệ trái phiếu bao gồm cả trái phiếu chính phủ và trái phiếu doanh nghiệp so với GDP toàn thị trường chỉ đạt 15,2%, thấp hơn Việt Nam, nhưng trái phiếu doanh nghiệp đạt 2,2%, lớn hơn tại Việt Nam).

Cần hơn một sự kết dính và hợp lực

Tuy Chính phủ và Bộ Tài chính đã có những bước đi quan trọng để phát triển thị trường trái phiếu như xây dựng một lộ trình cụ thể phát triển thị trường do Bộ Tài chính chủ trì với sự tham gia của Ngân hàng Nhà nước và các cơ quan liên quan, nhưng vẫn còn những hạn chế nhất định cản trở sự phát triển của thị trường trái phiếu.

Cụ thế, đó là sự không hiệu quả của thị trường sơ cấp, thị trường thứ cấp kém thanh khoản, thiếu cơ sở nhà đầu tư tổ chức vững chắc, thiếu cơ sở hạ tầng và dịch vụ hỗ trợ, chưa có một đường cong lãi suất trái phiếu chuẩn, đáng tin cậy, trái phiếu chính phủ vẫn chiếm đa số trong thị trường trái phiếu.

Đối với thị trường chứng khoán, hiện mới chỉ được sử dụng như một cầu nối để thực hiện cổ phần hóa, trong khi thị trường này hoàn toàn có thể được sử dụng với nhiều vai trò tốt hơn. Cụ thể, số lượng công ty niêm yết dù có tăng lên nhanh trong thời gian gần đây, nhưng mức vốn hóa thị trường còn tương đối nhỏ, nhiều công ty chưa niêm yết do còn lưỡng lự việc tuân thủ các yêu cầu về công bố thông tin khi niêm yết trên thị trường.

Bên cạnh việc cải cách, phát triển từng thành phần của hệ thống tài chính (ngân hàng, trái phiếu, cổ phiếu), cần có sự liên kết giữa các ngành, kể cả ngành quản lý quỹ và bảo hiểm, để đảm bảo sự phát triển ổn định của toàn hệ thống.

Việt Nam cần phát huy vai trò và hỗ trợ phát triển thị trường trái phiếu doanh nghiệp, thị trường chứng khoán đảm bảo cung ứng nguồn vốn dài hạn cho hoạt động doanh nghiệp, nắn dần dòng vốn ngân hàng vào cung cấp nguồn vốn ngắn hạn; đảm bảo nguồn vốn được sử dụng hợp lý và hiệu quả. Bởi sự liên kết giữa các thị trường không chỉ giúp thông tin trong hệ thống được xuyên suốt mà còn giúp các thị trường hỗ trợ lẫn nhau phát triển.

*Bài viết thể hiện quan điểm riêng của tác giả, không nhất thiết thể hiện quan điểm của tổ chức mà người viết đang công tác.