ThS. Đàm Nhân Đức

ThS. Đàm Nhân Đức

Khó có cửa cho các ngân hàng nhỏ và vừa nếu chỉ tăng trưởng tự nhiên

Nhìn lại chặng đường 10 năm phát triển từ 2005 - 2015, khoảng cách về quy mô giữa nhóm NHTM quốc doanh và nhóm NHTM cổ phần tư nhân lớn nhất không được thu hẹp mà ngày càng nới rộng. Bài viết này sẽ phân tích và so sánh các chỉ tiêu quy mô trung bình của 2 nhóm ngân hàng.

Nhóm thứ nhất bao gồm 3 NHTM có nguồn gốc quốc doanh: Vietinbank, BIDV và Vietcombank. Nhóm thứ 2 bao gồm 6 NHTM cổ phần tư nhân năng động bám sát sau nhóm NHTM quốc doanh: MB, Techcombank, VPB, ACB, Sacombank và Eximbank để nêu lên luận điểm: các NHTM cổ phần vừa và nhỏ thật sự cần phải nghĩ tới một mô hình kinh doanh mới.

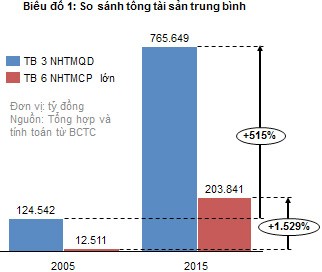

Chênh lệch chỉ tiêu TTS bình quân giữa 2 nhóm tăng 5 lần sau 10 năm

Thứ nhất về chỉ tiêu Tổng tài sản (TTS) thì khoảng cách chênh lệch về giá trị tuyệt đối của chỉ tiêu tổng tài sản bình quân giữa nhóm NHTMQD và nhóm NHTMCP năm 2015 gấp 5 lần so với thời điểm 2005.

Năm 2015 khoảng cách chênh lệch chỉ tiêu này giữa nhóm quốc doanh và nhóm 6 NHTMCP trong tốp đầu chỉ là 112.031 tỷ thì sau 10 năm khoảng cách này là 561.808 tỷ. Mặc dù trong giai đoạn đó nhóm 6 NHTMCP duy trì tốc độ tăng trưởng bình quân 32%, cao gần gấp rưỡi nhóm NHTMQD đạt 20% và giá trị tuyệt đối trung bình tăng thêm là 1.529% trong khi đó 3 NHTMQD chỉ tăng thêm 515%.

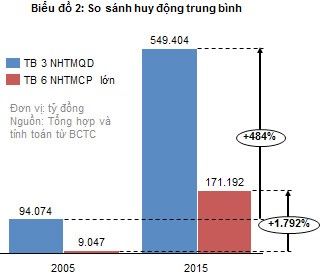

Chênh lệch chỉ tiêu huy động vốn bình quân giữa 2 nhóm tăng hơn 4 lần

Thứ hai, khoảng cách về chỉ tiêu quy mô huy động vốn bình quân giữa nhóm NHTM quốc doanh và nhóm NHTM cổ phần cũng ngày càng nới rộng. Chênh lệch huy động vốn giữa nhóm NHTM quốc doanh và nhóm NHTM cổ phần năm 2015 gấp 4,4 lần năm 2005, mặc dù các NHTM cổ phần luôn duy trì tốc độ tăng trưởng bình quân cao hơn nhóm 3 NHTM quốc doanh.

Năm 2005, khoảng cách chênh lệnh quy mô huy động bình quân chỉ là 85.027 tỷ đồng, nhưng đến năm 2015, khoảng cách này là 378.212 tỷ đồng. Trong khi nhóm các NHTM cổ phần tăng thêm 1.792% chỉ tiêu này thì nhóm 3 NHTM quốc doanh chỉ tăng thêm 484% đã đủ để nới rộng khoảng cách thêm gấp 4,4 lần so với nhóm NHTM cổ phần.

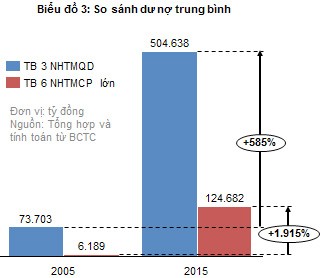

Chênh lệch chỉ tiêu dư nợ bình quân giữa 2 nhóm tăng hơn 6 lần

Thứ ba, tương tự hai chỉ tiêu quy mô trước, quy mô dư nợ bình quân giữa nhóm NHTM quốc doanh và nhóm NHTM cổ phần càng ngày càng nới rộng. Năm 2005, khoảng cách này chỉ có 67.514 tỷ đồng nhưng sau 10 năm, khoảng cách này đã tăng lên 379.956 tỷ đồng, mặc dù nhóm NHTM cổ phần đã cố gắng tăng thêm 1.915% về giá trị dư nợ tuyệt đối với tốc độ tăng trưởng bình quân hàng năm đạt 31%.

Trong khi đó, nhóm NHTM quốc doanh chỉ tăng chỉ tiêu thêm có 585% với tốc độ tăng trung bình 21% đã đủ để nới rộng khoảng cách chỉ tiêu này với nhóm NHTM cổ phần thêm 6,2 lần.

Hướng đi mới: số hóa các hoạt động ngân hàng?

Các tính toán trên cho thấy, nếu chỉ tăng trưởng tự nhiên thì các NHTM cổ phần khó có thể bắt kịp nhóm NHTM quốc doanh về các chỉ tiêu quy mô, đặc biệt trong giai đoạn này và có thể cả giai đoạn sắp tới, khi Ngân hàng Nhà nước sẽ tiếp tục quản lý chặt chẽ chỉ tiêu tăng trưởng tín dụng và các chỉ tiêu khác như cung tiền.

Đã đến lúc các NHTM cổ phần quy mô vừa và nhỏ thực sự cần nghĩ tới và xây dựng một hướng đi mới, khác biệt trong hoạt động kinh doanh của mình. Nếu muốn tăng quy mô để bắt kịp nhóm NHTM quốc doanh, không có hướng nào khác ngoài xu hướng sáp nhập.

Nếu muốn phát triển độc lập và đứng vững thì các NHTM cổ phần vừa và nhỏ cần xác định các phân khúc riêng và kiên định xây dựng lợi thế cạnh tranh bằng cách đẩy nhanh số hóa các hoạt động ngân hàng.

Bên cạnh việc tiết giảm chi phí hoạt động, giải phóng nguồn lực và hệ thống của ngân hàng phục vụ những mục tiêu ưu tiên khác, sáng kiến này sẽ giúp gia tăng tiện ích và sự trải nghiệm cho khách hàng với nhu cầu đòi hỏi ngày một cao. Muốn phát triển ngân hàng số, có lẽ bất kỳ tổ chức nào cũng không thể đi ra ngoài 3 hướng đi chiến lược sau đây:

Hợp tác với các công ty Fintech

Phương pháp này sẽ nhanh chóng xây dựng những giải pháp mới sáng tạo, độc đáo, dựa trên nền tảng, năng lực và lợi thế của công ty Fintech để tìm kiếm, khai thác những nguồn doanh thu mới.

Tuy nhiên, giải pháp này cũng thách thức ngân hàng trong việc tìm được công ty Fintech có văn hóa và ý tưởng sáng tạo phù hợp với văn hóa của ngân hàng và tỷ lệ thành công của các công ty khởi nghiệp thường rất thấp.

Xây dựng một ngân hàng kỹ thuật số mới

Mục tiêu chiến lược của phương pháp này là xây dựng một mô hình kinh doanh mới, đột phá bằng cách ứng dụng công nghệ số để tổ chức cung cấp cho khách hàng trong một phân khúc mới, ví dụ như phân khúc khách hàng thế hệ trẻ yêu công nghệ.

Việt Nam đã có mô hình ngân hàng số Timo (https://timo.vn). Khó khăn của phương pháp này là có khả năng xung đột với mô hình kinh doanh cũ và sự phối hợp giữa ngân hàng cũ và mới ở mức độ nào là phù hợp.

Số hóa ngân hàng hiện tại

Mục tiêu chiến lược của phương pháp này là để chuyển đổi mô hình kinh doanh hiện tại nhằm tăng cường sự thuận tiện và trải nghiệm cho khách hàng trong một môi trường đa kênh được xây dựng kế thừa nền tảng sẵn có và tiết kiệm chi phí.

Khi các hoạt động cung cấp dịch vụ được số hóa, hệ thống và nguồn lực được giải phóng để ngân hàng có thể nắm bắt các cơ hội kinh doanh mới hoặc tăng cường hoạt động kinh doanh hiện tại. Chuyển đổi mô hình kinh doanh cần nhiều thời gian và công sức và việc số hóa ngân hàng cũng tạo ra những thách thức như đòi hỏi phải thay đổi phương thức tư duy và tập quán kinh doanh của ngân hàng hiện tại.

Thay lời kết

Thành công sẽ chỉ đến với những ngân hàng nhận thức được tầm quan trọng về tương lai số hóa để xây dựng và triển khai chiến lược số hóa các hoạt động cung cấp sản phẩm và dịch vụ, tích hợp với chiến lược phát triển tổng thể của ngân hàng mới mong tạo được lợi thế cạnh tranh cho ngân hàng trước một thế hệ khách hàng đang được dẫn dắt bởi công nghệ và đòi hỏi ngày một cao.

(Bài viết thể hiện quan điểm riêng của tác giả, không nhất thiết thể hiện quan điểm của Tòa soạn hay Tổ chức mà người viết đang công tác)