Mặt tích cực của chính sách

Có thể khẳng định, Thông tư 02 được ban hành đã giảm áp lực tài chính cho các bên đi vay, giúp doanh nghiệp và cá nhân tránh nguy cơ nợ xấu, duy trì khả năng tiếp cận vốn.

Trong giai đoạn khó khăn, chính sách này đã đảm bảo dòng vốn tín dụng tiếp tục chảy vào lĩnh vực sản xuất - kinh doanh và bất động sản, đồng thời tạo sự ổn định cho hệ thống ngân hàng. Thực tế cho thấy, chính sách giúp giảm nguy cơ nợ xấu báo cáo tăng đột biến, bảo đảm sự an toàn của hệ thống tài chính.

Đâu đó có thể xuất hiện “tâm lý ỷ lại” như có ý kiến quan ngại về tác động không mong muốn của Thông tư 02, nhưng chỉ mang tính cục bộ.

Nền kinh tế đang hồi phục nhưng vẫn còn khó khăn. Phần lớn doanh nghiệp và người dân đang đối mặt với những khó khăn thực tế như: cầu tiêu dùng nội địa yếu, dự án bất động sản đình trệ, chi phí sản xuất cao.

Xuất khẩu, sau khi suy giảm mạnh năm 2023, mới phục hồi gần đây nhờ nhu cầu quốc tế cải thiện và tận dụng các hiệp định thương mại nhưng vẫn chưa đủ để trở thành trụ cột chính cho nền kinh tế.

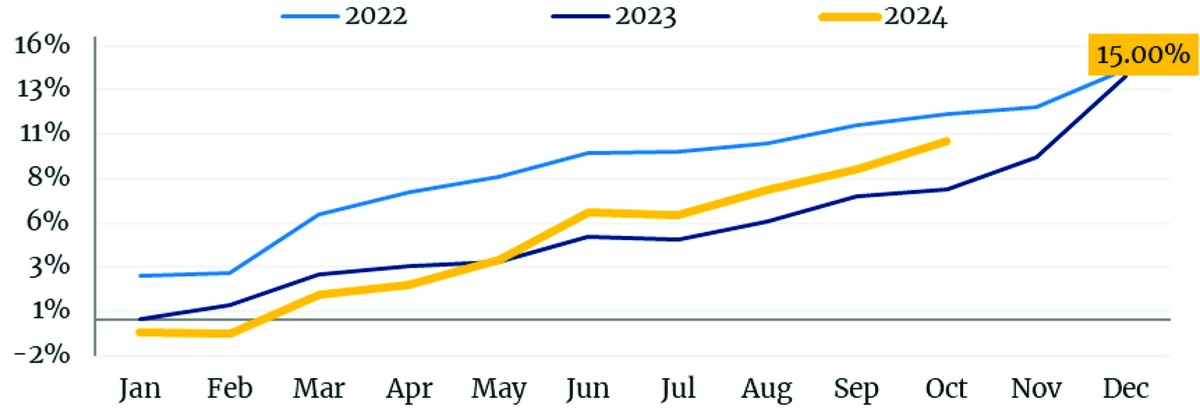

Mặc dù nền lãi suất thấp được duy trì từ đầu năm 2024, tăng trưởng tín dụng vẫn rất chậm trong những tháng đầu năm và chỉ thực sự tăng tốc khi thị trường bất động sản có dấu hiệu ấm lên, nhờ việc tháo gỡ pháp lý cho các dự án lớn và đẩy mạnh đầu tư công.

Điều này phản ánh rằng tín dụng vẫn phụ thuộc vào bất động sản - lĩnh vực chiếm trên 20% tổng dư nợ và tiềm ẩn rủi ro cao. Trong khi đó, cầu tiêu dùng nội địa và đầu tư sản xuất, kinh doanh - hai động lực tăng trưởng bền vững - lại chưa phục hồi như kỳ vọng.

|

Bà Trần Kiều Oanh, Trưởng phòng Phân tích Dịch vụ Tài Chính, FiinGroup |

Như vậy, khó khăn của doanh nghiệp không phải là “tâm lý ỷ lại”, mà là thực trạng nền kinh tế vẫn thiếu cân bằng. Thông tư 02, trong bối cảnh này, không chỉ là một giải pháp hỗ trợ mà còn là “van giảm áp” quan trọng, giúp duy trì dòng vốn tín dụng vào các lĩnh vực thiết yếu, tránh áp lực nợ xấu tăng đột biến và ngăn sự đứt gãy trong chuỗi phục hồi kinh tế.

Tuy nhiên, cần thẳng thắn nhìn nhận rằng, bức tranh nợ xấu và bộ đệm dự phòng rủi ro đang bị méo mó nghiêm trọng.

Do đó, Ngân hàng Nhà nước đã có sự cân nhắc rằng chính sách này nếu kéo dài quá lâu có thể dẫn đến tình trạng trì hoãn việc cải thiện chất lượng tài sản và tích tụ thêm rủi ro trong tương lai.

Không thể che đậy rủi ro trong chất lượng tài sản

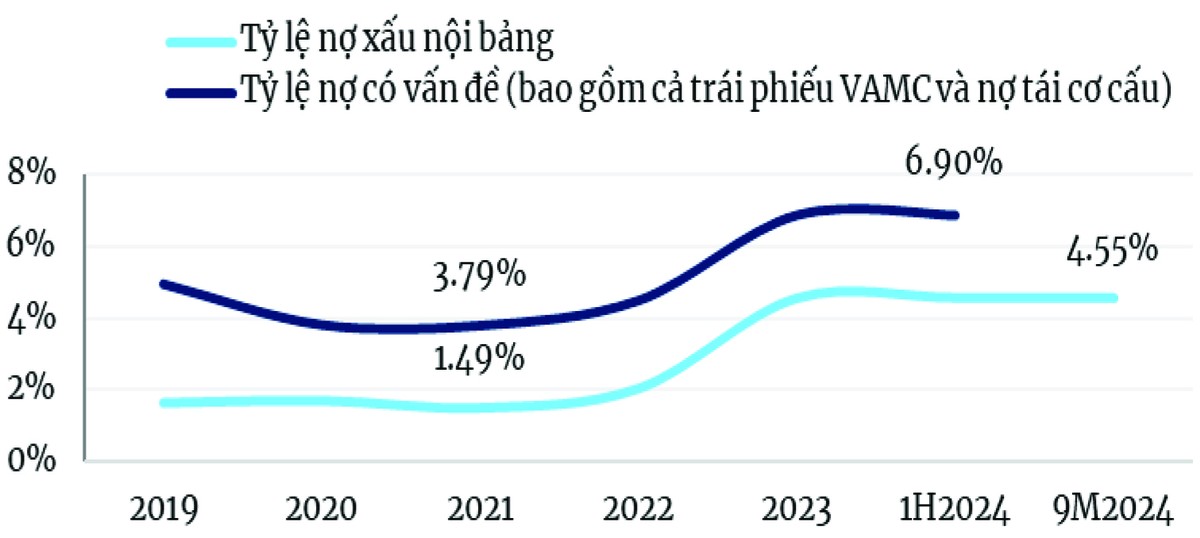

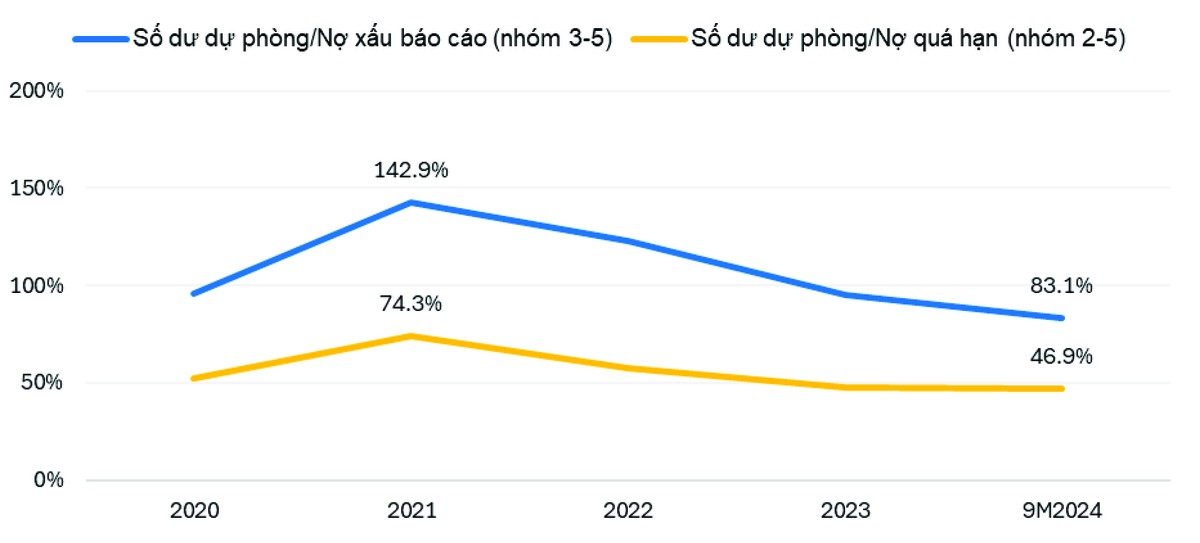

Tỷ lệ nợ xấu toàn hệ thống tăng từ mức 1,49% năm 2021 lên 4,55% vào quý III/2024, trong khi tỷ lệ tín dụng có vấn đề (bao gồm nợ tái cơ cấu) đạt gần 7%. Điều đáng lo ngại là, mặc dù nợ xấu tăng cao, tỷ lệ bao phủ nợ xấu lại giảm xuống mức thấp, chỉ còn 83,1% vào quý III/2024 so với mức 143% năm 2021.

|

Tăng trưởng tín dụng so với cuối năm giai đoạn 2022-2024. |

Điều này phản ánh hai điều: Thứ nhất, rủi ro tiềm ẩn lớn của ngành ngân hàng. Thông tư 02 tạm thời giảm áp lực nợ xấu nhưng không thể che đậy rủi ro cơ bản trong chất lượng tài sản. Khi chính sách này hết hiệu lực, các khoản nợ tái cơ cấu không đủ dòng tiền trả nợ sẽ chuyển thành nợ xấu thực sự; Thứ hai, nguy cơ mất thanh khoản ở ngân hàng yếu.

Những ngân hàng có nền tảng vốn yếu, tỷ lệ CAR thấp và dự phòng mỏng đang đối diện nguy cơ lớn nhất. Một cú sốc nhỏ trong nền kinh tế có thể dẫn đến căng thẳng thanh khoản, hoặc sụp đổ cục bộ.

Trong bối cảnh xuất khẩu bắt đầu hồi phục nhưng cầu nội địa và các ngành sản xuất - kinh doanh chưa thực sự mạnh, nợ xấu tiềm ẩn vẫn là nguy cơ lớn. Tín dụng bất động sản, mặc dù là động lực chính của tăng trưởng tín dụng trong thời gian qua, lại là nguồn rủi ro lớn nhất khi các dự án bất động sản chưa tạo ra dòng tiền.

|

Tỷ lệ nợ xấu nội bảng và nợ có vấn đề của các tổ chức tín dụng. |

Trong khi đó, báo cáo tài chính của nhiều ngân hàng cho thấy việc trích lập dự phòng rủi ro hiện tại chưa tương xứng với mức độ rủi ro thực tế. Điều này một phần là do cơ chế giữ nguyên nhóm nợ theo Thông tư 02, khiến nợ xấu tiềm ẩn không được phản ánh đầy đủ.

Đặc biệt, tỷ lệ bao phủ nợ xấu giảm mạnh trong khi tỷ lệ nợ xấu vẫn ở mức cao và tốc độ hình thành nợ xấu mới không giảm đáng kể. Đây là dấu hiệu đáng báo động, nhất là khi các khoản nợ tái cơ cấu có nguy cơ chuyển thành nợ xấu sau khi Thông tư 02 hết hiệu lực.

Điều này đặt ra yêu cầu cấp thiết đối với ngành ngân hàng, đó là cần tăng cường trích lập dự phòng, đặc biệt với các khoản nợ tái cơ cấu thuộc lĩnh vực bất động sản và xuất khẩu - những lĩnh vực nhạy cảm với biến động thị trường quốc tế và trong nước.

Bên cạnh đó, cần minh bạch hóa chất lượng tài sản và giám sát chặt chẽ khả năng phục hồi của khách hàng vay vốn.

Ba biện pháp kiểm soát rủi ro

Còn chưa đầy một tháng nữa Thông tư 02 sẽ hết hiệu lực, trong khi diễn biến nợ xấu trong quý III/2024 của nhiều ngân hàng thương mại cho thấy một bức tranh tài chính phức tạp, tiềm ẩn nhiều thách thức.

Trong bối cảnh hiện tại, Ngân hàng Nhà nước đang đối mặt với hạn chế trong các lựa chọn chính sách. Nếu không duy trì các chính sách hỗ trợ, nhiều doanh nghiệp sẽ gặp khó khăn trong việc tiếp cận vốn, dẫn đến suy giảm sản xuất, thương mại và tiêu dùng, từ đó ảnh hưởng trực tiếp đến mục tiêu tăng trưởng kinh tế.

Việc cân bằng giữa hỗ trợ tín dụng và kiểm soát rủi ro là nhiệm vụ trọng tâm để đảm bảo sự ổn định và phát triển bền vững của nền kinh tế.

|

Tỷ lệ bao phủ nợ xấu trung bình của 26 ngân hàng thương mại niêm yết. |

Việc gia hạn Thông tư 02 hoặc triển khai một chính sách tương tự là cần thiết trong ngắn hạn để hỗ trợ doanh nghiệp vượt qua khó khăn, đặc biệt khi xuất khẩu và tiêu dùng nội địa chưa phục hồi bền vững, còn đầu tư sản xuất - kinh doanh vẫn chưa đạt kỳ vọng.

Tuy nhiên, việc gia hạn thông tư này, nếu tiến hành, cần đi kèm với các biện pháp chặt chẽ nhằm kiểm soát rủi ro và đảm bảo sự ổn định lâu dài cho hệ thống tài chính:

Thứ nhất, tăng cường giám sát chất lượng tín dụng; đảm bảo phân loại nợ minh bạch và tăng dự phòng rủi ro, đặc biệt đối với các khoản vay tiềm ẩn rủi ro cao, như nợ tái cơ cấu và các lĩnh vực dễ bị tổn thương như bất động sản và xuất khẩu.

Thứ hai, giảm phụ thuộc vào bất động sản, định hướng tín dụng sang các lĩnh vực sản xuất, xuất khẩu và tiêu dùng, giúp giảm sự mất cân đối trong cấu trúc tín dụng; đồng thời, kết hợp các biện pháp kích cầu tiêu dùng và chính sách tài khóa hỗ trợ doanh nghiệp phục hồi.

Thứ ba, thời hạn rõ ràng và có lộ trình thoát hỗ trợ. Ngân hàng Nhà nước nên gia hạn Thông tư thêm 6 - 12 tháng, với lộ trình thoát hỗ trợ cụ thể, nhằm tránh việc kéo dài chính sách gây tích lũy rủi ro dài hạn và tạo động lực cải thiện chất lượng tài sản.