Ảnh AFP

Ảnh AFP

Theo ICE BofAML, chi phí lãi vay bằng đồng USD đối với các công ty Trung Quốc phát hành trái phiếu bằng đồng tiền này đã tăng gấp đôi trong năm nay, lên mức 11,2%/năm, mức cao nhất trong 4 năm qua.

Đáng chú ý, đa phần các doanh nghiệp phát hành trái phiếu bằng USD hoạt động tại lĩnh vực bất động sản, vốn đang đối mặt với tình trạng bị kiểm soát chặt chẽ từ nhà quản lý để ngăn chặn việc phát triển quá nóng.

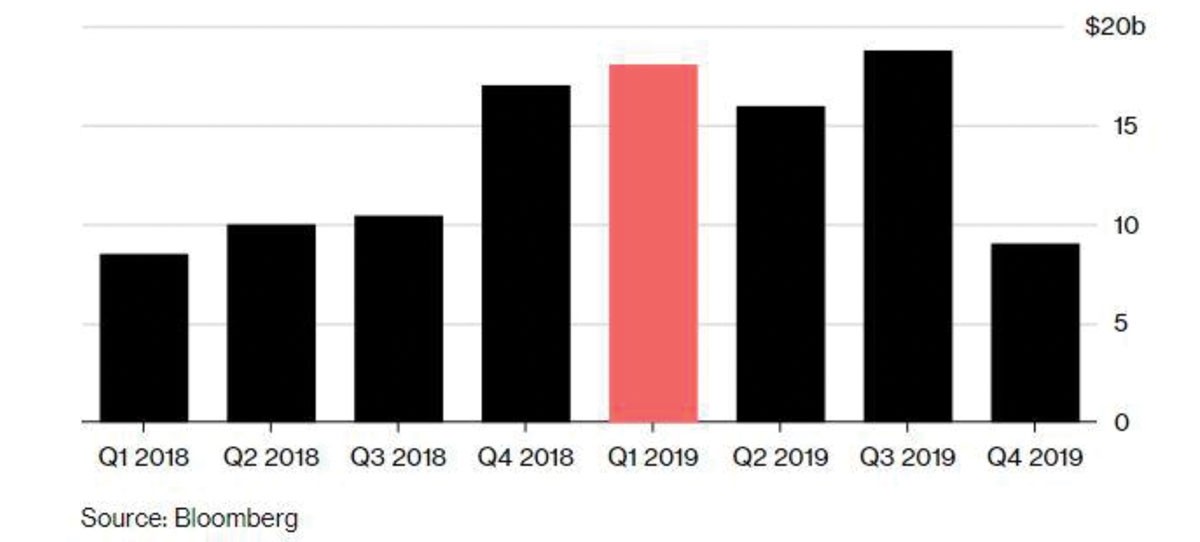

Theo số liệu tổng hợp bởi Bloomberg, các doanh nghiệp bất động sản tại Đại lục sẽ đối diện với 18 tỷ USD nợ tới hạn cả trong và ngoài nước trong quý I/2019, mức cao kỷ lục từ trước tới nay.

Con số này dự kiến có thể tăng lên gấp đôi nếu các nhà đầu tư trở nên lo lắng và yêu cầu trả nợ trước hạn đối với một số trái phiếu.

Giá trị các khoản nợ đến hạn của các doanh nghiệp bất động sản Trung Quốc.

Các nhà phát triển bất động sản Trung Quốc hiện đang quay cuồng trong cơn bão là hậu quả của quá trình huy động vốn mạnh trong 2 năm qua.

Trong khi đó, hiện tại, giới chức nước này đang mạnh tay hơn với hoạt động ngân hàng ngầm (shadow banking), cũng như việc sử dụng đòn bẩy quá mức.

Mặc dù nhà quản lý đã có một số biện pháp nhằm giãn nợ với các doanh nghiệp tư nhân thuộc lĩnh vực này nhưng kết quả không như kỳ vọng.

Theo Xinhua New Agency, ít nhất 4 doanh nghiệp lớn có liên quan tới bất động sản phá sản vì không có khả năng trả nợ trong năm nay.

“Trong bối cảnh các điều kiện huy động vốn không cải thiện, việc các doanh nghiệp phá sản sẽ diễn ra thường xuyên hơn, nhất là khi chi phí lãi vay ngày càng tăng”, Clement Chong, chiến lược gia tín dụng cấp cao tại NN Investment Partnets Ltd cho biết.

Trong số các trường hợp phát hành trái phiếu với lãi suất cao ngất ngưỡng, không thể không nhắc tới China Evergrande Group, nhà phát triển bất động sản lớn thứ hai Trung Quốc xét về doanh thu.

Trong tuần trước, Công ty đã bán 1,8 tỷ USD trái phiếu với lãi suất 13,75%/năm kỳ hạn 5 năm, mức cao nhất đối với trái phiếu phát hành bằng đồng USD, theo số liệu của Bloomberg.

Đáng chú ý, China Evergrande Group đã bị Ngân hàng Nhân dân Trung Quốc (PBOC) nhắc tên trong số 4 tập đoàn tư nhân lớn có khả năng tạo rủi ro cho hệ thống tài chính quốc gia, với việc thiếu khả năng hoàn trả các khoản nợ đến hạn.

Theo số liệu mới nhất, giá nhà tại thị trường bất động sản Trung Quốc lần đầu tiên tăng chậm lại vào tháng 9/2018, bổ sung thêm một dấu hiệu cho thấy thị trường này đang dần hạ nhiệt trước các biện pháp kiểm soát của chính phủ. S&P Global Ratings đánh giá, với điều kiện thị trường hiện tại, nhà đầu tư sẽ chứng kiến thêm nhiều doanh nghiệp bất động sản Đại lục phá sản trong năm tới.

“Chúng tôi dự báo sẽ có thêm các vụ phá sản đối với các nhà phát triển bất động sản Trung Quốc năm tới khi chi phí vay bằng đồng USD tăng lên và hiện tại đã ở mức kỷ lục ngay cả với những doanh nghiệp lớn bậc nhất.

Trong khi đó, triển vọng tăng trưởng không lấy làm khả quan, bởi người dân có tâm lý tiếp tục chờ đợi, trong khi nhà quản lý giữ vững quyết tâm kiểm soát chặt chẽ”, Christopher Lee, Giám đốc xếp hạng tại S&P Global Ratings cho biết.

Chưa kể, ngoài các khoản nợ trái phiếu, có giá trị lên tới khoảng 355 tỷ USD, các doanh nghiệp niêm yết tại Đại lục còn đang sử dụng cổ phiếu của mình làm vật đảm bảo cho các khoản vay, với tổng giá trị lên tới 1,46 nghìn tỷ nhân dân tệ trong tháng 8/2018, theo Moody’s Investors Service.