Ông Lê Hoài Ân, CFA, chuyên gia đào tạo và tư vấn hoạt động ngân hàng CTCP Giải pháp tài chính tích hợp

Ông Lê Hoài Ân, CFA, chuyên gia đào tạo và tư vấn hoạt động ngân hàng CTCP Giải pháp tài chính tích hợp

Vấn đề “sân sau” trong ngành ngân hàng là mối quan tâm lớn của Ngân hàng Nhà nước trong suốt thập kỷ qua. Đặc biệt, sau việc tái cơ cấu Ngân hàng TMCP Sài Gòn (SCB) vào năm 2022, nỗ lực này đã được đẩy mạnh hơn nữa với hàng loạt cuộc thanh, kiểm tra của Ngân hàng Nhà nước tại các ngân hàng thương mại về những sai phạm tiềm năng trong vấn đề cho vay với các bên liên quan. Đây được xem là những bước đi quan trọng để thúc đẩy sự minh bạch và giảm thiểu rủi ro tài chính.

Các thông điệp tích cực

Theo thống kê của Ngân hàng Nhà nước, hiện có đến 17 cổ đông tại 13 ngân hàng có tỷ lệ sở hữu vượt quá 15%. Điều này cho thấy sự tập trung quyền lực trong tay một số ít tổ chức kinh tế tại các ngân hàng thương mại có thể tạo ra những rủi ro tiềm ẩn. Việc các doanh nghiệp nắm tỷ lệ cổ phần cao tại các ngân hàng thương mại, trong bối cảnh tốc độ tăng trưởng tín dụng hàng năm của Việt Nam vẫn rất cao, không chỉ ảnh hưởng đến sự cạnh tranh lành mạnh trong ngành ngân hàng, mà còn có thể tạo ra những bất ổn với thị trường tài chính và nền kinh tế, nếu không được quản lý chặt chẽ.

Dù các hành vi thao túng ngân hàng luôn diễn ra một cách rất tinh vi, với những ma trận sở hữu phức tạp như trong trường hợp SCB vừa qua, tuy nhiên mặt tích cực của quy định mới là việc nó đã tạo ra một cơ chế ngăn chặn đối với các doanh nghiệp mới nhắm đến việc thâu tóm cổ phần ngân hàng. Đồng thời, các quy định cũng linh hoạt trong việc cho phép các cổ đông tổ chức hiện tại có mức sở hữu vượt ngưỡng quy định có thời gian để điều chỉnh, mà không làm tạo ra những xáo trộn trong toàn ngành.

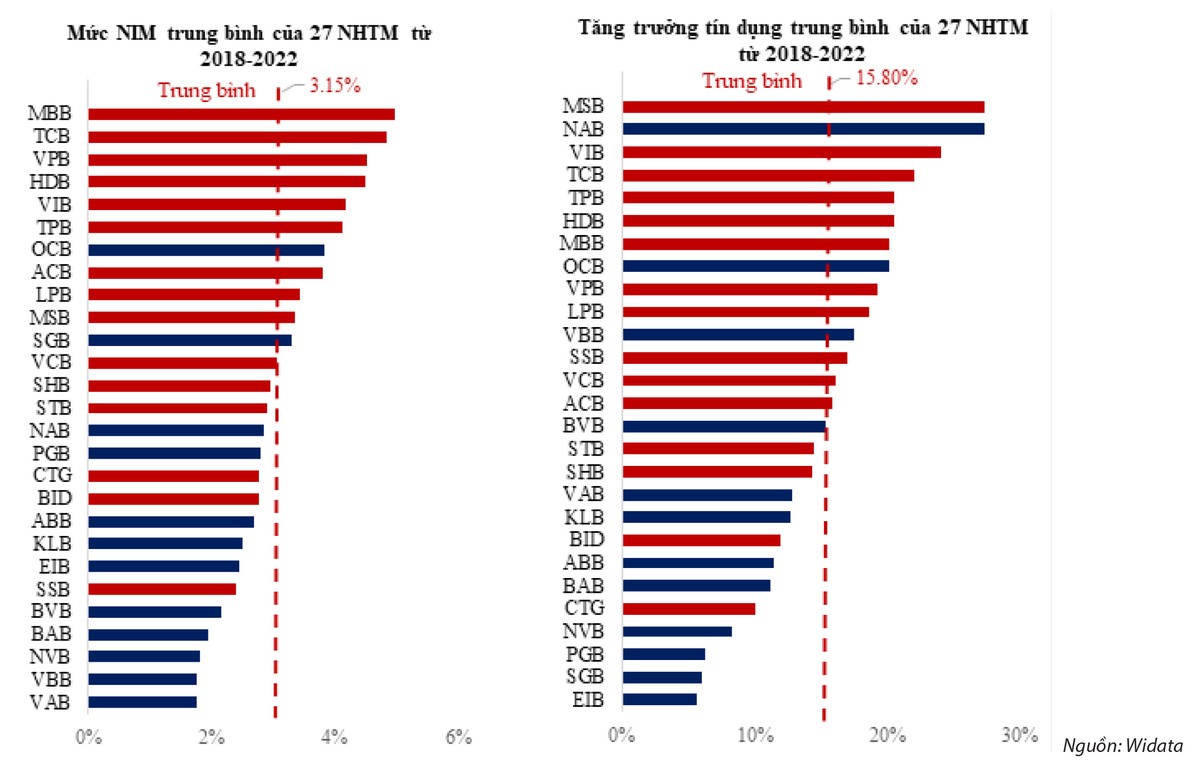

Ngân hàng là một ngành có tính huyết mạch của nền kinh tế và được hưởng lợi rất nhiều từ xu hướng chuyển dịch sang bán lẻ, nơi nhu cầu tín dụng cá nhân và các doanh nghiệp vừa và nhỏ đóng vai trò quan trọng. Các ngân hàng có mô hình kinh doanh tốt và tình hình sức khỏe tài chính tốt sẽ hưởng lợi rất lớn trong xu hướng chuyển dịch bán lẻ trong 10 năm qua, thể hiện ở mức tăng trưởng tín dụng và NIM cao. Trong khi đó, các ngân hàng có chiến lược kinh doanh không hướng về bán lẻ sẽ dần hụt hơi, không chỉ cả về lợi nhuận mà cả về lợi thế cạnh tranh.

Bảng bên dưới thể hiện thống kê về mức tăng trưởng tín dụng và mức NIM của các ngân hàng niêm yết hiện tại, phân theo hai nhóm là nhóm màu đỏ là các ngân hàng được Ngân hàng Nhà nước xếp vào nhóm các ngân hàng thương mại quan trọng của ngành theo Thông tư 08/2017/TT-NHNN. Điểm đáng lưu ý ở đây là dựa trên mức NIM trung bình 5 năm hơn 3,1% thì sẽ có một số ngân hàng có tỷ lệ NIM thấp hơn hẳn và tăng trưởng tín dụng cũng thấp hơn. Các ngân hàng không được xếp vào nhóm quan trọng thường rơi vào nhóm NIM thấp, hoặc tăng trưởng tín dụng thấp, hoặc cả hai.

|

Đó là những điểm về sức khỏe tài chính của các nhóm ngân hàng rất đáng lưu tâm. Như trường hợp của SCB thì dựa trên báo cáo tài chính của ngân hàng này được công bố gần nhất vào năm 2021 thì ngân hàng chỉ có mức NIM vào khoảng 1,5% và mức tăng trưởng tín dụng trung bình trong 5 năm qua cũng chỉ khoảng 5 - 7%/năm, thấp hơn nhiều so với mức trung bình của ngành. Như chúng ta đã biết, SCB đóng vai trò như một công cụ tài chính cho hệ sinh thái bất động sản của Tập đoàn Vạn Thịnh Phát như thế nào, chứ không hoạt động thuần túy mô hình kinh doanh ngân hàng.

Do đó, những thay đổi trong quy định về tỷ lệ sở hữu ngân hàng là điều rất cần thiết để từng bước thực hiện tái cơ cấu hệ thống ngân hàng một cách bền vững. Ngân hàng Nhà nước phải thật quyết liệt, mạnh tay trong chống sở hữu chéo, thao túng ngân hàng, nhưng phải đảm bảo “đánh chuột không để vỡ bình”, vẫn ưu tiên an toàn của hệ thống lên hàng đầu, khi từng bước thực hiện các giai đoạn điều chỉnh qua từng giai đoạn.

Mấu chốt là việc tăng cường thanh tra, giám sát

Những điều chỉnh về tỷ lệ sở hữu thể hiện sự quyết tâm của ngành trong việc từng bước giảm thiểu hoạt động thao túng ngân hàng. Tuy nhiên, mấu chốt quan trọng nhất vẫn là việc nâng cao khả năng quản trị (cũng được đề cập đến Luật sửa đổi vừa qua) và việc quản lý dòng chảy tín dụng của nội bộ ngân hàng và cả từ phía Ngân hàng Nhà nước.

Các hoạt động thao túng ngân hàng suy cho cùng cũng là để phục vụ mục đích trục lợi nguồn vốn của ngân hàng. Muốn ngăn chặn được hoạt động thao túng thì Ngân hàng Nhà nước phải kiểm soát được dòng tiền vay và dòng tiền gửi tại các ngân hàng thương mại với của các doanh nghiệp có khả năng chi phối ngân hàng. Những biến động về dòng tiền của ngân hàng tương ứng với các giai đoạn tăng trưởng tín dụng mạnh hoặc sụt giảm cũng có thể giúp cho Ngân hàng Nhà nước có thể đánh giá liệu hoạt động cấp tín dụng của các ngân hàng có phải hướng đến nền kinh tế hay đang hướng đến các sân sau.

Thực tế, Ngân hàng Nhà nước cũng đã có những số liệu này để đánh giá sức khỏe tài chính của các ngân hàng thương mại với Thông tư 52/2018-NHNN, yếu tố quan trọng quyết định mức room tín dụng được cấp cho các ngân hàng thương mại. Trong các chỉ tiêu đánh giá thì có hai chỉ tiêu mà Ngân hàng Nhà nước cũng rất quan tâm đó là mức độ tập trung dư nợ và tiền gửi của ngân hàng thương mại cho một nhóm khách hàng. Ngân hàng nào có mức độ tập trung càng cao thì sẽ có mức điểm xếp hạng càng thấp cho những chỉ tiêu này.

Để thực hiện việc giám sát với các giao dịch gửi tiền và cho vay với các nhóm doanh nghiệp liên quan nói trên, Ngân hàng Nhà nước đã đề ra yêu cầu bắt buộc về việc gửi báo cáo tài chính định kỳ. Qua việc thu thập và phân tích các báo cáo này, Ngân hàng Nhà nước có khả năng đánh giá một cách rõ ràng và chi tiết về dòng tiền gửi và vay, giúp nhận diện các rủi ro tiềm ẩn trong hệ thống. Ngân hàng Nhà nước hoàn toàn có thể nâng cấp hoạt động giám sát diễn biến số dư tiền gửi và tiền vay của các khách hàng lớn, đặc biệt là ở những ngân hàng có những rủi ro thao túng lớn để giám sát liên tục.

Sự phát triển của khoa học dữ liệu lớn và trí thông minh nhân tạo có thể giúp Ngân hàng Nhà nước truy vết dòng tiền giữa các bên liên quan. Đó là chưa kể việc công nghệ có thể giúp cơ quan quản lý xác định mối liên hệ giữa các công ty liên quan dựa trên cấu trúc sở hữu. Nó có thể giúp đánh giá được những dấu hiệu cảnh báo từ những sự dịch chuyển dòng tiền của các nhóm công ty liên quan. Yếu tố liên quan ở đây không phải chỉ ở cơ cấu sở hữu mà sẽ còn ở phía cơ cấu ban quản lý và cả những người liên quan, điều giúp nhanh chóng mở rộng phạm vi truy vết và phát hiện nhanh các dấu hiệu sai phạm để thanh tra vào cuộc.

Việc giảm tỷ lệ sở hữu đối với cổ đông tổ chức sẽ chỉ là những bước đi đầu tiên mà Ngân hàng Nhà nước sẽ triển khai nhằm từng bước minh bạch hóa hệ thống ngân hàng, để đảm bảo kênh dẫn vốn không thể bị thao túng và dòng vốn phải hướng về các hoạt động sản xuất - kinh doanh thực sự tạo ra tăng trưởng.