Khi thị trường ngách gặp khó và ngân hàng thiếu kế hoạch dự phòng

Việc Silvergate Bank thông báo thanh lý tài sản và tự nguyện dừng hoạt động; Silicon Valley Bank và Signature Bank bị đóng cửa, là thông tin bất ngờ với thị trường tài chính nước Mỹ và toàn cầu.

Đây là hậu quả của việc Cục Dữ trữ Liên bang (Fed) liên tục tăng lãi suất, đồng thời là sự sụp đổ của thị trường tiền điện tử bên cạnh các quy định khắc nghiệt hơn đã giáng một đòn lớn lên các ngân hàng cung cấp dịch vụ cho khách hàng là các công ty tiền điện tử.

Silicon Valley Bank thiếu kế hoạch dự phòng khi lĩnh vực cho vay khởi nghiệp suy yếu

Silicon Valley Bank (SVB) là một ngân hàng cho vay trong lĩnh vực khởi nghiệp. Đây là mảng mà nhiều ngân hàng khác không muốn thực hiện vì rất ít công ty khởi nghiệp có tài sản đảm bảo. Khi thung lũng Silicon bùng nổ trong 5 năm qua, quy mô tài sản của SVB cũng bùng nổ. Các khách hàng của ngân hàng do đó rủng rỉnh tiền mặt nên họ không cần phải đẩy mạnh đi vay.

Tiền gửi của SVB đã tăng hơn gấp bốn lần từ 44 tỷ USD vào cuối năm 2017 lên 189 tỷ USD vào cuối năm 2021, trong khi dư nợ cho vay chỉ tăng từ 23 tỷ USD lên 66 tỷ USD. Vì các ngân hàng kiếm tiền dựa trên chênh lệch giữa lãi suất tiền gửi và lãi suất cho vay, nên việc có một cơ sở tiền gửi lớn hơn nhiều so với dư nợ cho vay là một vấn đề, do đó SVB cần có các tài sản sinh lãi khác. Đến cuối năm 2021, ngân hàng đã đầu tư 128 tỷ USD chủ yếu vào trái phiếu thế chấp và trái phiếu Kho bạc Mỹ.

Tuy nhiên, thế giới đã thay đổi. Lãi suất tăng vọt khi lạm phát trở nên nghiêm trọng khiến giá trái phiếu giảm mạnh. Khi việc huy động vốn đầu tư mạo hiểm cạn kiệt, các khách hàng của SVB cạn tiền gửi và rút tiền, ngân hàng buộc phải bán toàn bộ danh mục đầu tư trái phiếu thanh khoản của mình với giá thấp hơn so với thực tế. Khoản lỗ mà ngân hàng phải chịu đối với những khoản đầu tư này là khoảng 1,8 tỷ USD.

Giá trị tài sản của SVB không đủ bù đắp những tổn thất và ngân hàng lâm vào tình trạng mất thanh khoản, điều này chính là nguyên nhân sâu xa của việc tuyên bố phá sản.

Trong động thái mới đây, Cơ quan điều hành của Mỹ đã trấn an người gửi tiền bằng cách đảm bảo toàn bộ tiền gửi của khách hàng tại SVB. Tuy nhiên, đối với nhà đầu tư và trái phiếu, điều này sẽ không được đảm bảo.

Signature Bank và Silvergate Bank gặp khó khi thị trường tiền điện tử lao dốc

Tháng 11/2022, sàn giao dịch tiền điện tử FTX đã nộp đơn xin bảo hộ phá sản lên tòa án Mỹ. FTX cho biết đã nợ 50 chủ nợ lớn nhất số tiền lên tới khoảng 3,1 tỷ USD. Đây được xem là một trong những vụ sụp đổ lớn nhất từ trước đến nay trong lĩnh vực tiền điện tử. Ước tính có khoảng 1 triệu khách hàng và nhà đầu tư khác phải hứng chịu thiệt hại trong vụ phá sản này, với tổng mức thiệt hại lên tới hàng tỷ USD.

Vụ phá sản của FTX đã khiến thị trường tiền điện tử toàn cầu rúng động, giá trị các đồng tiền điện tử sụt giảm mạnh dẫn tới các nhà đầu tư, cũng như các ngân hàng cung cấp dịch vụ đều chịu ảnh hưởng.

Mặc dù trải qua 4 tháng từ sự kiện của FTX nhưng thị trường tiền điện tử vẫn chưa có dấu hiệu ổn định. Các nhà chức trách Mỹ đã bắt đầu năm 2023 với công cuộc kiểm soát các công ty tiền điện tử và các sản phẩm của họ với tốc độ khiến các giám đốc điều hành lo ngại thị trường này có thể bị đẩy lùi lại phía sau. Do đó, các ngân hàng cung cấp dịch vụ cho nhà đầu tư, khách hàng có liên hệ mật thiết với tiền điện tử vẫn đang gặp khó khăn.

Signature Bank là một trong những ngân hàng chính của ngành công nghiệp tiền điện tử cũng không nằm ngoài vòng xoáy khi thị trường tiền tiền điện tử tụt dốc trong năm 2022. Biến động thị trường sau vụ sụp đổ của sàn giao dịch FTX đã dẫn tới hàng tỷ USD tiền ảo bị rút khỏi Signature Bank.

Mặc dù Signature Bank đã bắt đầu rút khỏi các tài sản kỹ thuật số sau sự cố sụp đổ của sàn giao dịch FTX vào cuối năm 2022 nhưng vẫn có 16,5 tỷ USD tiền gửi của khách hàng liên quan đến tiền điện tử kể từ ngày 8/3/2023. Signature Bank và Silvergate Bank cũng cho phép thanh toán nhanh giữa các khách hàng như quỹ phòng hộ và sàn giao dịch, hỗ trợ thanh khoản tài sản kỹ thuật số.

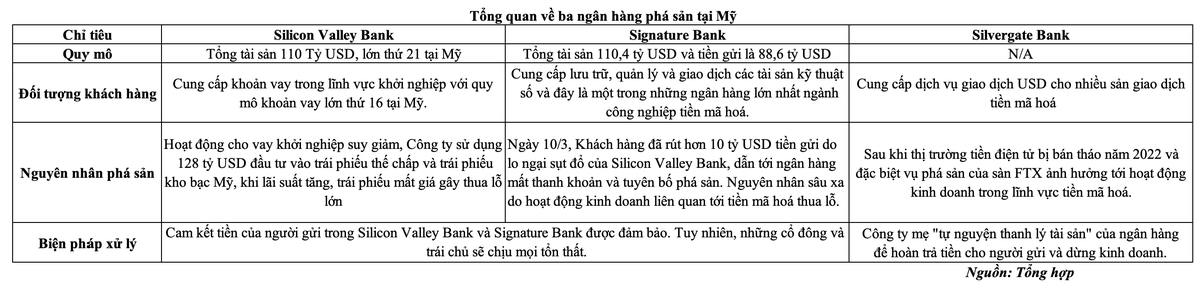

|

Tổng quan về 3 ngân hàng vừa phá sản tại Mỹ. |

Việc khách hàng đồng loạt rút tiền tại hai ngân hàng cung cấp dịch vụ cho tiền mã hóa dẫn tới việc mất khả năng thanh toán. Để ngăn chặn thiệt hại và ngăn chặn một cuộc khủng hoảng lớn hơn, Fed và Bộ Tài chính đã tạo ra một chương trình khẩn cấp để ngăn chặn các khoản tiền gửi tại cả Silicon Valley Bank và Signature Bank bằng cách sử dụng cơ quan cho vay khẩn cấp của Fed.

Quỹ bảo hiểm tiền gửi của Tổng Công ty Bảo hiểm tiền gửi Liên bang Mỹ (FDIC) sẽ được sử dụng để chi trả cho những người gửi tiền.

Trong một đòn giáng mạnh vào một lĩnh vực ngân hàng đang quay cuồng, Moody’s Investors Service đã hạ triển vọng đối với toàn bộ hệ thống ngân hàng Mỹ từ mức ổn định xuống mức tiêu cực.

Công ty xếp hạng tín nhiệm đã viện dẫn những lo ngại về sự phụ thuộc của ngân hàng vào nguồn vốn tiền gửi không được bảo hiểm và các khoản lỗ chưa thực hiện trong danh mục tài sản của họ.

Động thái này được đưa ra sau khi cổ phiếu ngân hàng Mỹ giảm mạnh, ngay cả khi chính phủ giải cứu những người gửi tiền của SVB và tiết lộ một cơ sở cho vay mới để hỗ trợ tài chính cho người cho vay và ngăn chặn nhiều ngân hàng rút tiền.

Lãi suất tăng làm thay đổi cuộc chơi

Sau một thập kỷ giữ mặt bằng lãi suất thấp giả tạo, đồng thời liên tục bơm thanh toán vào thị trường giúp tài sản trên toàn cầu tăng mạnh ở nhiều loại tài sản, từ bất động sản, chứng khoán, tiền mã hóa…, điều này dẫn tới cảm tưởng một khoản đầu tư không thể thua lỗ và nhiều doanh nghiệp, ngân hàng đã đẩy mạnh đầu tư mà thiếu kế hoạch dự phòng.

Điều không may, Đại dịch Covid-19 xuất hiện, đã thúc đẩy các ngân hàng trung ương tiếp tục bơm tiền. Việc bơm tiền quá nhanh trong đại dịch đã đẩy bong bóng “phình to”, đi kèm với bong bóng là lạm phát cao “ngất ngưỡng”, đã buộc các ngân hàng trung ương phải thay đổi quan điểm để kiểm soát lạm phát, vì vậy thời kỳ tiền rẻ chấm dứt một cách nhanh chóng.

Trong đó, Silicon Valley Bank, Signature Bank và Silvergate Bank chỉ đơn thuần là nạn nhân mới nhất của kỷ nguyên tiền rẻ kết thúc đột ngột và nó minh họa các vấn đề đối với các nhà đầu tư và công ty đã đạt được thành công lớn trong thời kỳ điều kiện tài chính lỏng lẻo chưa từng có. Khi lãi suất tăng và các khoản đầu tư ít rủi ro hơn bắt đầu mang lại lợi suất hấp dẫn, ngày càng nhiều tiền sẽ được rút ra từ những tài sản như cổ phiếu công nghệ tăng trưởng cao, tiền điện tử và các công ty khởi nghiệp do tư nhân nắm giữ.

Chính vì vậy, việc các ngân hàng quá tập trung vào một phân khúc hàng khách như cho vay khởi nghiệp, tiền điện tử và lấn sân đầu tư tài chính thông qua cổ phiếu, trái phiếu khi định giá cao đã gặp rủi ro giảm giá trị tài sản, điều này dẫn tới mất khả năng thanh toán cho người gửi tiền và phải tuyên bố phá sản.

"Ngân hàng trung ương đã tham gia vào các chính sách làm tăng giá tài sản, thậm chí những thứ khác cũng vậy, và tạo ra những bong bóng được định giá quá cao. Sau đó, ngân hàng trung ương bất ngờ phá vỡ vì đó là những gì bong bóng phải làm. Ngân hàng trung ương chỉ đơn giản là phá vỡ mức định giá quá cao của mình và chúng tôi phải trả giá rất nhiều tiền”, nhà đầu tư huyền thoại Jeremy Grantham cho biết.