Trên thị trường có hàng chục app cho vay cắt cổ đang hoạt động rầm rộ, ra sức mời chào người dân vay vốn

Trên thị trường có hàng chục app cho vay cắt cổ đang hoạt động rầm rộ, ra sức mời chào người dân vay vốn

Cả người vay lẫn bên cho vay đều chụp giật

Tuần qua, Công ty TNHH Thương mại 360 Việt Nam chính thức thông báo tạm ngưng dài hạn toàn bộ việc cho vay online của ứng dụng iDong để tập trung giải quyết các khiếu nại tồn đọng trong việc thanh toán khoản vay. Trước đó, ứng dụng này bị rất nhiều khách hàng tố cho vay với lãi suất lên tới 5%/ngày, nếu trả trước còn bị phạt tiền cao hơn nợ gốc, sử dụng các biện pháp xã hội đen để đòi nợ...

iDong chỉ là một trong nhiều app cho vay với lãi suất cao cắt cổ đang trong tầm ngắm của các cơ quan chức năng. Thời gian qua, Bộ Công an liên tục cảnh báo hoạt động cho vay online qua các app, với lãi suất cho vay lên tới 1.600%/năm.

Cả nước hiện có hơn 70 công ty P2P Lending, chủ yếu ở Hà Nội và TP.HCM, trong đó 10 công ty do chủ đầu tư là người Trung Quốc điều hành, thu hút tiền của nhà đầu tư, sau đó kết nối cho các doanh nghiệp nhỏ, cá nhân vay nóng. Ngoài lãi suất cho vay cao, người vay còn phải chịu thêm một số phí 1-5%/năm. Có công ty sau 3 năm hoạt động có 14.000 tổ chức và cá nhân tham gia cho vay hơn 1,5 triệu khách hàng

- Đại tá Phạm Văn Tám, Phó cục trưởng Cục Cảnh sát hình sự (Bộ Công an)

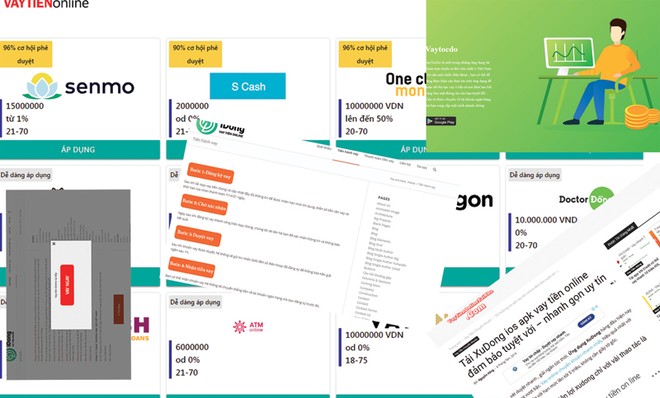

Tuy nhiên, ngoài một số app cho vay gắn với các đường dây tín dụng đen đã bị cơ quan điều tra phát hiện như VN online, Moreloan, Vaytocdo…, trên thị trường vẫn còn hàng chục app cho vay cắt cổ khác đang hoạt động rầm rộ, ra sức mời chào người dân vay vốn, phổ biến nhất là hình thức tiếp cận “con mồi” qua các mạng xã hội.

Theo tìm hiểu của phóng viên Báo Đầu tư, hiện có nhiều app cho vay đang hoạt động, phổ biến là Robocash, Tamo, Scach, MoneyCat, One Click Money, Dr.Dong, Cashwagon, Senmo Web, Atome, Finizi, Avay, Xudong, Sago, Mofa, Salo, Mydong, Vinacash, Sunyloan, Zvay, Tictic, Vvtien, Vaynow, Uvay, Ovay, Vymaill, Akulaku, Sakgoncash…

Theo thông tin của một số công ty công nghệ tài chính (fintech) trong nước, nhiều app cho vay online trên thị trường là của các công ty P2P Lending có nguồn gốc Trung Quốc. Sau khi thị trường P2P Lending Trung Quốc đổ vỡ, rất nhiều công ty nhỏ của nước này đã dạt sang Việt Nam, thuê người Việt đứng tên, lập ra các công ty kinh doanh dưới mác “tư vấn đầu tư” để hoạt động tín dụng đen trá hình.

“Các công ty này tận dụng bối cảnh tranh tối tranh sáng, hành lang pháp lý chưa có ở Việt Nam để làm ăn chụp giật, gây ra cái nhìn rất xấu về P2P Lending, làm tha hóa thị trường”, giám đốc một công ty P2P Lending trong nước nói.

Việc cho vay với lãi suất cắt cổ, thủ đoạn đòi nợ khủng bố của nhiều công ty cho vay online khiến người tiêu dùng khiếp sợ, song cũng làm sản sinh tâm lý chây ỳ trả nợ của một bộ phận khách hàng. Hiện trên mạng xã hội xuất hiện nhiều group được người vay lập ra để mách nhau bí quyết xù nợ sau khi vay online. Thậm chí, nhiều người còn hướng dẫn nhau cách làm giả giấy tờ, lập trang facebook cá nhân giả… để dễ xù nợ. Điều này gây rủi ro cho thị trường tài chính tiêu dùng trong tương lai.

Thiếu chuẩn, thị trường phát triển thiếu lành mạnh

Theo Thạc sĩ Nguyễn Thị Kim Sang (Cục Hồ sơ nghiệp vụ, Bộ Công an), mô hình P2P Lending mới xuất hiện, nhưng có một số công ty biến tướng, lừa đảo, trà trộn với tín dụng đen, đa cấp tài chính. Việc xử lý các công ty này rất khó khăn, do các đối tượng thường ngụy trang hành vi cho vay nặng lãi bằng các hợp đồng biến tướng nhằm tránh sự điều tra của lực lượng công an.

Tâm lý chụp giật của cả bên vay lẫn bên cho vay đang khiến thị trường cho vay ngang hàng ở nước ta méo mó ngay từ lúc vừa hình thành. Trong khi đó, theo TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng, P2P Lending là một xu hướng và sẽ phát triển mạnh trong tương lai.

Hiện nay, các công ty P2P Lending hoạt động theo Bộ luật Dân sự, không cần tuân thủ Luật Các tổ chức tín dụng (vì chỉ đứng giữa kết nối cho vay). Tuy nhiên, việc thả nổi đang gây ra nhiều hệ lụy xã hội.

Các chuyên gia cho rằng, cần sớm đưa P2P Lending vào cơ chế thử nghiệm hoặc danh mục ngành nghề lĩnh vực kinh doanh có điều kiện. Các quy định không nên quá chặt (vì sẽ bóp chết thị trường, không thúc đẩy được sáng tạo), song cũng phải chặt chẽ hơn và đưa được các đối tượng vào khung khổ.

Theo đó, chỉ các sàn P2P Lending đáp ứng đủ điều kiện, tiêu chuẩn mới được hoạt động. Khi đi vào hoạt động, các sàn này cũng phải đảm bảo minh bạch thông tin về phí, lãi suất, người vay, người cho vay… để bảo vệ được các bên tham gia.

Được biết, Ngân hàng Nhà nước đang phối hợp cùng các bộ, ngành có liên quan trình Chính phủ xây dựng cơ chế quản lý P2P Lending. Ngân hàng Nhà nước xác định, đây là lĩnh vực kinh doanh có điều kiện, theo đó, chỉ những doanh nghiệp đáp ứng được điều kiện mà Ngân hàng Nhà nước đưa ra mới được phép kinh doanh.