Tiến thêm một bước lên thị trường mới nổi

Ngày 18/09/2024, Bộ Tài chính đã ban hành Thông tư 68/2024/TT-BTC (có hiệu lực từ 02/11/2024) tạo hành lang pháp lý cho sản phẩm “giao dịch thiếu tiền” đối với nhà đầu tư tổ chức nước ngoài.

Tuy nhiên, ACBS cho rằng, còn quá sớm để Việt Nam được nâng hạng trong kỳ công bố kết quả của FTSE Russell vào ngày 08/10/2024 tới đây. Các CTCK cần thời gian xây dựng quy trình và triển khai sản phẩm này, trước khi FTSE khảo sát lấy ý kiến của các bên tham gia thị trường để quyết định có nâng hạng TTCK Việt Nam hay không.

ACBS kỳ vọng FTSE sẽ thêm Việt Nam vào danh sách thị trường mới nổi thứ cấp sớm nhất vào kỳ đánh giá tháng 3/2025.

Đối với nhóm được hưởng lợi, đầu tiên và trực tiếp nhất, các CTCK được hưởng lợi từ phí giao dịch đến từ dòng vốn của các quỹ ETF và quỹ chủ động khi Việt Nam được FTSE nâng hạng lên thị trường mới nổi sơ cấp. Cụ thể, 3 CTCK có thị phần giao dịch khách hàng tổ chức lớn nhất bao gồm SSI, HCM và VCI sẽ được hưởng lợi từ phí giao dịch tăng thêm.

ACBS ước tính dòng tiền mới từ các quỹ ETF khi Việt Nam được nâng hạng sẽ đem lại tổng cộng 27 tỷ đồng phí môi giới mỗi năm, tương đương lần lượt 0,2%, 0,8% và 1,2% lợi nhuận trước thuế năm 2023 của SSI, HCM và VCI. Nhìn chung, giá trị phí giao dịch thu được từ các quỹ ETF không lớn so với quy mô lợi nhuận hiện tại của các công ty này. Nhóm phân tích kỳ vọng các quỹ chủ động có NAV lớn hơn và tần suất giao dịch thường xuyên hơn sẽ có đóng góp đáng kể hơn đến lợi nhuận của các CTCK.

Về mặt rủi ro trong việc triển khai giao dịch thiếu tiền, các CTCK hiện tại đã đủ năng lực về vốn để áp dụng, việc triển khai sản phẩm giao dịch thiếu tiền thực tế cũng sẽ đặt áp lực lên các CTCK trong việc xây dựng hệ thống quản trị rủi ro chuyên nghiệp hơn và cần tăng cường nguồn vốn chủ sở hữu lớn hơn để đáp ứng nhu cầu giao dịch thiếu tiền của khách hàng tổ chức nước ngoài trong tương lai.

Thứ hai, ACBS ước tính sau khoảng 01 năm kể từ lúc Việt Nam được vào danh sách nâng hạng của FTSE, việc nâng hạng sẽ chính thức có hiệu lực và các quỹ chỉ số ETF sẽ bắt đầu mua vào cổ phiếu Việt Nam. Dự kiến tỷ trọng cổ phiếu Việt Nam sẽ chiếm khoảng 0,7 - 0,9% danh mục và Việt Nam sẽ thu hút được dòng vốn 500 - 600 triệu USD từ các quỹ ETF mô phỏng chỉ số, chưa kể dòng vốn từ các quỹ chủ động – có NAV lớn hơn và tần suất giao dịch thường xuyên hơn.

Có 08 cổ phiếu Việt Nam gần như chắc chắn sẽ được thêm vào danh mục thị trường mới nổi thứ cấp của FTSE bao gồm: VCB, GAS, VHM, VIC, HPG, VNM, MSN, SSI với tỷ trọng dự kiến lớn nhất. Ngoài ra, nhiều cổ phiếu tiềm năng khác cũng có khả năng được lọt vào danh mục nếu thoả mãn các điều kiện về vốn hoá, tỷ lệ sở hữu nước ngoài còn lại và thanh khoản giao dịch tại thời điểm cơ cấu danh mục.

Trong dài hạn hơn, nếu Việt Nam được nâng hạng lên thị trường mới nổi tiên tiến của FTSE và thị trường mới nổi của MSCI thì có thể thu hút thêm dòng vốn lớn hơn nữa. Theo ước tính của Ngân hàng Thế giới, nếu được nâng hạng, TTCK Việt Nam có thể thu hút khoảng 25 tỷ USD vốn đầu tư gián tiếp đến năm 2030.

Và cuối cùng, việc thu hút dòng vốn quốc tế sẽ hỗ trợ cho điều kiện vĩ mô của Việt Nam cũng như làm giảm áp lực tỷ giá, tạo thuận lợi hơn cho Ngân hàng Nhà nước Việt Nam trong việc điều hành chính sách tiền tệ.

Mục tiêu xa hướng đến thị trường phát triển

Nhóm phân tích cho rằng, mục tiêu của Việt Nam sẽ không chỉ dừng lại ở việc lọt vào nhóm thị trường mới nổi thứ cấp của FTSE, mà còn hướng đến những mục tiêu xa hơn là thị trường mới nổi tiên tiến của FTSE và thị trường mới nổi của MSCI, cuối cùng là thị trường phát triển.

Ngoài việc tạo hành lang pháp lý cho giao dịch thiếu tiền của nhà đầu tư tổ chức nước ngoài, Thông tư 68/2024/TT-BTC còn quy định công bố thông tin bằng tiếng Anh theo lộ trình 2025 - 2028.

Cụ thể, công ty đại chúng quy mô lớn (Vốn chủ sở hữu trên 120 tỷ đồng) công bố thông tin định kỳ bằng tiếng Anh kể từ đầu năm 2025 và thông tin bất thường kể từ đầu năm 2026. Sau đó, Công ty đại chúng khác công bố thông tin định kỳ bằng tiếng Anh kể từ đầu năm2027 và thông tin bất thường kể từ đầu năm 2028.

Điều này sẽ giúp gỡ bỏ một trong những rào cản đối với các nhà đầu tư nước ngoài khi đánh giá và tham gia đầu tư vào TTCK Việt Nam, đó là khả năng tiếp cận thông tin và cải thiện tiêu chí Đối xử công bằng đối với nhà đầu tư nhỏ lẻ. Tuy nhiên, quy định công bố Báo cáo tài chính theo chuẩn IFRS hiện vẫn chưa có lộ trình rõ ràng và trên thực tế, thực hiện Báo cáo tài chính theo chuẩn IFRS sẽ khiến nhiều công ty niêm yết quy mô nhỏ đối mặt nhiều vấn đề khó khăn về nguồn lực cũng như động lực thực thi.

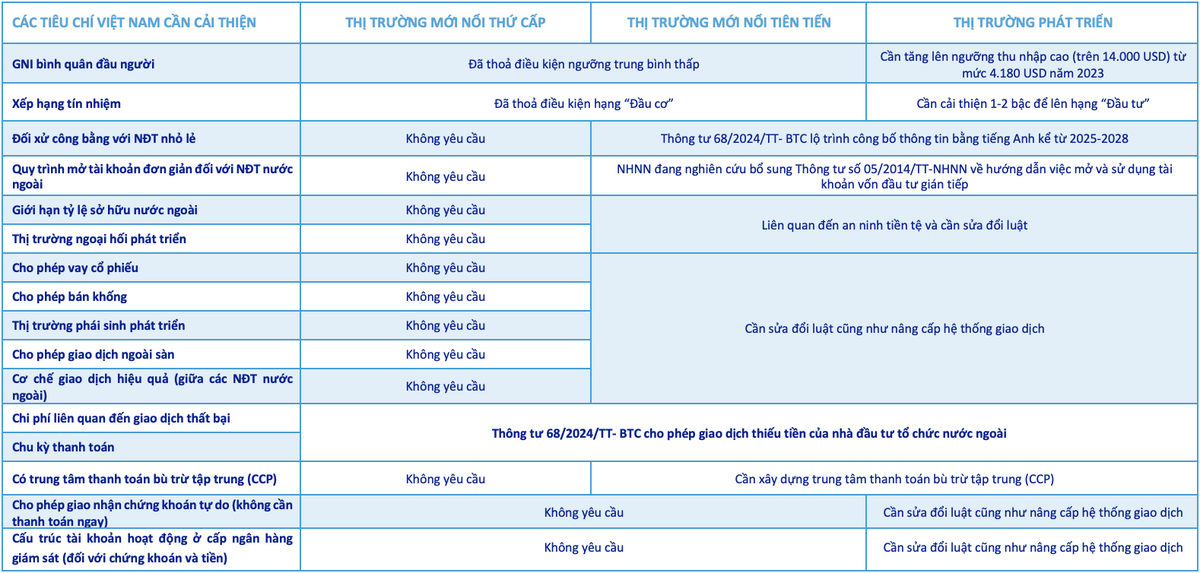

Ngoài ra, còn nhiều các tiêu chí khác cần phải giải quyết để có thể được nâng hạng lên thị trường mới nổi tiên tiến của FTSE và thị trường mới nổi của MSCI.

|

Các tiêu chí khác mà Việt Nam cần phải giải quyết. |

ACBS nhận thấy, việc giải quyết các tiêu chí này sẽ phức tạp hơn vì liên quan đến vấn đề an ninh tiền tệ quốc gia. Ngoài các tiêu chí thuộc sự quản lý của UBCKNN và Bộ Tài chính, còn cần hỗ trợ từ các cơ quan khác như Ngân hàng Nhà nước, cũng như định hướng và chỉ đạo từ Chính phủ, vì vậy sẽ cần nhiều thời gian hơn để xử lý.

“Thời điểm sớm nhất theo chúng tôi để Việt Nam có thể đáp ứng các tiêu chí để nâng hạng lên thị trường mới nổi tiên tiến của FTSE cũng như thị trường mới nổi của MSCI sẽ từ 2 - 3 năm nữa”, ACBS nhận định.