Năm 2023 bắt đầu với sự đồng thuận rộng rãi rằng lãi suất tăng vọt vào năm 2022 sẽ gây ra suy thoái ở phần lớn thế giới. Tuy nhiên, không chỉ có những giả định về kinh tế bị đảo ngược.

Dưới đây là những bất ngờ lớn khác của thị trường năm 2023.

Lãi suất đã cao hơn và lợi suất trái phiếu thậm chí còn tăng hơn nữa...

Năm 2023 bắt đầu với độ tin cậy của Cục Dự trữ Liên bang Mỹ (Fed) bị nghi ngờ. Các quan chức Fed đã dành phần lớn các cuộc họp trong năm nay để thắt chặt chính sách tiền tệ và Chủ tịch Fed Jerome Powell thường tận dụng mọi cơ hội để tạo ra những quan điểm diều hâu. Tuy nhiên, thị trường lại kỳ vọng rằng ngân hàng trung ương sẽ nới lỏng và bắt đầu sớm cắt giảm lãi suất trong vài tháng tới.

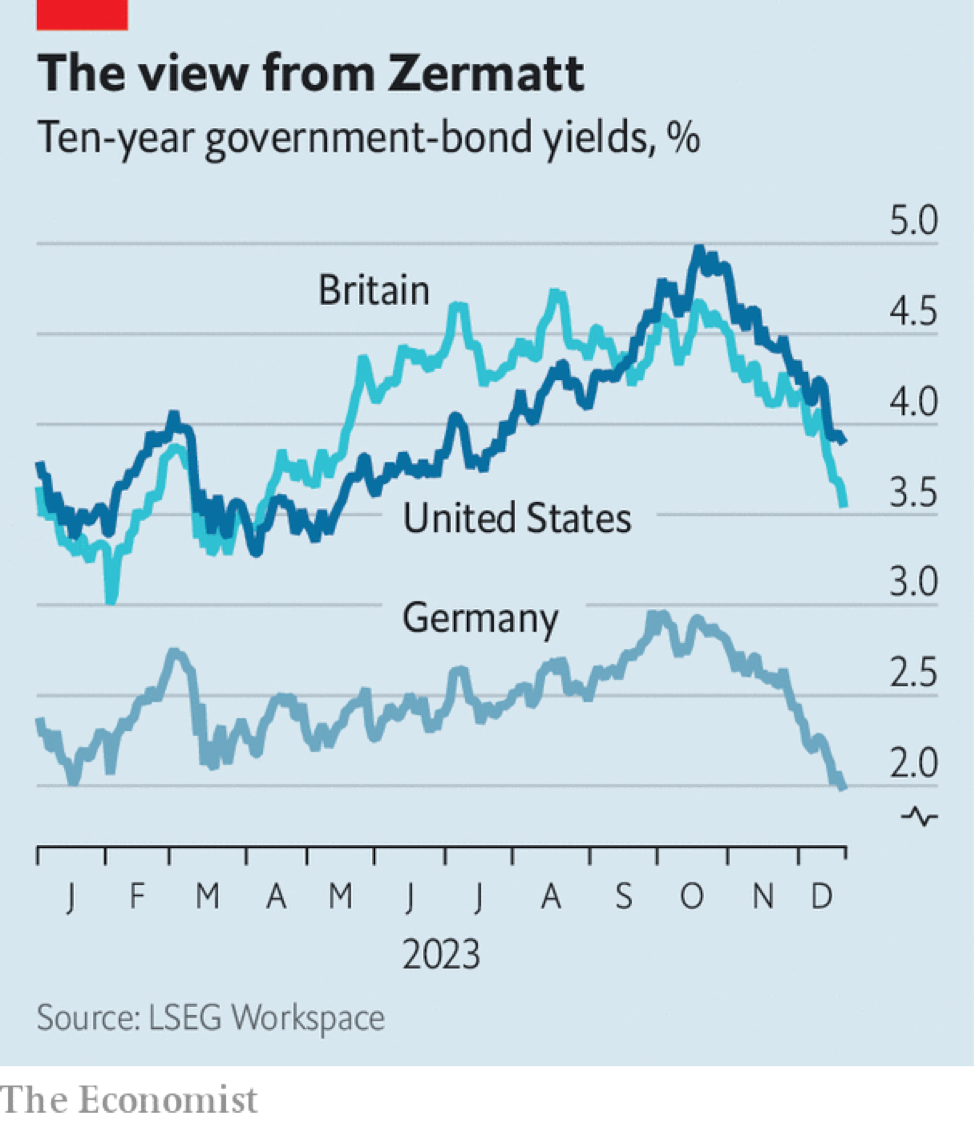

Bằng cách tiếp tục tăng lãi suất ngay cả trong bối cảnh hỗn loạn, đặc biệt là sau khủng hoảng ngân hàng khu vực của Mỹ, bắt đầu bởi Silicon Valley Bank (SVB) vào tháng 3. Fed cuối cùng đã thuyết phục được các nhà đầu tư rằng việc thắt chặt chính sách tiền tệ là nghiêm túc. Thị trường chấp nhận dự đoán của các quan chức về mức lãi suất chuẩn sẽ kết thúc ở mức cao trong năm, trong khi lợi suất trái phiếu chính phủ dài hạn tăng cao hơn bao giờ hết. Trái phiếu Kho bạc Mỹ kỳ hạn 10 năm đã chạm mức thấp 3,2% trong tháng 4 và đã tăng lên 5% vào tháng 10, mức cao nhất kể từ năm 2007. Lãi suất duy trì ở mức “cao hơn trong thời gian dài hơn” đã trở thành câu thần chú của thị trường.

…Cho đến khi cả hai đảo ngược tiến trình khó hơn bất cứ ai mong đợi

Nhưng sau khi đạt mức trên 5% vào tháng 10/2023, lợi suất trái phiếu Kho bạc Mỹ sau đó đã bắt đầu giảm rõ rệt. Lợi suất trái phiếu chính phủ Mỹ, Anh và Đức kỳ hạn 10 năm hiện thấp hơn mức đỉnh khoảng 1 điểm phần trăm. Tâm lý lạc quan tiếp tục diễn ra khi hết dữ liệu này đến dữ liệu khác thúc đẩy kỳ vọng rằng lạm phát đang giảm dần và rốt cuộc các ngân hàng trung ương có thể không cần phải duy trì quan điểm diều hâu như vậy.

Vào ngày 13/12, ông Powell cho biết rằng, các quan chức đã thảo luận về việc cắt giảm lãi suất, điều mà ông dự tính sẽ diễn ra “ngay trước khi” lạm phát đạt mục tiêu 2%.

|

Lợi suất trái phiếu chính phủ Anh, Mỹ, Đức kỳ hạn 10 năm |

Các thị trường khác phớt lờ ảnh hưởng của lãi suất cao

Có rất ít điều quan trọng đối với hệ thống tài chính hơn là lợi suất phi rủi ro có sẵn trên trái phiếu chính phủ và tác động của chúng đối với chi phí đi vay của mọi người khác. Vì vậy, sự biến động lớn về lợi suất này trong suốt cả năm có thể được cho là sẽ khiến tất cả các loại tài sản chao đảo. Nhưng thay vào đó, hầu hết các tài sản đều cho thấy khả năng phục hồi đáng chú ý.

Các nhà đầu tư lo lắng rằng lãi suất tăng có thể khiến những người đi vay nợ không thể đáp ứng các nghĩa vụ thanh toán. Tuy nhiên, sau hai năm tăng lãi suất, tỷ lệ vỡ nợ hàng năm đối với các trái phiếu Mỹ “lợi suất cao” rủi ro nhất chỉ là 3,8% - thấp hơn mức trung bình dài hạn là 4,5% và chưa đạt tới mức đỉnh trong những năm khủng hoảng như 2009 hoặc 2020. Do đó, các nhà đầu tư vào khoản trái phiếu này đã có một năm tuyệt vời, với chỉ số lợi suất cao của Bank of America mang lại lợi nhuận 13%.

Câu chuyện ở các thị trường được cho là nhạy cảm với lãi suất cũng tương tự. Giá nhà toàn cầu bắt đầu tăng trở lại chỉ sau một thời gian ngắn ngủi sụt giảm. Vàng tăng 12%. Ngay cả Bitcoin - đứa con cưng của kỷ nguyên tiền rẻ - cũng tăng vọt.

Thị trường chứng khoán Mỹ tăng mạnh nhờ trí tuệ nhân tạo (AI)

Sự phục hồi của thị trường chứng khoán Mỹ kém ngoạn mục hơn so với Bitcoin, nhưng ở một khía cạnh nào đó thì đáng ngạc nhiên hơn. Sau khi giảm 19% trong suốt năm 2022, chỉ số cổ phiếu S&P 500 đã bù đắp gần như toàn bộ mức giảm và quay trở lại gần mức đỉnh cao nhất mọi thời đại.

Hai khía cạnh của sự phục hồi này đã khiến nhiều nhà đầu tư sửng sốt. Đầu tiên, bất chấp đà giảm trước đó, chứng khoán Mỹ bắt đầu năm mới có vẻ đắt đỏ và sau đó trở nên đắt hơn nhiều. Nếu đo lường bởi phần bù rủi ro cổ phần (chênh lệch giữa tỷ suất lợi nhuận kỳ vọng và lợi suất phi rủi ro), chứng khoán Mỹ đang đắt hơn so với bất kỳ thời điểm nào kể từ khi bong bóng dotcom bùng nổ.

Khía cạnh thứ hai là sự phấn khích này - về cơ bản là giả định rằng cổ phiếu tăng trưởng ít rủi ro hơn và tăng trưởng thu nhập được đảm bảo hơn - diễn ra trong bối cảnh cơn sốt AI. Những tập đoàn công nghệ khổng lồ của Mỹ đã mang lại phần lợi nhuận lớn nhất, và các nhà đầu tư đánh giá họ là nơi tốt nhất để hưởng lợi từ công nghệ mới. Lợi nhuận thu được từ các phát minh mới và chưa được thương mại hóa vốn không chắc chắn, tuy nhiên, các nhà đầu tư cổ phiếu đang dồn hết sức vào chúng.

Hoạt động IPO vẫn đang ở thế khó

Nhưng, không phải ai cũng cảm thấy lạc quan. Thị trường chào bán cổ phiếu lần đầu ra công chúng (IPO) vẫn gặp nhiều thách thức. Công ty dữ liệu Dealogic ước tính rằng các công ty IPO đã huy động được khoảng 120 tỷ USD trên toàn cầu vào năm 2023, thấp hơn con số 170 tỷ USD huy động được vào năm 2022 và một phần nhỏ so với số tiền huy động được vào năm 2021 là hơn 600 tỷ USD.

Biến động đã giảm, những cơn gió ngược kinh tế đã giảm bớt và các nhà đầu tư chứng khoán đang thận trọng hơn. Việc các công ty tư nhân thận trọng trong việc niêm yết mới có thể mang ý nghĩa là họ thấy lý do để lo lắng mà phần còn lại của thị trường đang không phản ánh. Hoặc có lẽ họ chỉ đang chuẩn bị sẵn sàng tham gia bữa tiệc vào năm 2024.