Ông Kim Thiên Quang

Ông Kim Thiên Quang

Thị trường bắt đầu xuất hiện nhiều hơn các cơ hội đầu tư trung hạn, đó là những cổ phiếu được kỳ vọng sẽ đón nhận kết quả kinh doanh quý IV/2015 khả quan và nằm trong các nhóm ngành có triển vọng tăng trưởng tốt. Báo cáo chiến lược năm 2016 của MBKE nhận định, thị trường Việt Nam được định giá thấp hơn thị trường các nước trong khu vực với P/E dự phóng 2016 ở mức 12 lần, thấp nhất trong khu vực. Thực tế thì định giá TTCK Việt Nam luôn thấp hơn trong khu vực do có những lý do riêng của nó như thanh khoản kém, giới hạn room…? Liệu lần này, so sánh định giá với các thị trường khác có gì khác biệt?

Khi nói về triển vọng tăng trưởng của TTCK Việt Nam năm nay, chúng tôi đề ra mức tăng từ 7-12%, với PE dự phóng 2016 khoảng 12 lần vẫn duy trì mức chiết khấu khá lớn khoảng 25% so với PE trung bình khu vực khoảng 15 lần, là đã tính đến các hạn chế của TTCK Việt Nam và cho thấy rõ sự thận trọng của chúng tôi khi nhìn về năm 2016.

Chúng tôi cho rằng, mức chiết khấu về giá sẽ giảm dần vì câu chuyện nới room cho khối ngoại, nút thắt quan trong nhất của thị trường Việt Nam, rất có khả năng sẽ được giải quyết ngay trong năm nay. Thêm vào đó, những cải thiện về mặt quy trình giao dịch như giảm thời gian thanh toán T+, cho phép giao dịch trong ngày, giao dịch mua bán cùng tài khoản… cũng sẽ là những cú hích giúp TTCK Việt Nam dần giảm “chiết khấu” so với thị trường khu vực.

Ông Kim Thiên Quang

Chúng tôi cũng rất kỳ vọng, Chính phủ quyết tâm giảm thâm hụt ngân sách, để Việt Nam có thể được các tổ chức đánh giá tín dụng nâng hạng trong một hai năm tới, cũng như Uỷ ban Chứng khoán Nhà nước (UBCK) và các ban bộ ngành liên quan quyết liệt triển khai vấn đề nới room cho NĐT nước ngoài, đưa các DN nhà nước đã cổ phần hóa lên sàn chứng khoán và tiếp tục thoái vốn tại các DN đã cổ phần hóa cho phép NĐT tư nhân tham gia sâu rộng hơn vào hoạt động của DN.

MBK dự báo “mức tăng trưởng EPS dự kiến cho các DN niêm yết trong 2016 khoảng 12%”, mức này được tính toán trên cơ sở nào?

Mức dự báo tăng trưởng 12% của Phòng Phân tích MBKE đưa ra dựa trên 60 cổ phiếu có giá trị vốn hóa lớn nhất trên thị trường và là các cổ phiếu đầu ngành trong mỗi lĩnh vực mà DN tham gia; phương pháp tính dựa trên tổng cộng lợi nhuận sau thuế dự báo của 60 DN này trong năm 2016 so với tổng lợi nhuận sau thuế ước tính trong năm 2015; loại trừ các cổ phiếu ngành dầu khí như GAS, PVD và PVS do một số DN niêm yết vốn hóa quy mô quá lớn, nên ảnh hưởng của sụt giảm giá dầu có tác động quá lớn lên tổng lợi nhuận của các DN, mà không phản ánh được thực tế các nhóm ngành khác hoạt động vẫn rất hiệu quả, thậm chí còn được hưởng lợi từ giá dầu.

Cuối năm 2015, chúng tôi đã đưa dự báo khá lạc quan về lợi nhuận của nhóm ngành ngân hàng trong năm 2016, nhóm ngành này chiếm hơn 30% trong tỷ trọng của VN-Index và còn cao hơn trong 60 cổ phiếu có vốn hóa lớn nhất. Tuy nhiên, chúng tôi cũng quan ngại rằng đã xuất hiện khả năng các ngân hàng có thể tiếp tục phải cơ cấu trong năm 2016 (thay vì giả định đã hoàn thành việc cơ cấu nợ xấu qua đó trích lập dự phòng ngân hàng sẽ giảm đáng kể trong năm nay) và tăng trưởng tín dụng có thể không cao như mức 18 - 20% dự kiến trước đây và NIM thậm chí có thể giảm nhẹ.

Chúng tôi cũng nhận thấy nguy cơ tăng trưởng chậm lại, hàng hóa dư thừa từ Trung Quốc và thậm chí một số nước trong khu vực (có tốc độ tăng trưởng thấp hơn Việt Nam) vào Việt Nam đã tăng lên trong tháng 1. Sự phục hồi của kinh tế châu Âu hay thậm chí ở Mỹ trong năm nay cũng không khả quan như cuối năm 2015. Vì vậy, chúng tôi khá thận trọng với TTCK và thực tế không khuyến nghị đầu tư theo ngành, mà phải lựa chọn cổ phiếu phù hợp, có cơ bản tốt và kinh doanh ít bị ảnh hưởng bởi các yếu tố tín dụng, giá cả hàng hóa cơ bản.

Ông có thể đưa ra những khuyến nghị cụ thể hơn?

Chúng tôi yêu thích các cổ phiếu như VNM, FPT, DHG, PNJ hay các DN điện do nhu cầu điện vẫn tiếp tục tăng và một số bất lợi về tỷ giá đã được giảm đáng kể như NT2, PPC. Ngoài những DN này, chúng tôi cũng tiếp tục yêu thích các DN được hưởng lợi cụ thể, trực tiếp từ các hiệp định thương mại tự do, FDI tiếp tục tăng dẫn đến hoạt động sản xuất, xuất nhập khẩu, logistic được tăng theo như KBC, GMD, VSC.

Bên cạnh đó, mặc dù Chính phủ sẽ phải thận trọng hơn trong việc kiểm soát chi tiêu, chúng tôi vẫn cho rằng đầu tư cơ bản sẽ phải tăng mạnh trở lại và các DN xây dựng, vật liệu xây dựng như CTD, HBC, HPG, HT1 sẽ đẩy mạnh được tiêu thụ hàng hóa và duy trì đà tăng trưởng cao.

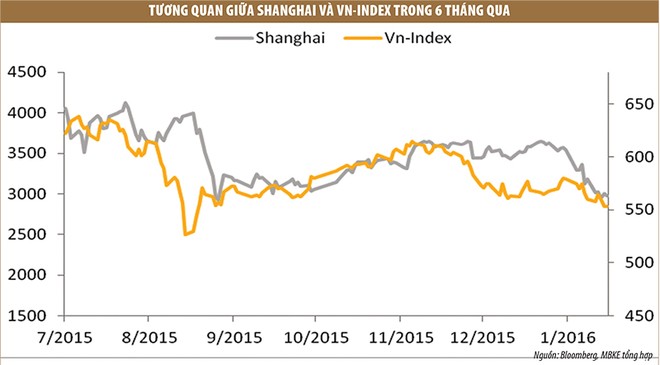

MBKE nhận định, có mối tương quan giữa TTCK Việt Nam và Trung Quốc. Xin ông phân tích rõ hơn, vì cũng có ý kiến cho rằng, TTCK Việt Nam và Trung Quốc ít có mối liên thông với nhau?

Nghiên cứu của Phòng Phân tích dựa trên diễn biến tăng/giảm của chỉ số VN-Index (đại diện cho TTCK Việt Nam) và chỉ số SSE Composite Index (đại diện cho TTCK Trung Quốc). Kể từ giai đoạn tháng 7/2015, mối tương quan giữa VN-Index và SSE Composite Index là rất chặt chẽ, đặc biệt trong những giai đoạn suy giảm của hai chỉ số này.

Gần đây hơn, tính từ đầu năm 2016 tới nay, khi mà SSE Composite Index của Trung Quốc suy giảm hơn 20% thì VN-Index của Việt Nam cũng đã đón nhận mức giảm gần 10% trong khoảng thời gian này.

Ngoài ra, một vấn đề đã được đề cập rất nhiều là xuất nhập khẩu của Việt Nam phụ thuộc khá nhiều vào Trung Quốc. Chính vì vậy, các chính sách vĩ mô, đặc biệt chính sách tiền tệ của Việt Nam cũng bị tác động lớn bởi chính sách tiền tệ của Trung Quốc.

Trong điều kiện thị trường thế giới nói chung bị tác động bởi Trung Quốc, Việt Nam là một nước láng giềng, với cơ cấu NĐT khá tương đồng (nhiều NĐT cá nhân) và không có sự can thiệp quá sâu (như không cho bán ra, bắt buộc mua vào của cổ đông lớn, quỹ nội địa) thì tâm lý NĐT trong nước rất dễ bị ảnh hưởng, đặc biệt khi có những biến động lớn, như trong tháng 8 và tháng 11 năm ngoái.

Liệu dòng vốn rút khỏi Trung Quốc thời gian qua có chảy sang Việt Nam hay không?

Câu trả lời ngắn gọn của chúng tôi là “Không” vì các quỹ đầu tư vào thị trường Trung Quốc rất khác khi họ đầu tư vào Việt Nam. Việc NĐT nước ngoài bán ra trong tháng 1 do ảnh hưởng của xu thế dòng tiền rút ra khỏi các thị trường cận biên và mới nổi liên tục tăng trong thời gian qua. Riêng 2 quỹ ETFs chiếm khoảng 40% lượng bán ròng của NĐT từ đầu năm đến nay.

Tuy nhiên, trong 3 tuần đầu tháng 1/2016, chúng tôi đã đón tiếp nhiều hơn NĐT nước ngoài tìm hiểu về TTCK Việt Nam, trong đó hơn một nửa là các quỹ đầu tư quy mô lớn.

Ghi nhận của chúng tôi sau các cuộc gặp này là nếu Việt Nam được nâng hạng tín nhiệm, quyết tâm thực hiện nới room, thực hiện cổ phần hóa các DN nhà nước mà NĐT quan tâm (Mobifone, Saigon Tourist, Satra, GENCO 1, 2, 3...), niêm yết các DN nhà nước đã cổ phần hóa và các DN đại chúng đã đăng ký với Ủy ban Chứng khoán Nhà nước (hơn 1.300 DN, trong đó cả 2 sàn mới chỉ niêm yết hơn 650 công ty và hơn 70 trên sàn UPCoM) cũng như đẩy mạnh thoái vốn (như ở VNM, FPT Telecom, FPT...) thì TTCK Việt Nam chắc chắn sẽ có những thành công như Indonesia, Philippines hay Pakistan trong 5 năm qua.

Trong các rủi ro mà MBKE đưa ra gồm nguy cơ sụt giảm tăng trưởng từ nền kinh tế Trung Quốc, kết hợp với động thái tăng lãi suất của Fed và sự đi xuống liên tục của giá dầu, đâu là rủi ro lớn nhất với TTCK và kinh tế vĩ mô Việt Nam?

Chúng tôi cho rằng, ẩn số lớn nhất liên quan đến câu chuyện tăng trưởng chậm lại từ nền kinh tế Trung Quốc, do ảnh hưởng của Trung Quốc đối với TTCK và kinh tế vĩ mô của Việt Nam là không hề nhỏ.

Ngoài ra chúng tôi cũng cho rằng, NĐT nên chuẩn bị tâm lý về một số rủi ro vĩ mô trong ngắn hạn như chúng tôi có nêu trên (một số ngân hàng tiếp tục phải xử lý triệt để nợ xấu, quy trình xét duyệt tín dụng, tăng trưởng tín dụng có thể không tăng nhanh và mạnh đặc biệt trong nửa đầu năm, bất động sản sẽ phải dựa nhiều hơn vào nguồn tiền thực có trong dân thay vì lệ thuộc vào hoạt động cho vay của ngân hàng).

Nói như vậy, chúng tôi cũng muốn nhấn mạnh rằng ổn định vĩ mô với lạm phát thấp, động lực tăng trưởng từ tiêu dùng và FDI sẽ tiếp tục dẫn dắt nền kinh tế, do đó, tốc độ tăng trưởng GDP sẽ không bị ảnh hưởng nhiều.

Chứng khoán có phải là kênh đầu tư đủ sức hấp dẫn dòng tiền so với các kênh khác trong năm nay, theo ông?

Thực tế thì lãi suất đã tăng nhẹ từ cuối năm 2015, nhưng kênh tiết kiệm với lãi suất khoảng 7% cũng chưa đủ hấp dẫn (đối với những NĐT có khẩu vị rủi ro cao hơn, chưa kể lãi suất thực trừ lạm phát thì chỉ khoảng 5-6%) khi so với TTCK với triển vọng tăng trưởng năm nay được chúng tôi dự báo mức từ 7-12% hoặc cao hơn nếu lựa chọn đúng cổ phiếu để đầu tư.

Vàng rất khó để đầu tư thành công trong ngắn hạn nên thường là kênh đầu tư tích lũy dài hạn (của để dành). Đầu tư bất đông sản ở Việt Nam chưa có nhiều loại hình như REIT hay Trust nên NĐT luôn cần vốn lớn. Đối với USD, khi quản lý theo tỷ giá trung tâm thì mức độ điều chỉnh sẽ sát với biến động thị trường hơn. MBKE dự báo tỷ giá USD/VND có thể biến động khoảng 4% cho năm nay.