Việt Nam đang trải qua đợt bùng phát thứ 4 và cũng là đợt bùng phát mạnh nhất của đại dịch Covid kể từ tháng 5/2021. Các ngân hàng chắc chắn cũng bị tác động tiêu cực theo khi thu nhập của người dân và doanh nghiệp bị giảm do các chính sách giãn cách, sự đứt gãy chuỗi cung ứng trong sản xuất, phân phối hàng hóa.

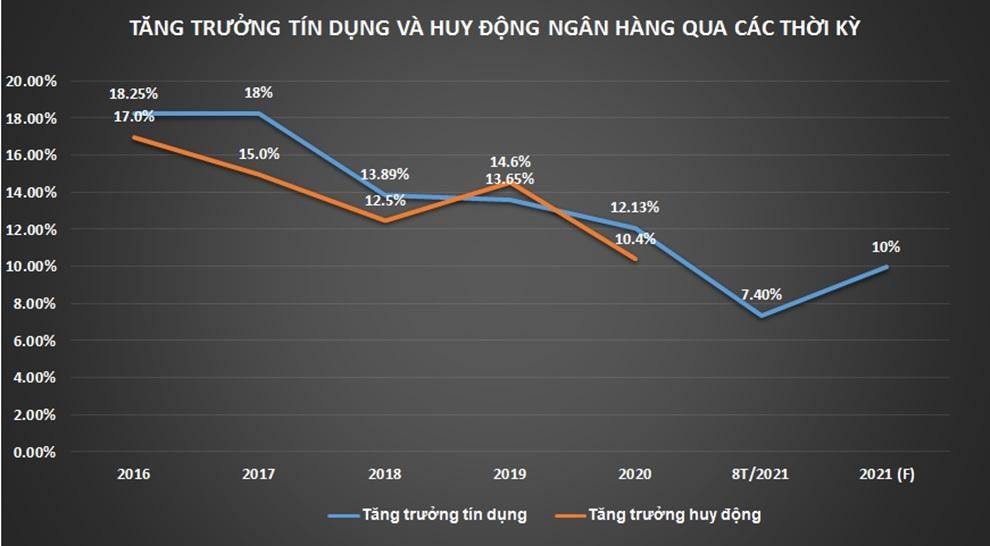

Do vậy, tốc độ tăng trưởng tín dụng cả năm 2021 sẽ thấp hơn so với những dự báo trong giai đoạn đầu năm.

Cụ thể, Ngân hàng Nhà nước (NHNN) đã xây dựng 03 kịch bản tăng trưởng tín dụng trong năm 2021 lần lượt ở các mức 12% - 13% nếu dịch đã được khống chế (Trước đợt bùng phát thứ 4), 10% - 11% là kịch bản cơ sở và 7% - 8% là kịch bản tiêu cực.

Theo số liệu của NHNN, tính đến cuối tháng 8, tín dụng đã tăng trưởng khoảng 7,4%. Theo đánh giá của CTCK Smart Invest (AAS), tín dụng cả năm 2021 sẽ tăng trưởng khoảng 9% - 10% thấp hơn kịch bản cơ sở của NHNN do tình hình dịch bệnh vẫn chưa được kiểm soát hoàn toàn và tâm lý kinh doanh còn nhiều lo ngại.

|

| Nguồn: GSO, AAS tổng hợp. |

Bên cạnh việc tăng trưởng tín dụng thấp hơn dự kiến, lãi suất cho vay ra cũng sẽ giảm từ 1 - 3% cho các khoản vay hiện hữu bị ảnh hưởng bởi dịch bệnh và cho các khoản vay mới theo cam kết của các ngân hàng hỗ trợ cho các doanh nghiệp kinh doanh gặp khó khăn.

Trong khi đó, lãi suất huy động đã giảm xuống ở mức thấp từ đầu năm, khoảng 3%/năm cho kỳ hạn 1 tháng và 6,5%/năm cho kỳ hạn 12 tháng, nên khó có thể giảm thêm.

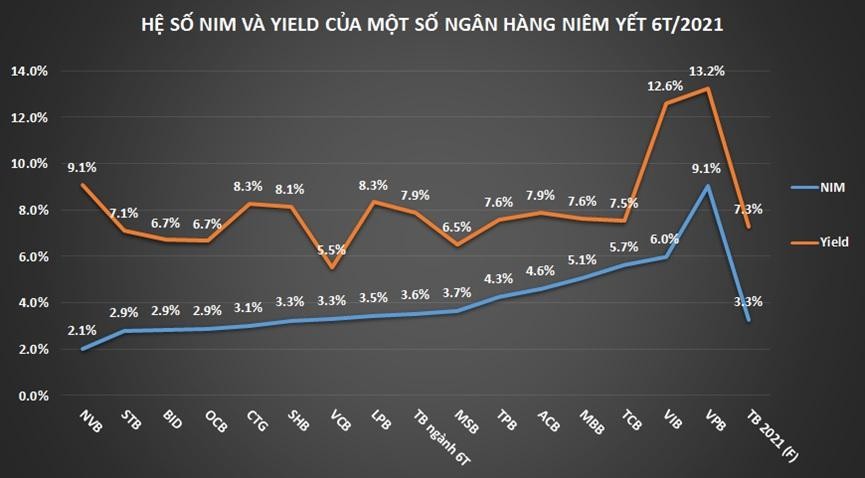

Việc này sẽ dẫn đến tỷ lệ NIM của các ngân hàng trong hai quý cuối năm 2021 và sang năm 2022 sẽ bị thu hẹp lại.

Tính đến quý II/2021, tỷ lệ NIM trung bình của ngành ngân hàng đạt khoảng 3,6%, tỷ lệ này theo dự báo của các chuyên gia AAS có thể co lại 0,3 - 0,4% cho quý cuối năm 2021, ước đạt mức 3,2 - 3,3% toàn ngành.

|

| Nguồn: BCTC ngân hàng, AAS tổng hợp. |

VIB và VPB là hai mã cổ phiếu hiện có tỷ suất NIM và Yield (thu nhập lãi/ tổng tài sản sinh lời) cao nhất vượt trội hơn các đối thủ cùng ngành.

Điều này không quá khó hiểu khi chiến lược kinh doanh của VPB từ lâu đã là tập trung vào các khoản vay tiêu dùng cá nhân có tỷ suất lãi cao qua "con gà đẻ trứng vàng" FE Credit, chiếm đến 50% thị phần mảng vay tiêu dùng tại Việt Nam.

Trong khi đó, VIB tập trung đẩy mạnh mảng cho vay mua ô tô có tài sản đảm bảo, hiện chiếm khoảng 25% thị phần đứng đầu thị trường ở mảng này.

Đây có lẽ là nguyên nhân khiến các nhà đầu tư ưa thích, giúp cổ phiếu của hai ngân hàng này đã có đà tăng mạnh ấn tượng nhất trong nhóm cổ phiếu ngành với VIB tăng 304% và VPB tăng 218% trong khoảng thời gian chưa đến một năm từ tháng 9/2020 đến 06/2021.

|

| Nguồn: BCTC ngân hàng, AAS tổng hợp. |

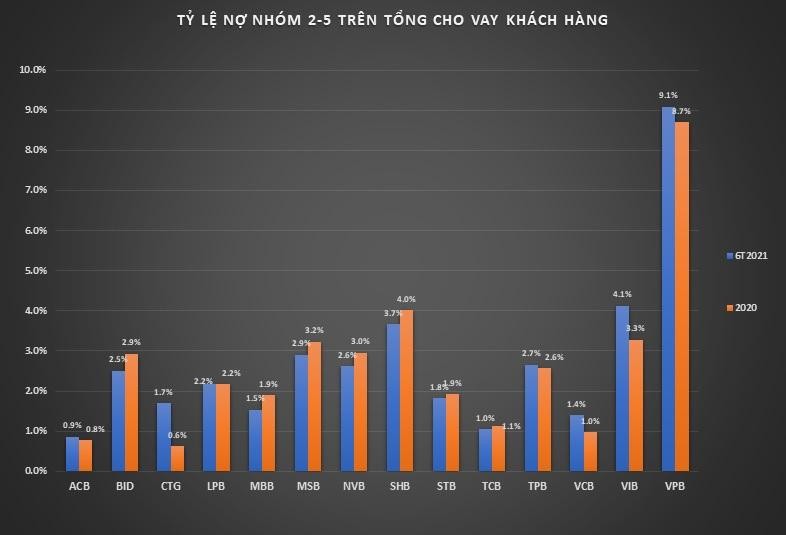

Tỷ trọng nợ nhóm 2-5 trong tổng số dư cho vay khách hàng tại quý II/2021 so sánh với thời điểm cuối năm 2020 đã có sự tăng lên ở một số ngân hàng như VPB, VIB phản ánh sự rủi ro trong việc đẩy mạnh cho vay tín dụng tiêu dùng và mảng vay ô tô.

Do tình hình giãn cách, giảm thu nhập và các khoản vay ô tô có phần nhiều dùng để làm taxi công nghệ, không hoạt động được nên đã dẫn đến gặp khó khăn trong việc trả nợ.

Bên cạnh đó, CTG cũng có tỷ lệ nợ nhóm này cũng tăng lên gần gấp 3 lần từ 0,6% lên 1,7% và theo các chuyên gia của AAS, trong 2 quý cuối năm 2021, CTG sẽ phải tăng thêm số dư trích lập dự phòng cho các khoản nợ vay này.

|

| Nguồn: BCTC ngân hàng, AAS tổng hợp. |

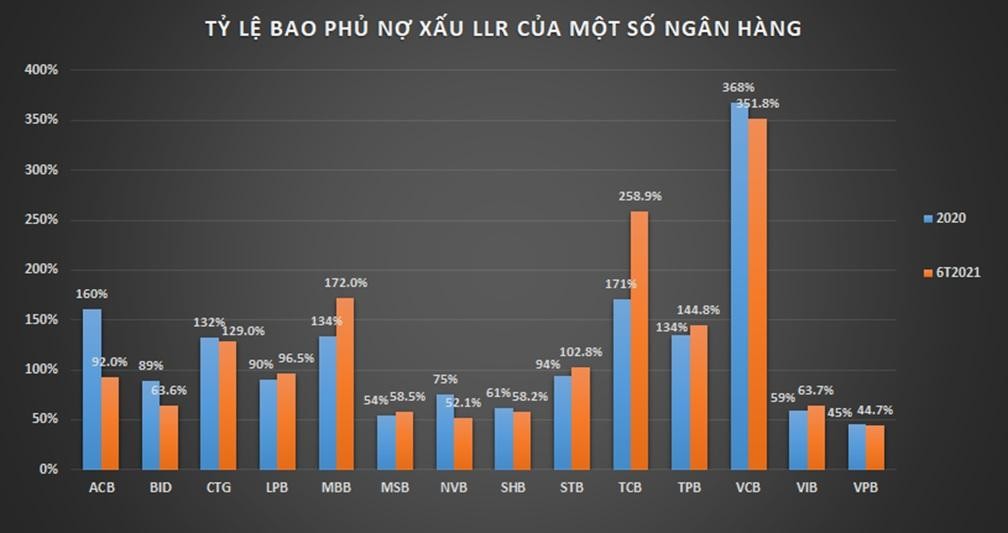

Tỷ lệ bao phủ nợ xấu LLR cho thấy chính sách phòng ngừa rủi ro của ngân hàng đối với các khoản nợ xấu tiềm tàng trong bảng cân đối kế toán. VCB và TCB hiện đang là hai ngân hàng có số dư trích lập dự phòng các nhóm nợ dưới chuẩn cao nhất, lần lượt ở mức 351% và 258% tại thời điểm báo cáo quý II.

Trong khi đó, VIB và VPB tuy là hai ngân hàng có tỷ lệ NIM và YIELD cao nhất ngành, lại là hai ngân hàng có tỷ lệ dự phòng bao phủ nợ rất thấp. Việc trích lập một cách “tiết kiệm” trong giai đoạn dịch Covid diễn ra có thể giúp hai ngân hàng này phản ánh trước lợi nhuận của tương lai.

Thời gian tới, việc tăng cường trích lập theo yêu cầu của Thông tư 14/2021 là điều phải thực hiện đối với các ngân hàng có tỷ lệ dự phòng thấp. Chúng tôi dự báo, lợi nhuận của các ngân hàng này sẽ gặp khó khăn trong việc tăng trưởng trong năm 2022 và 2023 do phải tăng cường trích lập.

|

| Nguồn: BCTC ngân hàng, AAS tổng hợp. |

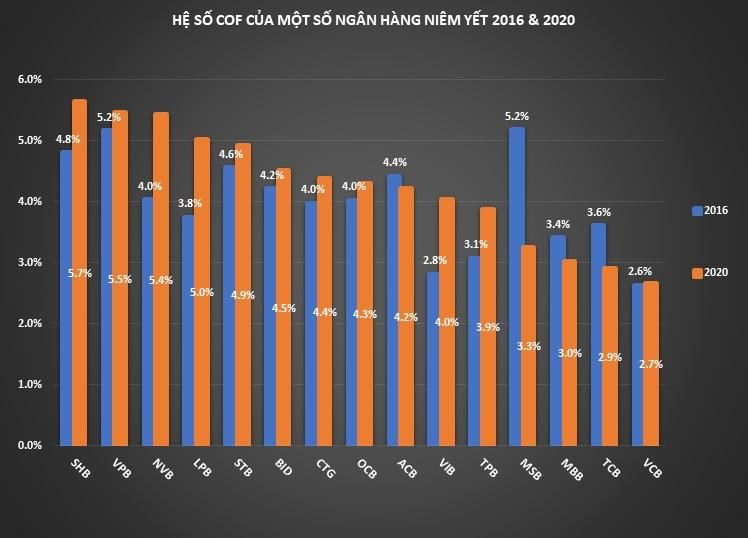

Tỷ lệ chi phí lãi phải trả cho huy động (COF) thấp là một cách giúp ngân hàng đẩy tỷ lệ NIM lên trong thời buổi mà lãi suất tín dụng nới lỏng và NHNN kêu gọi giảm lãi cho các khoản vay hiện tại và vay mới để hỗ trợ các doanh nghiệp.

VCB luôn là ngân hàng có tỷ lệ phần trăm chi phí phải trả cho huy động vốn thấp nhất trong ngành từ năm 2016, bám theo sau đó là TCB và MBB.

Chúng tôi thấy ấn tượng với MSB, khi là ngân hàng có tỷ lệ COF cao nhất trong năm 2016 nhưng đã tiết giảm đến gần 2% để trở thành ngân hàng có mức COF thấp thứ 4 năm 2020 chỉ sau MBB vốn là ngân hàng có yếu tố quân đội, được các doanh nghiệp quốc phòng hỗ trợ duy trì số dư tiền gửi không kỳ hạn cao.

Nhằm giúp hạ COF, các ngân hàng đã có một cuộc đua thu hút tiền gửi không kỳ hạn (CASA) với TCB là ngân hàng tiên phong. Chính sách “Zero fee” được TCB áp dụng từ 2015 đã giúp ngân hàng này tăng mạnh CASA từ 19% năm 2015 lên 46% quý II/2021 bỏ xa các đối thủ trong ngành như VCB (32%), MBB (33%), MSB (26%).

Trong thời đại bán hàng và mua hàng online bùng nổ, việc liên kết với các ví điện tử để kết nối thanh toán với các sàn thương mại điện tử cho người dùng, thanh toán trực tuyến là xu hướng của các ngân hàng trong tương lai nhằm tăng thu hút thêm CASA. Do vậy, sẽ không lấy làm ngạc nhiên nếu có một làn sóng các ngân hàng M&A hoặc tự xây dựng phát triển ví điện tử riêng trong tương lai.

Ngoài ra, các ngân hàng cũng sẽ tiến đến áp dụng công nghệ, chuyển đổi số hoạt động của ngân hàng sang thành ngân hàng online, ngân hàng không người thay là mô hình truyền thống.

Theo nghiên cứu của AAS, các nước châu Âu và Mỹ đã thành công trong việc chuyển đổi số hoạt động kinh doanh, giúp cắt giảm số lượng, chi phí nhân sự trong khi tăng độ bao phủ dịch vụ ngân hàng đến nhiều khách hàng hơn. TCB, VPB, TPB hiện đang là những ngân hàng tích cực áp dụng các công nghệ mới cho ngân hàng.

|

| Nguồn: AAS tổng hợp. |

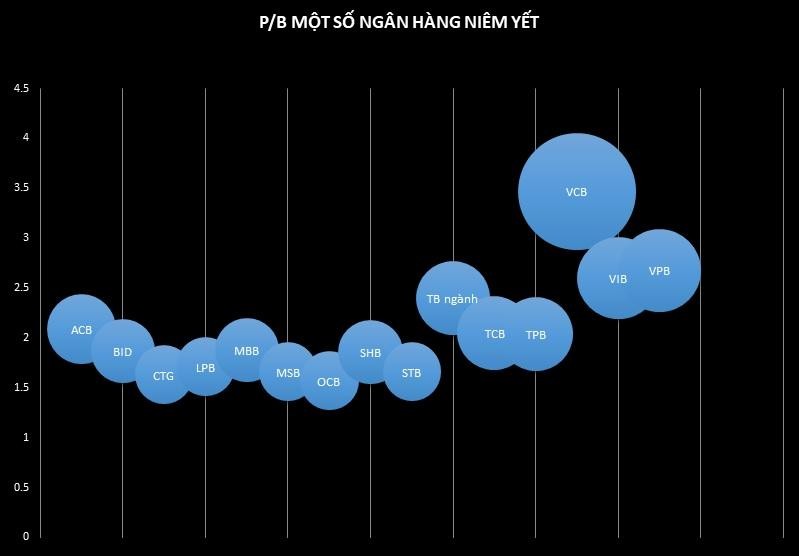

Hiện tại định giá theo chỉ số P/B trung bình của ngành ngân hàng ở mức 2,4 theo ngày giao dịch đóng cửa gần nhất. Theo AAS, đây là mức định giá hấp dẫn, phù hợp để mua tích lũy nhằm mục đích đầu tư dài hạn.

Bởi lẽ ngành ngân hàng sẽ là ngành gắn chặt với sự phát triển của kinh tế Việt Nam, trung bình nếu GDP tăng trưởng 1% thì tín dụng ngân hàng sẽ tăng trưởng ít nhất là 2%.

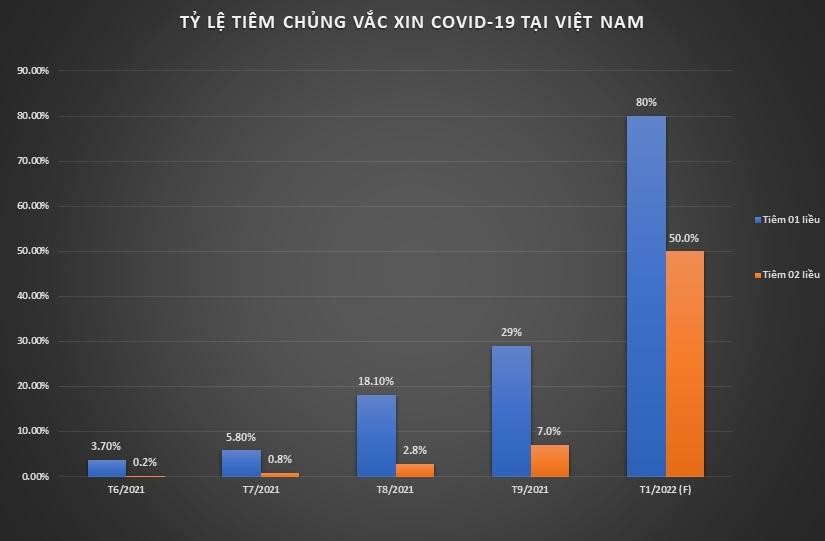

AAS kỳ vọng sang năm 2022, khi dịch bệnh Covid được kiểm soát, tỷ lệ tiêm vắc xin toàn dân đủ 70% và các hoạt động kinh tế trở lại bình thường thì mức độ tăng trưởng GDP có thể trở lại mức 6.5% - 7%.

Đây là mức tăng trưởng khả quan cơ sở cho tiềm năng kinh tế Việt Nam đến 2030, như vậy tăng trưởng tín dụng được kỳ vọng sẽ đạt mức 13% - 15% trong giai đoạn 2022 – 2030.

Theo AAS, việc nhanh chóng tiêm phủ vắc xin cho đủ ít nhất 70% dân số là việc phải được thực hiện xong trước khi hoàn toàn mở cửa trở lại và khả năng sẽ hoàn thành trong quý I/2022. Kinh tế được cởi trói bởi giãn cách và chính sách tiền tệ nới lỏng được dự đoán sẽ tiếp tục nới lỏng đến 2023 sẽ là những động lực cho nhóm cổ phiếu ngân hàng tăng giá trong giai đoạn đi ngang, tích lũy.

|

| Nguồn: Bộ Y tế, AAS. |

"Chúng tôi ưa thích các ngân hàng tư nhân bởi tính năng động, đột phá, sáng tạo trong kinh doanh tiêu biểu là VPB VIB TCB ACB TPB. Đây là những ngân hàng có thể tăng trưởng mạnh về quy mô tài sản, khả năng sinh lời, kiểm soát chi phí tốt và có thể vươn lên đe dọa vị thế của nhóm ngân hàng Big 4 nhà nước", các chuyên gia AAS nêu quan điểm.

Tuy vậy, nhóm ngân hàng quốc doanh BID, VCB cũng có tiềm năng phát triển mạnh hơn khi tỷ lệ sở hữu nhà nước ở đây vẫn cao. Theo quyết định số 22/2021/QĐ-TTg, tỷ lệ nắm giữ cổ phiếu tối thiểu của nhà nước tại các ngân hàng quốc doanh sẽ là 65%, hiện tại tỷ lệ này ở BID là 80,99% và VCB là 74,8%.

Hai ngân hàng này khả năng cao sẽ gọi thêm vốn từ các nhà đầu tư nước ngoài được nhằm có nguồn lực phát triển mở rộng trong những năm tới trong khi vẫn duy trì được tỷ lệ sở hữu theo yêu cầu của nhà nước.