Lượng mua gấp 10 lần lượng chào bán

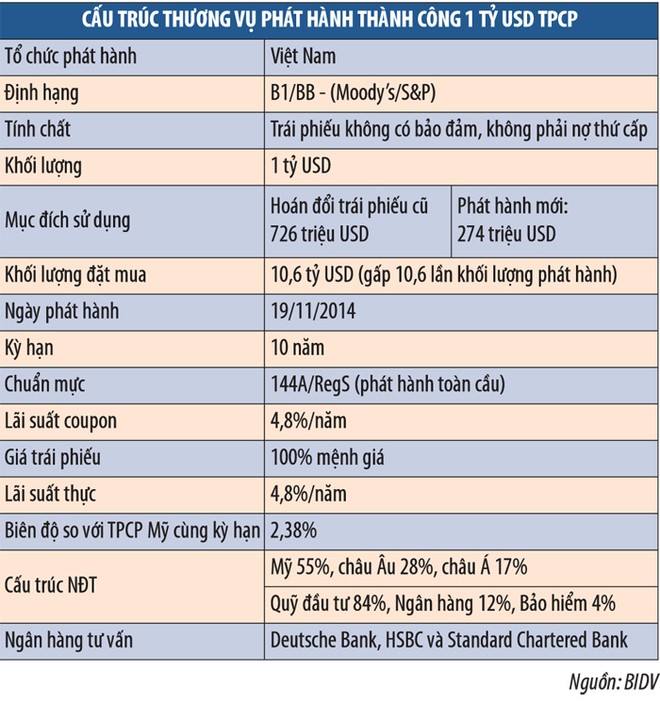

Với thương vụ phát hành trên, giới chuyên gia nhìn nhận là thành công trên nhiều khía cạnh: thu hút được sự quan tâm rất lớn từ phía các NĐT nước ngoài, với khối lượng đặt mua lên tới 10,6 tỷ USD (gấp 10,6 lần khối lượng phát hành); lãi suất phát hành thấp hơn rất nhiều so với lãi suất TPCP Việt Nam phát hành năm 2010 xét cả về mặt tuyệt đối (4,8% so với 6,95%) lẫn tương đối khi so với TPCP Mỹ (chênh lệch 2,38% so với 3,32%).

“Mức lãi suất trên của TPCP Việt Nam thấp hơn hẳn so với lãi suất trái phiếu Sri Lanka có cùng bậc định hạng tín nhiệm (lãi suất trái phiếu Sri Lanka kỳ hạn còn lại 8 năm hiện là 5,2%), chỉ cao hơn khoảng 0,4% so với lãi suất trái phiếu Indonesia, quốc gia có định hạng ở mức Baa3, cao hơn Việt Nam tới 4 bậc…”, ông Đỗ Ngọc Quỳnh, Tổng thư ký Hiệp hội thị trường trái phiếu Việt Nam (VBMA) nhìn nhận, đồng thời chỉ ra 3 lý do Việt Nam thành công trong thương vụ phát hành 1 tỷ USD TPCP.

Thứ nhất, với mặt bằng lãi suất thấp và thanh khoản dồi dào, nên thị trường phát hành trái phiếu quốc tế tiếp tục diễn biến thuận lợi trong năm 2014. Đặc biệt là tại khu vực châu Á, với triển vọng kinh tế tích cực đang là điểm đến của các NĐT quốc tế. Điều này phần nào thể hiện qua khối lượng trái phiếu phát hành bởi các tổ chức trong khu vực đã đạt gần 150 tỷ USD, vượt mức kỷ lục được xác lập năm 2013 là 126,5 tỷ USD.

Thứ hai, là tính khan hiếm của trái phiếu từ Việt Nam. Trái phiếu quốc tế của Chính phủ Việt Nam đang rất khan hiếm trên thị trường quốc tế, bởi tổng giá trị đang lưu hành ở mức khiêm tốn là 1,75 tỷ USD. Đợt phát hành gần đây nhất đã diễn ra cách đây 4 năm. Điều này đang và sẽ thu hút nhiều NĐT quốc tế quan tâm đến TPCP Việt Nam nhằm đa dạng hóa danh mục đầu tư của họ.

Thứ ba, kinh tế Việt Nam đang đạt được những chuyển biến tích cực. 3 năm qua, nền kinh tế dần đi vào ổn định, chuyển hướng tập trung vào mô hình phát triển theo chiều sâu, nâng cao chất lượng tăng trưởng. Lạm phát giảm nhanh, tốc độ tăng trưởng GDP được cải thiện đáng kể. Những kết quả khả quan này đã được đồng thời 3 tổ chức định hạng tín nhiệm quốc tế là S&P, Moody & Fitch nâng xếp hạng tín nhiệm của Việt Nam.

Không chỉ gia tăng mối quan tâm tới TPCP Việt Nam trên thị trường vốn quốc tế, mà gần đây, giới đầu tư nước ngoài còn liên tiếp tăng giải ngân vào TPCP nội địa. Tại hội nghị tổng kết 5 năm phát triển thị trường TPCP mới đây, Chủ tịch Ủy ban Chứng khoán Nhà nước Vũ Bằng, cho biết, từ năm 2009 - 2010, NĐT nước ngoài tham gia vào thị trường khá dè dặt với tỷ trọng tham gia trên thị trường sơ cấp là 4% vào năm 2009 và tỷ trọng giao dịch trên thị trường thứ cấp là 18,5% năm 2010. Tuy nhiên, từ năm 2011 đến nay, NĐT nước ngoài bắt đầu tham gia trở lại với tỷ trọng giao dịch trên thị trường thứ cấp ổn định ở mức từ 20% - 30%, giá trị trúng thầu và mức độ tham gia đấu thầu trên thị trường sơ cấp là 12%...

Trái phiếu DN cũng hưởng lợi

Giới chuyên gia nhìn nhận, với thương vụ phát hành thành công 1 tỷ USD TPCP ra thị trường quốc tế, không chỉ mở ra triển vọng khả quan cho phát hành TPCP trong thời gian tới, mà còn có tác động tích cực tới khả năng phát hành trái phiếu quốc tế của các DN Việt Nam.

“Đợt phát hành TPCP ra thị trường quốc tế của Chính phủ rất thành công cho thấy sự tin tưởng của NĐT đối với Việt Nam, đặc biệt là trên khía cạnh nhìn nhận tích cực đối với những chuyển biến về môi trường kinh tế vĩ mô trong thời gian qua. Điều này sẽ có tác động tích cực quan trọng đối với các DN Việt Nam khi phát hành trái phiếu ra thị trường quốc tế...”, ông Quỳnh nói và phân tích thêm, điểm đáng chú ý của đợt phát hành TPCP ra thị trường quốc tế vừa qua là đã xác lập mức lãi suất tham chiếu mới. Việc xác lập một mặt bằng lãi suất mới ở mức hợp lý hơn, sẽ tạo thuận lợi cho việc định giá trái phiếu của các DN Việt Nam khi phát hành ra thị trường quốc tế.