Ảnh AFP

Ảnh AFP

Với sự can thiệp mạnh mẽ của Cục Dự trữ Liên bang Mỹ (Fed) vào các thị trường tài chính thời gian qua, không ít nhà đầu tư cho rằng, diễn biến tại thị trường trái phiếu đã không còn mang tính cảnh báo đối với nền kinh tế nói chung, thị trường chứng khoán nói riêng trong bối cảnh hiện tại. Tuy nhiên, suy nghĩ này có thể là sai lầm.

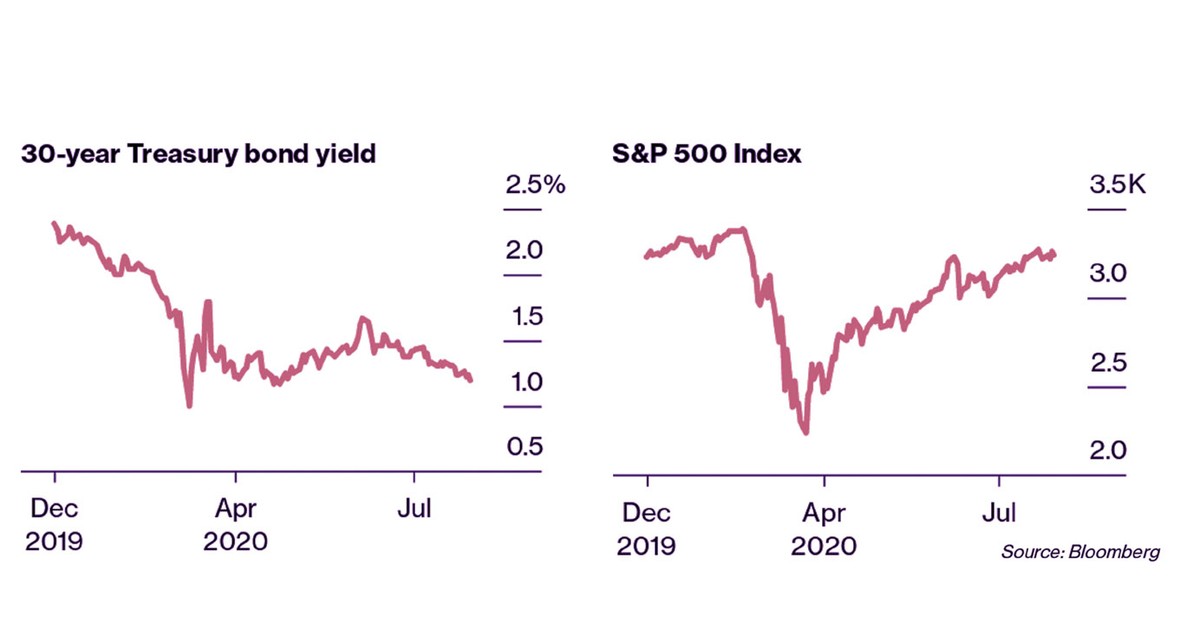

Trước hết, cần nhắc lại, lãi suất trái phiếu chính phủ Mỹ kỳ hạn 30 năm bắt đầu giảm vào ngày 2/1/2020, khi các thông tin về đại dịch Covid-19 xuất hiện tại Trung Quốc. Sau đó 7 tuần, thị trường chứng khoán chứng kiến cú lao dốc lịch sử với việc chỉ số S&P 500 giảm 35%.

Tương quan lãi suất trái phiếu chính phủ Mỹ kỳ hạn 30 năm và chỉ số S&P 500.

Hiện tại, lãi suất trái phiếu chính phủ Mỹ kỳ hạn 30 năm bắt đầu bước vào đà tăng mới, từ mức 1,66%/năm vào ngày 8/6 lên 1,19%/năm trong thời gian gần đây. Câu hỏi đặt ra là diễn biến này phát đi tín hiệu như thế nào với thị trường chứng khoán?

Các yếu tố kinh tế nền tảng hiện tại cho thấy, nhiều khả năng đây là tín hiệu xấu. Đại dịch Covid-19 vẫn đang phủ bóng đen lên toàn cầu và dù đã có một số loại vắc xin được cấp phép, nhưng câu chuyện đưa vào sử dụng đại trà vẫn phải đợi tới năm 2021.

Việc mở cửa lại nền kinh tế, khôi phục hoạt động sản xuất - kinh doanh cũng như tái thiết lập chuỗi cung ứng toàn cầu đều gặp trở ngại vì tương lai khó đoán định.

Sự gia tăng của lãi suất trái phiếu chính phủ hiện tại trùng với kịch bản nền kinh tế sẽ trải qua suy thoái lần thứ hai với mức độ nghiêm trọng hơn và kéo dài sang năm 2021, bất chấp các gói nới lỏng tiền tệ, chương trình hỗ trợ đại dịch với quy mô khổng lồ mà chính phủ nhiều quốc gia đang thực hiện.

Đây là một trong những trợ lực lớn đối với sức hấp dẫn của trái phiếu chính phủ. Một cuộc suy thoái nặng nề luôn khiến thị trường trái phiếu được hưởng lợi.

Hiện tại, Fed đang tiến hành mua vào trái phiếu, cùng với một số loại tài sản mang lại thu nhập cố định khác, với giá trị đã lên tới 7.000 tỷ USD so với mức khoảng 4.000 tỷ USD trong tháng 2/2020. Tuy nhiên, nguồn tiền mà Fed rót vào các thị trường tài chính vẫn đang loay hoay tìm cách chảy vào nền kinh tế thực và tác động tới tăng trưởng kinh tế chưa được thể hiện rõ ràng.

Nếu như nhà đầu tư trái phiếu chỉ tập trung vào câu chuyện lạm phát, chính sách của Fed và tăng trưởng kinh tế dài hạn, thì ngược lại, nhà đầu tư cổ phiếu có nhiều mối bận tâm hơn như tình hình tài chính doanh nghiệp, lợi nhuận, mức định giá (PE), khả năng tăng trưởng…

Trong khi đó, thị trường chứng khoán bộc lộ nhiều yếu kém nội tại. Chỉ số S&P 500 đã lấy lại những gì đã mất trong tháng 3, đảo chiều tăng 0,5% kể từ đầu năm tới nay.

Tuy nhiên, chỉ một số công ty công nghệ lớn như Facebook, Amazon, Apple, Microsoft và công ty mẹ của Google chứng kiến giá trị vốn hóa thị trường gia tăng, 495 doanh nghiệp còn lại thuộc S&P 500 có giá trị thị trường giảm trung bình 5%.

Theo báo cáo của Goldman Sachs Group Inc, 5 công ty công nghệ lớn kể trên chiếm hơn 1/3 tổng mức tăng thị trường kể từ đầu năm 2020 tới nay. Và nếu 5 cổ phiếu này giảm 10%, cổ phiếu của 495 doanh nghiệp còn lại cần tăng 90% mới đủ bù đắp.

Nhóm cổ phiếu công nghệ được hưởng lợi bởi phần nào ít phụ thuộc vào bối cảnh kinh tế hiện tại, đồng thời tận hưởng nhu cầu gia tăng từ xu hướng ở nhà tránh dịch. Diễn biến hiện tại tương tự trường hợp Nifty Fifty (nhóm 50 cổ phiếu) được ưa chuộng nhất thập niên 1960 và 1970.

Đà tăng của nhóm cổ phiếu này tách biệt với tình hình thực tế của nền kinh tế và diễn biến tiếp theo chính là cuộc khủng hoảng 1973-1975, đẩy thị trường chứng khoán vào xu hướng giảm (bear market).

Theo giới chuyên gia, đà tăng hiện tại của trái phiếu chính phủ Mỹ chính là tín hiệu cho thấy một đợt lao dốc mới của thị trường chứng khoán, với khả năng S&P 500 giảm 30-40% so với mức hiện tại.