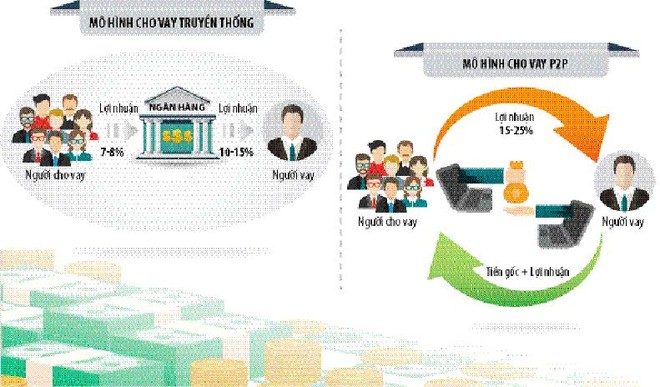

Là phương thức kết nối người có vốn và người cần vốn thông qua nền tảng trực tuyến mới, các công ty P2P hoạt động giống như mô hình Uber, Grab trong cho vay. Đồ họa: Đan Nguyễn

Là phương thức kết nối người có vốn và người cần vốn thông qua nền tảng trực tuyến mới, các công ty P2P hoạt động giống như mô hình Uber, Grab trong cho vay. Đồ họa: Đan Nguyễn

Nở rộ cho vay ngang hàng qua mạng

Công ty cổ phần Lendbiz vừa chính thức “ra mắt” tại Hà Nội. Trao đổi với phóng viên Báo Đầu tư, ông Nguyễn Việt Hưng, Chủ tịch HĐQT, kiêm Giám đốc điều hành Lendbiz cho biết, mô hình P2P đang được Ngân hàng Nhà nước Việt Nam (NHNN) nghiên cứu và chưa chính thức cấp phép.

Chính vì vậy, Lendbiz đang đăng ký hoạt động dưới danh nghĩa công ty tư vấn đầu tư

Hiểu một cách nôm na, các công ty P2P hoạt động giống như mô hình Uber, Grab trong cho vay. Đây là phương thức kết nối người có vốn và người cần vốn thông qua nền tảng trực tuyến mới cùng với hệ thống công nghệ tiên tiến.

Với mô hình này, người dân không cần gửi tiền vào ngân hàng, mà vẫn có kênh đầu tư sinh lời 15 - 20%/năm. Trong khi đó, thông qua kênh này, các cá nhân, doanh nghiệp dù không có tài sản thế chấp, vẫn dễ dàng vay vốn với lãi suất hợp lý.

Theo tìm hiểu của Báo Đầu tư, thời gian qua, rất nhiều fintech đã ra đời và hoạt động theo mô hình P2P, tập trung vào đối tượng khách hàng cá nhân, như Tima, Vaymuon, Mofin…

Tuy hoạt động chưa lâu, song các doanh nghiệp (DN) này đã thu hút được một lượng lớn người gửi và vay tiền, hầu hết là các khoản vay nhỏ lẻ từ vài triệu đến vài chục triệu đồng.

Lendbiz là DN tiên phong hoạt động theo mô hình P2P, nhưng tập trung vào phân khúc khách hàng DN nhỏ và vừa.

“Hiện chỉ 1/3 số DN nhỏ và vừa tiếp cận được vốn ngân hàng, do không có tài sản đảm bảo, khó khăn về hồ sơ, chứng từ. Trong khi đó, Chính phủ đang đặt mục tiêu 1 triệu DN vào năm 2020 và tìm mọi cách khơi thông vốn cho DN.

Do vậy, P2P chính là lời giải, bởi các công ty P2P cho vay tín chấp, dựa vào khả năng của DN, chứ không dựa vào tài sản đảm bảo”, ông Hưng nói.

Đưa ra quan điểm về mô hình cho vay P2P, ông Phạm Xuân Hòe, Phó Viện trưởng Viện Chiến lược, NHNN cho rằng, nên sớm đưa ra môi trường pháp lý: "NHNN chưa cấp phép cho công ty P2P nào hoạt động nhưng thị trường luôn có sáng tạo, giống như Uber, Grab.

Quan điểm của tôi là ủng hộ cho vay P2P, ủng hộ sự sáng tạo. Hiện nay, Việt Nam chưa có hành lang pháp lý điều chỉnh lĩnh vực này nên phải sớm tạo lập môi trường pháp lý thử nghiệm cho loại hình này hoạt động".

NHNN đang “bật đèn xanh”?

Theo quy định hiện hành, chỉ các tổ chức tín dụng mới được phép huy động và cho vay vốn. Tuy nhiên, loại hình P2P vẫn chưa chịu sự quản lý của quy định pháp lý nào. NHNN cũng chưa cấp phép cho công ty nào hoạt động trong lĩnh vực này.

Nếu như năm 2012, tổng dư nợ cho vay qua kênh P2P mới khoảng 1,2 tỷ USD, thì đến năm 2015 đã lên tới 64 tỷ USD. Với tốc độ tăng trưởng 50 - 60%/năm như thời gian qua, dự đoán đến năm 2025, tổng dư nợ cho vay qua kênh P2P sẽ đạt hơn 1.000 tỷ USD.

Lending Club, doanh nghiệp P2P lớn nhất tại Mỹ, đã cho vay 31 tỷ USD trong vòng 10 năm qua và đã niêm yết trên sàn chứng khoán.

Tại Trung Quốc, dù mới phát triển 7 năm, song đã có hơn 4.000 doanh nghiệp được thành lập.

Trao đổi với với phóng viên, lãnh đạo một công ty P2P, kiêm Phó tổng giám đốc một ngân hàng cho biết, hoạt động cho vay ngang hàng tuy chưa được NHNN cấp phép, song đã được “bật đèn xanh” để thử nghiệm.

Trả lời câu hỏi của phóng viên Báo Đầu tư về làn sóng thành lập các công ty P2P gần đây, ông Phạm Tiến Dũng, Vụ trưởng Vụ Thanh toán (NHNN) thừa nhận, NHNN đã nhận thấy thực trạng này và đang có đề án nghiên cứu.

“Khi hoàn thành Đề án, chúng tôi sẽ báo cáo NHNN để đưa ra phương án quản lý phù hợp”, ông Dũng nói.

Theo phân tích của các chuyên gia kinh tế, mô hình cho vay P2P là một sáng tạo của nền kinh tế số. Đây là một kênh tiếp cận vốn mới, giúp các khách hàng “dưới chuẩn” có cơ hội vay vốn.

Tuy nhiên, đối với nhà đầu tư, cần phải nhận thức rõ rằng, đây không phải là kênh “gửi tiền”, mà là kênh đầu tư.

Đã đầu tư là phải chịu rủi ro, trong đó rủi ro lớn nhất là mất tiền. Chưa kể, bên cạnh những công ty P2P hoạt động đúng mô hình kinh tế chia sẻ, sẽ có những “biến tướng” lợi dụng mô hình này để hoạt động tín dụng đen trá hình hoặc lừa đảo.

“NHNN cần có biện pháp để chặn các công ty P2P hoạt động tín dụng đen trá hình, song quan điểm của tôi là không nên cấm, mà cũng không thể cấm được mô hình này.

Đây là một xu thế tất yếu, là một sáng tạo của thời đại ngân hàng số. Chúng ta cần phải chấp nhận và có biện pháp quản lý để hạn chế rủi ro cho các bên tham gia”, TS. Cấn Văn Lực, chuyên gia kinh tế khuyến cáo.