Việt Nam nên tập trung vào việc học hỏi những gì Đức, Pháp, Thụy Điển làm để vượt ra khỏi nhóm nền kinh tế thiên về nhà đầu tư nội bộ

Việt Nam nên tập trung vào việc học hỏi những gì Đức, Pháp, Thụy Điển làm để vượt ra khỏi nhóm nền kinh tế thiên về nhà đầu tư nội bộ

Tái cấu trúc thị trường tài chính Việt Nam để thị trường phát triển cân bằng, không quá lệch về hệ thống ngân hàng là chủ đề nhận được sự quan tâm trên thị trường.

Một số nhà quản lý TTCK Việt Nam cho rằng, cần có các giải pháp mạnh mẽ để thúc đẩy sự phát triển của thị trường vốn, bao gồm cả cổ phiếu và trái phiếu để TTCK trở thành một kênh vốn chủ đạo của nền kinh tế, san sẻ gánh nặng tài trợ vốn cho nền kinh tế. Bài viết này chia sẻ một vài suy nghĩ về vai trò của TTCK và ngân hàng ở Việt Nam.

Ông Hồ Quốc Tuấn, Giảng viên Đại học Bristol, Anh

Về lý thuyết, một trong những nhân tố căn bản phân định vai trò chủ đạo trên thị trường vốn thuộc về vốn ngân hàng hay vốn chứng khoán là nằm ở chỗ bảo đảm quyền lợi của nhà đầu tư bên ngoài (outsiders). Những cổ đông kiêm vai trò lãnh đạo như chủ tịch hoặc thành viên hội đồng quản trị, giữ vai trò tổng giám đốc điều hành (CEO) hoặc nằm trong ban điều hành, hoặc sở hữu một lượng lớn cổ phần được xem là các cổ đông nội bộ (insiders).

Những nhà đầu tư bên ngoài, không nắm giữ vị trí lãnh đạo hoặc điều hành công ty (ở Việt Nam có một lượng lớn là các nhà đầu tư nhỏ bên cạnh các tổ chức đầu tư) là các nhà đầu tư bên ngoài. Cổ đông nội bộ bao giờ cũng có nhiều thông tin hơn cổ đông bên ngoài, do đó, TTCK cần phải duy trì các tiêu chuẩn minh bạch thông tin để kéo hẹp sự bất cân xứng thông tin của hai bên, nhằm giúp cổ đông bên ngoài không bị lừa mất tiền.

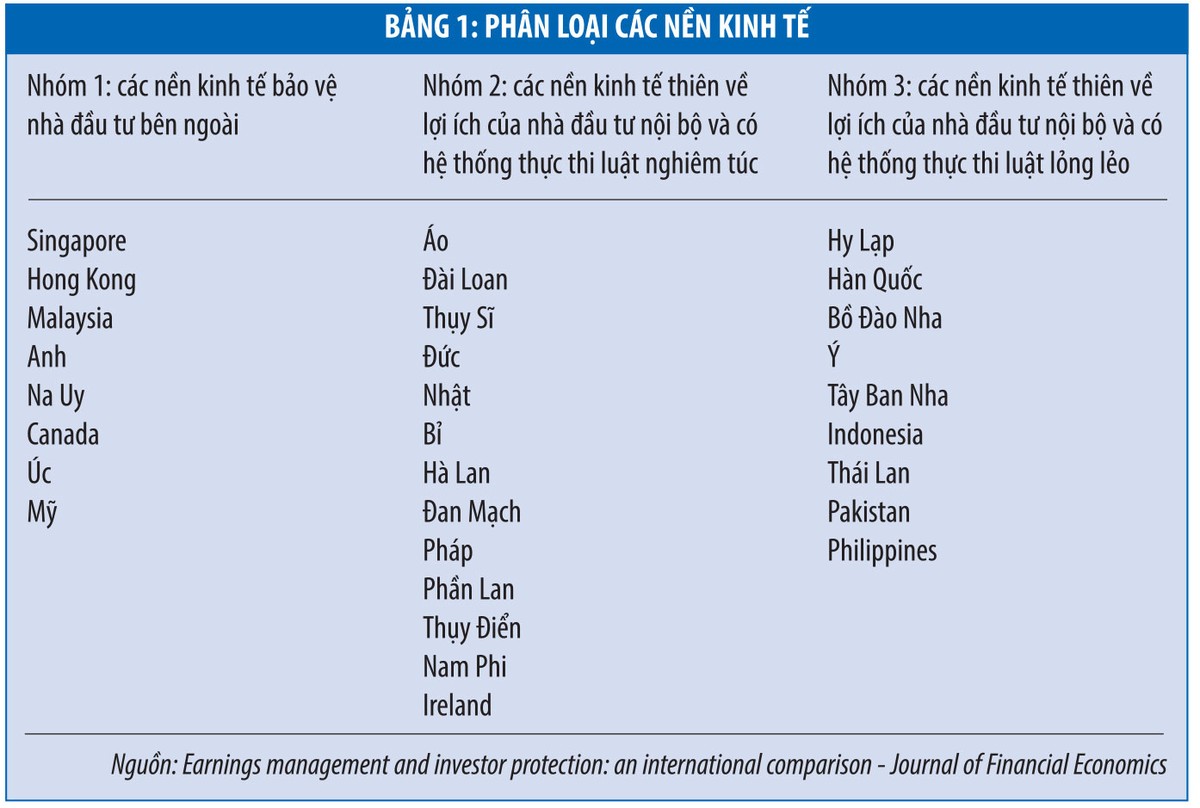

Một nghiên cứu phổ biến về phân loại hệ thống thị trường tài chính của Leuz, Nanda và Wysocki công bố trên Tạp chí Journal of Financial Economics (một tạp chí học thuật hàng đầu thế giới của ngành tài chính) và vẫn là phân loại được chấp nhận nhiều trong giới học thuật cho đến nay, chia thị trường tài chính làm hai loại chính: loại mạnh về bảo vệ nhà đầu tư bên ngoài gọi là nền kinh tế bảo vệ nhà đầu tư bên ngoài (outsider economies) và loại thiên về lợi ích của nhà đầu tư nội bộ (insider economies).

Phân loại này được thực thi qua phân tích nhóm của máy tính dựa trên một số chỉ tiêu về tầm quan trọng của TTCK, chất lượng thông tin, bảo vệ nhà đầu tư, qui mô ngân hàng, hệ thống luật pháp và số lượng công ty niêm yết, do đó ít bị chi phối bởi tính chủ quan của người phân loại và định kiến chia theo luật phổ thông (common law của Anh - Mỹ) hay là luật lục địa (civil law hoặc code law - hệ thống luật châu Âu lục địa như Pháp, Đức).

Ở nhóm nền kinh tế bảo vệ nhà đầu tư bên ngoài (như Anh, Mỹ), quy mô TTCK so với nền kinh tế là tương đối lớn, yêu cầu công bố thông tin nhiều, sở hữu không tập trung vào một số ít cổ đông và nhà đầu tư bên ngoài có nhiều quyền và dễ thực thi quyền cổ đông hơn (chẳng hạn kiện cổ đông nội bộ). Trong khi đó, nhóm nền kinh tế thiên về nhà đầu tư nội bộ thì sở hữu tập trung trong tay một số ít cổ đông chủ chốt, TTCK chiếm vai trò khiêm tốn so với ngân hàng và qui mô TTCK nhỏ hơn đáng kể so với nhóm nền kinh tế bảo vệ nhà đầu tư bên ngoài, yêu cầu công bố thông tin ít hơn và quyền lợi của nhà đầu tư bên ngoài ít hơn.

Trong nhóm nền kinh tế thiên về lợi ích của nhà đầu tư nội bộ còn có thể chia làm 2 nhóm nhỏ, nhóm có hệ thống thực thi pháp luật nghiêm túc (Đức, Pháp, Thụy Điển…) và nhóm có hệ thống thực thi pháp luật lỏng lẻo (Ý, Hy Lạp, Tây Ban Nha...). Đa phần các nước láng giềng của Việt Nam như Indonesia, Thái Lan, Pakistan và Phillipines nằm trong nhóm nền kinh tế thiên về lợi ích nhà đầu tư nội bộ và có hệ thống thực thi pháp luật lỏng lẻo (xem thêm bảng 1). Một nền kinh tế có cấu trúc như thế nào thì phân chia vai trò trên thị trường vốn tương ứng như vậy.

Một số nước châu Âu lục địa và Nhật Bản duy trì những công ty gia đình có qui mô lớn không chịu niêm yết, hoặc niêm yết nhưng giữ tập trung quyền lực trong gia đình (như ở Đức, Pháp, Ý). Thêm vào đó, ở một số nước, ngân hàng gắn chặt với những công ty gia đình hoặc tập đoàn kinh tế chủ chốt ở một số nền kinh tế (Ý, Thụy Sĩ, Nhật Bản), do đó, họ không thể đi theo con đường của hệ thống Anh và Mỹ.

Trái lại, ngân hàng chiếm vị trí quan trọng (bao gồm quyền đối với dòng tiền và có tiếng nói trong các quyết định quan trọng) trong các tập đoàn lớn của Nhật, Ý và Đức, củng cố thêm vai trò của ngân hàng trong nền kinh tế. Ở Việt Nam cũng có không ít công ty gia đình phát triển thành tập đoàn rồi mới niêm yết, nhưng người trong gia đình vẫn là cổ đông chi phối nên mô hình thị trường tài chính của nhóm thiên về nhà đầu tư nội bộ gần với Việt Nam hơn.

Dựa vào phân tích ở trên cho thấy, ở những nền kinh tế thiên về bảo vệ cổ đông nội bộ, tuy có một số TTCK thuộc loại thị trường chủ chốt của thế giới như Nhật, Đức, Pháp…, vốn hóa của TTCK các nước đó vẫn nhỏ hơn đáng kể so với TTCK của nhóm nền kinh tế bảo vệ cổ đông bên ngoài (Mỹ, Anh, Hồng Kông, Úc, Singapore).

Vai trò TTCK ở những nước thiên về cổ đông nội bộ cũng nhỏ hơn nhiều so với vai trò của các ngân hàng trong nền kinh tế của họ. Vì vậy, quy mô của TTCK so với ngân hàng không quyết định chất lượng của tăng trưởng kinh tế, càng không quyết định chất lượng của TTCK.

Phân tích trên cho thấy, thay vì đưa ra những mục tiêu về quy mô hay nâng tầm vai trò của TTCK trong Đề án tái cấu trúc thị trường tài chính, Việt Nam nên tập trung vào việc học hỏi những gì Đức, Pháp, Thụy Điển làm để vượt ra khỏi nhóm nền kinh tế thiên về bảo vệ nhà đầu tư nội bộ, nhưng có hệ thống thực thi pháp luật lỏng lẻo. Có như vậy, vai trò của TTCK mới có thể được củng cố vững chắc.

Nói đơn giản, nền kinh tế nào bảo vệ nhà đầu tư nhỏ lẻ, những người bị bất lợi lớn về thông tin so với các cổ đông nội bộ, dễ bị các con số báo cáo không trung thực đánh lừa, thì sẽ có một TTCK hấp dẫn hơn và lớn mạnh hơn. Ngược lại một hệ thống kinh tế càng tập trung bảo vệ quyền lợi của cổ đông lớn và cổ đông nội bộ, khiến cho quyền lợi của nhóm này trở nên ngày càng chênh lệch so với cổ đông nhỏ lẻ bên ngoài thì sẽ không thể có TTCK có qui mô lớn và chất lượng tốt.

Tại Việt Nam, theo các tiêu chí của World Bank trong báo cáo Doing Business, tiêu chí bảo vệ nhà đầu tư thiểu số là một trong những chỉ tiêu yếu kém của môi trường kinh doanh ở Việt Nam (hạng 122/189 nước). Cải thiện được thứ hạng này thì TTCK sẽ có nhiều chuyển biến tích cực.

Như vậy có thể thấy rằng, sự lấn lướt của hệ thống ngân hàng so với TTCK không phải nằm ở trình độ hay chất lượng phát triển kinh tế (Đức, Pháp, Thụy Điển vượt hơn Anh - Mỹ ở một số chỉ tiêu về chất lượng phát triển kinh tế), mà nằm ở đặc tính hệ thống kinh tế, luật pháp và hiệu quả thực thi luật pháp.

Vấn đề quyết định mức độ phát triển của TTCK Việt Nam cũng nằm ở vấn đề thực thi các quy định và luật lệ một cách nghiêm túc. Trước hết, cần cải thiện chỉ số bảo vệ nhà đầu tư bên ngoài mới có thể mong Việt Nam có một TTCK lớn hơn.