Kinh doanh giảm sút

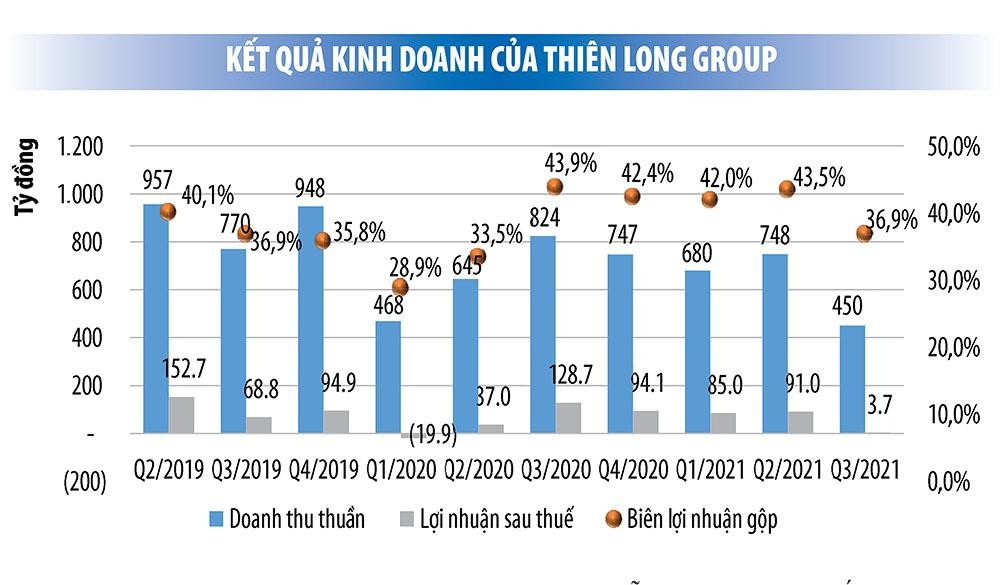

Báo cáo tài chính của Thiên Long Group cho thấy, kết thúc quý III/2021, doanh thu và lợi nhuận của Công ty giảm mạnh so với cùng kỳ năm trước. Cụ thể, doanh thu trong kỳ đã giảm 45,4% so với quý III/2020, chỉ đạt 450 tỷ đồng; lợi nhuận sau thuế chỉ 3,69 tỷ đồng, giảm đến 97% so với cùng kỳ năm trước. Đây là quý có kết quả kinh doanh kém khả quan thứ hai của Thiên Long Group trong nhiều năm trở lại đây, chỉ sau quý I/2020 khi Công ty báo lỗ 19,9 tỷ đồng.

|

Lũy kế 9 tháng năm 2021, Thiên Long Group đã ghi nhận 1.878,4 tỷ đồng doanh thu thuần hợp nhất và 179,7 tỷ đồng lợi nhuận sau thuế. Mặc dù giảm 3% về doanh thu, nhưng vẫn tăng 23,3% về lợi nhuận so với cùng kỳ năm trước.

Kết quả này chủ yếu đến từ sự tăng trưởng 28% về doanh thu và 10,3 lần về lợi nhuận trong nửa đầu năm nay trên nền tảng thấp cùng kỳ năm 2020. Tuy vậy, so với kết quả 9 tháng của năm 2019, kết quả kinh doanh của Thiên Long Group vẫn thấp hơn đáng kể.

Tại Đại hội đồng cổ đông thường niên 2021, Thiên Long Group lên kế hoạch doanh thu năm nay ở mức 3.000 tỷ đồng, lợi nhuận sau thuế 280 tỷ đồng. Như vậy, sau 3/4 chặng đường, Công ty đã thực hiện 62,6% mục tiêu doanh thu và 64,2% mục tiêu lợi nhuận cả năm.

Theo bà Trần Phương Nga, Tổng giám đốc Thiên Long Group, về tổng thể, mục tiêu năm 2021 là thách thức rất lớn, dù trong quý IV, Công ty dự kiến kết quả kinh doanh tốt hơn vì một số tín hiệu tích cực: dịch bệnh được kiểm soát, thị trường dần mở cửa, Công ty triển khai tháng bán hàng cao điểm với nhà phân phối và từ tháng 10 đã ghi nhận đơn hàng tăng, tình hình sản xuất ổn định như trước khi dịch bệnh bùng phát.

Sức ép nguyên vật liệu tăng giá

Thiên Long Group là nhà sản xuất văn phòng phẩm hàng đầu Việt Nam, hiện đứng đầu thị trường bút viết trong nước với thị phần khoảng 60%. Bên cạnh thị trường nội địa, Công ty còn xuất khẩu sang hơn 60 quốc gia trên thế giới, với doanh thu xuất khẩu năm 2020 chiếm 20% cơ cấu doanh thu.

Từ đầu năm 2019. Thiên Long Group đã hợp tác với Newell Brands, công ty dẫn đầu ngành tiêu dùng toàn cầu có trụ sở tại Mỹ và bắt đầu phân phối các sản phẩm từ đối tác này như bút máy, keo dán, bút lông dầu, bút gel… Doanh thu mảng phân phối theo đó cũng gia tăng và đóng góp 27% doanh thu năm 2020.

Trong giai đoạn 2012-2019, biên lợi nhuận gộp của Thiên Long Group khá ổn định, giao động trong khoảng 37-39%. Tuy nhiên, từ quý III/2020, biên lợi nhuận gộp đã tăng lên 43,9% và duy trì mức cao (42-43%) trong suốt 4 quý liên tiếp.

Việc gia tăng biên lợi nhuận có nguyên nhân đến từ việc thay đổi cơ cấu kênh bán hàng, đẩy mạnh bán các nhóm hàng có tỷ suất lợi nhuận cao, đồng thời giảm tỷ trọng đối với các sản phẩm có biên lợi nhuận thấp.

Trong giai đoạn nửa cuối năm 2020, biên lợi nhuận gộp của Công ty còn được hỗ trợ từ việc hưởng lợi từ tồn kho nguyên vật liệu trong giai đoạn giá thấp. Tuy nhiên, áp lực tăng giá nguyên vật liệu do dịch bệnh Covid-19 bùng phát đang ngày càng đè nặng lên mức biên lợi nhuận của Công ty.

Với các sản phẩm là dụng cụ văn phòng, dụng cụ học tập, đặc biệt sản phẩm chính là bút viết, Thiên Long Group phải nhập các nguyên vật liệu như đầu bút, hạt nhựa, mực, ống ruột..., với tổng giá trị chiếm khoảng 70% giá thành sản xuất, trong đó hạt nhựa chiếm khoảng 25% giá nguyên vật liệu.

Đà tăng của giá dầu từ cuối năm 2020 đến nay đã kéo theo đà tăng của giá hạt nhựa. Đến giữa tháng 11/2021, giá hạt nhựa PVC đã trên 1.800 USD/tấn, cao hơn đáng kể so với mức bình quân 1.350 USD/tấn trong quý III/2021 và dưới 1.000 USD/tấn của năm 2020. Giá nhiều loại nguyên vật liệu khác cũng trong xu hướng gia tăng do ảnh hưởng của sự đứt gãy cung ứng, tăng cước phí vận tải trên toàn cầu.

Sức ép lên biên lợi nhuận càng lớn trong bối cảnh doanh thu thấp do tình trạng đóng cửa trường học, văn phòng, công sở kéo dài cũng ảnh hưởng đến khả năng chuyển đà tăng giá nguyên vật liệu vào giá bán. Những tác động này khiến biên lợi nhuận gộp của Thiên Long Group trong quý III/2021 giảm 6,63 điểm phần trăm so với quý II, đạt 36,9%.