Cổ phiếu thép đảo chiều

Trong tuần giao dịch trước, thị trường được chứng kiến nhóm thép thăng hoa khi nhiều cổ phiếu có mức tăng trưởng ấn tượng. HPG tăng hơn 4%, HSG tăng 4,8%, NKG tích luỹ thêm 6,2%, SMC và TLH cũng leo dốc lần lượt 15,9% và 16,5%… Đặc biệt, trong phiên ngày 12/5, HPG ghi nhận bùng nổ thanh khoản, giá trị giao dịch lên trên 1.000 tỷ đồng, cao nhất toàn thị trường.

Diễn biến tích cực của cổ phiếu thép đến từ kỳ vọng nền kinh tế hồi phục, đầu tư công được thúc đẩy giúp nhu cầu tiêu thụ thép nội địa được cải thiện. Bên cạnh đó, trong quý I, giá thép được điều chỉnh tăng tới 6 lần liên tiếp giúp nhiều đơn vị được hoàn nhập dự phòng giảm giá hàng tồn kho. Lãnh đạo các doanh nghiệp cũng khẳng định ngành thép đã vượt qua giai đoạn khó khăn nhất và nhiều doanh nghiệp sẽ có lãi trong quý II.

Tuy nhiên, ngay khi bước sang tháng 4, các đơn vị đã điều chỉnh giá bán thép xây dựng 3 lần, tần suất giảm 01 lần/tuần, sức tiêu thụ của thị trường vẫn yếu. Đến nay, giá thép xây dựng nhiều thương hiệu đã được giảm đến lần thứ 5 liên tiếp.

Trong khi đó, giá thép thế giới đang cho thấy dấu hiệu hồi phục tích cực. Giá thép ngày 16/5 giao tháng 10/2023 trên Sàn giao dịch Thượng Hải tăng 39 nhân dân tệ lên mức 3.634 nhân dân tệ/tấn. Giá thép giao kỳ hạn tháng 11/2023 cũng tăng 82 nhân dân tệ, lên mức 3.651 nhân dân tệ/tấn.

Theo tính toán của Reuters, tính đến ngày 11/5, nhu cầu được thể hiện khá rõ ràng đối với 5 sản phẩm thép chính bao gồm: thép cây, thép cuộn, thép cuộn cán nóng, thép cuộn cán nguội và thép tấm tăng trung bình 9% so với tuần trước, lên 10,08 triệu tấn.

Thị giá cổ phiếu thép có đặc điểm là khá “nhạy” và dao động theo giá thép thế giới. Mỗi đợt sụt giảm của nhóm cổ phiếu thép chủ yếu xuất phát từ việc giá thép thế giới biến động giảm và ngược lại.

Tuy nhiên, không giống với diễn biến thường thấy trước đây. Bước sang tuần này, cổ phiếu thép bắt đầu giằng co và có những pha đảo chiều. Cả hai phiên giao dịch đầu tuần, nhiều cổ phiếu đã đóng cửa trong sắc đỏ, trong đó: HPG giảm gần 1,6%, HSG mất hơn 3% và NKG giảm 3,9%. Ngoại trừ TLH giảm 3,37% phiên 15/5 nhưng đã tăng lại 1,75% vào phiên 16/5. Tương tự, SMC chững lại vào phiên 15/5 và lấy đà tăng 3,33% vào phiên 16/5.

Xét lại triển vọng

Thị trường đang bước chậm hơn để dò xét lại triển vọng thực tế của ngành thép. Nhất là khi giá nguyên liệu thép vẫn ở mức cao, khiến chi phí sản xuất tăng, biên lợi nhuận của các doanh nghiệp cũng thu hẹp, trong khi nhu cầu thép yếu dẫn đến giá thép liên tục điều chỉnh giảm.

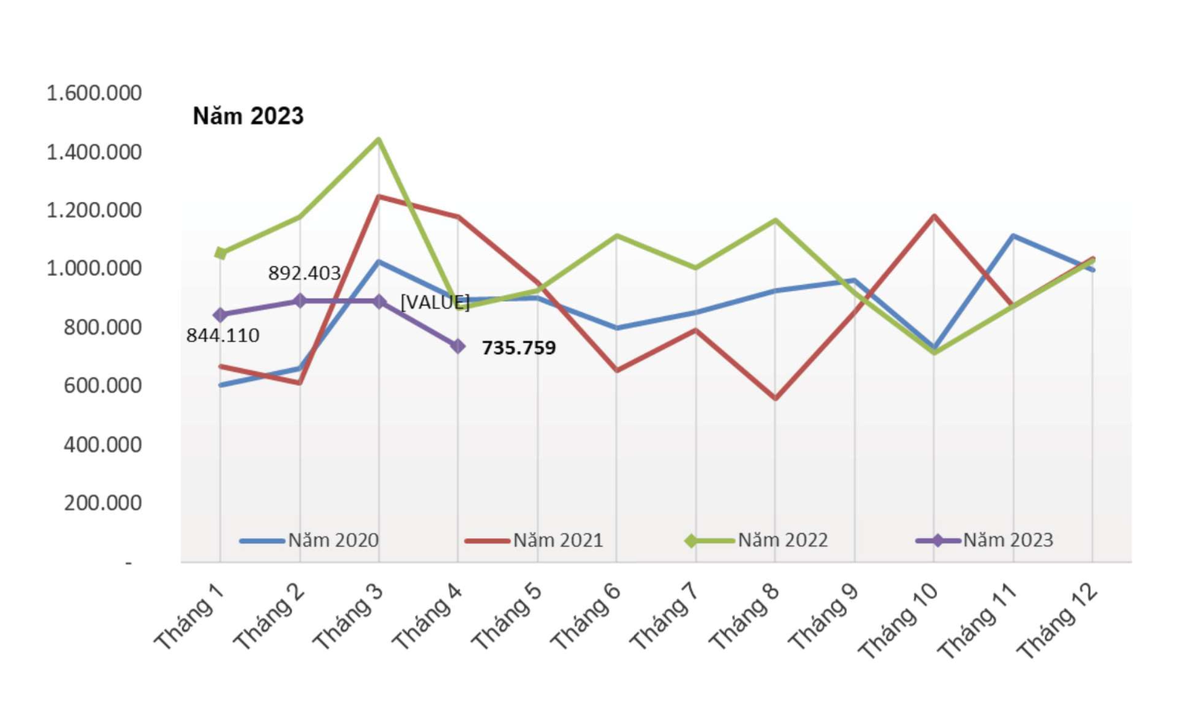

Hiệp hội Thép Việt Nam (VSA) mới công bố, trong tháng 4, sản lượng thép xây dựng sản xuất đạt 711.205 tấn, giảm 22,09% so với tháng trước và giảm 37,2% so với tháng 4/2022. Bán hàng đạt 735.759 tấn, giảm 17,38% so với tháng trước và giảm 15,2% so với cùng kỳ năm 2022. Trong đó, xuất khẩu thép xây dựng chỉ đạt 95.100 tấn, chỉ bằng 54,5% so với tháng trước.

|

Biểu đồ bán hàng thép xây dựng theo tháng từ 2020 - 2023. |

Đối với thép thành phẩm các loại, sản xuất đạt 2,17 triệu tấn, giảm 9,66% so với tháng 3/2023 và giảm 26,3% so với cùng kỳ năm 2022. Bán thép đạt hơn 2,03 triệu tấn, giảm 8,32% so với tháng trước và giảm 15,1% so với cùng kỳ.

VSA lý giải, thị trường bất động sản trì trệ cùng với hệ thống ngân hàng siết chặt tín dụng nên sử dụng thép xây dựng ở mức thấp so với kỳ vọng vào mùa xây dựng sau Tết.

Bên cạnh đó, nhu cầu thép yếu tại hầu hết các khu vực trên thế giới và tâm lý tiêu cực đã tác động đến giá bán thép thành phẩm. Xu hướng giảm giá thép trên phạm vi toàn cầu càng được củng cố thêm khi các doanh nghiệp thép Trung Quốc tìm kiếm đẩy mạnh xuất khẩu với tốc độ giảm giá nhanh để cạnh tranh.

Nhận định thêm về thị trường, VSA cho rằng ngành thép sẽ gặp nhiều trở ngại, tiếp tục diễn biến khó lường trong bối cảnh ngày càng có nhiều thách thức không chỉ về cạnh tranh tại thị trường nội địa, mà còn từ các chính sách thắt chặt tiền tệ. Đồng thời, việc tăng lãi suất, tỷ giá leo thang cũng có thể ảnh hưởng tiêu cực tới nhu cầu và hoạt động sản xuất kinh doanh của các đơn vị trong ngành.

Trong đợt giảm giá ngày 19/4, nhiều doanh nghiệp cũng đồng thời thực hiện bảo lãnh giá cho hàng đã bán ra một tuần trước đó và tiếp tục bảo lãnh hàng bán vào thị trường dân dụng. Điều này cho thấy xu hướng dò đáy của giá thép xây dựng vẫn có khả năng tiếp tục trong thời gian tới.

Thực tế, trong quý I, nhiều doanh nghiệp thép đã giảm lỗ hoặc có lãi trở lại nhờ giá thép hồi phục và hoàn nhập dự phòng giảm giá hàng tồn kho. Ngoài ra, tỷ giá diễn biến thuận lợi hơn, cũng như chủ động giảm các khoản vay ngoại tệ đã giúp các doanh nghiệp thép hạn chế khoản lỗ ròng tỷ giá trong quý I so với 2 quý cuối năm 2022.

Tuy nhiên, nếu loại bỏ các yếu tố trên, đơn cử như Hoà Phát, nếu doanh nghiệp loại bỏ khoản hoàn nhập dự phòng giảm giá hàng tồn kho 948 tỷ đồng và lãi tỷ giá 69 tỷ đồng, lợi nhuận cốt lõi của Tập đoàn vẫn lỗ khoảng 485 tỷ đồng trong quý đầu năm.

VCBS cho rằng, trong quý II, việc giá nguyên liệu đầu vào có đà điều chỉnh mạnh sẽ tiếp tục góp phần tạo áp lực lên chi phí trích lập dự phòng giảm giá cho doanh nghiệp đầu ngành thép. Do đó, kết quả kinh doanh của HPG trong quý II sẽ gặp nhiều khó khăn.

Trước những lo ngại về tiêu thụ thép vẫn ở mức thấp và giá bán chưa có tín hiệu hồi phục, diễn biến cổ phiếu thép trong 2 phiên vừa qua cho thấy thị trường đang đánh giá lại cổ phiếu thép kỹ càng hơn. Nhiều yếu tố hiện tại cũng dự báo lợi nhuận ngành thép có thể bất bênh trở lại.

Theo Hiệp hội Thép Thế giới (WSA), nhu cầu thép năm 2023 sẽ phục hồi 2,3%, đạt 1.822,3 tỷ tấn và 1,7%, tương đương với 1.854 tỷ tấn vào năm 2024. Sản xuất dự kiến sẽ dần đầu sự phục hồi, nhưng lãi suất cao sẽ tiếp tục ảnh hưởng lớn đến nhu cầu thép. Năm 2024, tăng trưởng dự kiến sẽ tăng tốc ở hầu hết các khu vực, nhưng dự kiến sẽ giảm ở Trung Quốc.