Cảnh tượng tại Sàn chứng khoán New York ngày 9/8/2007. Ảnh: Reuters

Cảnh tượng tại Sàn chứng khoán New York ngày 9/8/2007. Ảnh: Reuters

Ngày 9/8/2007, ngân hàng BNP Paribas (Pháp) chặn hoạt động rút tiền của các quỹ đầu tư liên quan đến việc cho vay thế chấp dưới chuẩn trong lĩnh vực bất động sản Mỹ.

Ngày này đánh dấu sự bắt đầu của một cuộc khủng hoảng tín dụng, châm ngòi cho sự sụp đổ của ngân hàng đầu tư Lehman Brothers một năm sau đó và đẩy cả thế giới vào suy thoái 2007 - 2009.

“Chính xác là cuộc khủng hoảng dưới chuẩn tại Mỹ bắt đầu sớm hơn, từ tháng 2/2007. Nhưng thị trường chẳng hề chú ý đến điều này cho đến cái ngày tháng 8 đó”, Alexis Stenfors - cựu nhân viên giao dịch tại Merrill Lynch cho biết, “Chúng tôi nhận ra vấn đề này sẽ vượt xa biên giới Mỹ và ảnh hưởng đến tất cả thị trường”.

Từ sự suy thoái của thị trường nhà đất Mỹ với nguyên nhân được người ta nhắc đến nhiều nhất sau này là "cho vay dưới chuẩn" (tài sản thế chấp cho các khoản vay bất động sản không đủ đảm bảo trả nợ), cuộc khủng hoảng lan sang thị trường tài chính và rồi tới kinh tế toàn cầu.

Cơn địa chấn thực sự nổ ra vào ngày 7/9/2008 với việc hai đại gia cho vay thế chấp của Mỹ là Fannie Mae và Freddie Mac bị quốc hữu hóa.

Sau đó, lần lượt Lehman Brothers, Washington Mutual tuyên bố phá sản. Merill Lynch bị Bank of America mua lại, còn AIG phải nhận hàng chục tỷ USD cứu trợ từ Chính phủ Mỹ.

Để cứu vãn tình thế, ngân hàng trung ương các nước đã phải cắt giảm lãi suất, bơm tiền cho các công ty hay mua lại nợ xấu. Tuy nhiên, động thái đó cũng không thể ngăn cản Nhật, EU, Mỹ, Nga và nhiều nơi khác trên thế giới rơi vào suy thoái trong quý IV năm đó.

Theo cựu Chủ tịch Cục dự trữ liên bang Mỹ (FED) - Alan Greenspan, đây là cuộc khủng hoảng "hàng trăm năm mới có một lần".

Đến nay, một thập kỷ đã trôi qua. Rất nhiều điều cũng đã thay đổi.

Các ngân hàng trung ương đã đưa ra nhiều quy định mới

Lần đầu tiên trong lịch sử, từ năm 2008, các ngân hàng trung ương đã phối hợp bảo vệ hệ thống tài chính toàn cầu bằng cách giảm lãi suất, tái cấp vốn cho các tổ chức tín dụng, mua lại tài sản xấu và bơm thanh khoản vào nền kinh tế thông qua các chương trình mua lại trái phiếu.

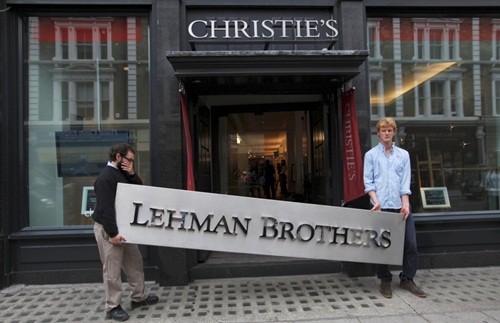

Biển hiệu Lehman Brothers được đem đấu giá năm 2013. Ảnh: Reuters

Chưa bao giờ Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương châu Âu (ECB), Ngân hàng Trung ương Nhật Bản và nhiều tổ chức khác cùng làm việc để đẩy lùi suy thoái toàn cầu, Stenfors cho biết.

“Họ đã làm những việc mà không ai nghĩ một ngân hàng trung ương có thể làm với quy mô lớn đến vậy. Họ thậm chí làm rất nhiều lần. Nó đã thay đổi hoàn toàn quan niệm về ngân hàng trung ương”, ông nhận xét.

Các chính phủ thắt chặt quy định về ngân hàng

Số quy định quản lý ngân hàng đặt ra sau khủng hoảng tài chính ngày một dài. Một trong số đó là đạo luật cải tổ tài chính Dodd-Frank ra đời năm 2010 tại Mỹ, buộc các nhà băng dự trữ nhiều hơn để phòng trừ thua lỗ, hạn chế giao dịch đầu cơ, yêu cầu các ngân hàng tách riêng mảng đầu tư và khách hàng để ngăn họ dùng tiền của công ty cho các giao dịch rủi ro.

Tại châu Âu, giới chức đã nỗ lực vực dậy ngành ngân hàng bằng cách tăng quyền lực của ECB trong việc giám sát. Các nhà băng sẽ phải trải qua bài kiểm tra áp lực định kỳ để ngăn các cuộc khủng hoảng trong tương lai và tăng tính minh bạch với các công cụ phái sinh phức tạp.

Michael Lever - một chuyên gia tại Hiệp hội Thị trường Tài chính châu Âu nhận xét giới chức Mỹ đi nhanh hơn châu Âu trong việc thực hiện các bài kiểm tra áp lực, tái cấp vốn các ngân hàng và giải quyết các vấn đề về nợ xấu. Giờ đây, ông cho rằng “mục tiêu chung là khắc phục ngành ngân hàng đã được hoàn tất”.

Lãi suất thấp kỷ lục xuất hiện

Tháng 8/2007, lãi suất tham chiếu của Fed là 5,25%. Nhưng hiện nay, sau 4 lần nâng lãi kể từ tháng 12/2015, con số này chỉ vào khoảng 1% - 1,25%. Tại Anh, lãi suất cũng thấp kỷ lục, với 0,25% so với 5,75% một thập kỷ trước.

ECB còn ấn định con số này ở 0%, thấp hơn rất nhiều so với 4% năm 2007. Kể cả tại Trung Quốc, lãi suất cũng đi xuống, còn 4,3% từ 7,5% trước đây.

Những lãi suất thấp kỷ lục này không chỉ phản ánh sự phục hồi chậm chạp của toàn cầu sau khủng hoảng tài chính, mà con cho thấy lạm phát đang rất thấp, dù tăng trưởng nhích lên. Lãi suất thấp sẽ có lợi cho người vay, nhưng khó khuyến khích người gửi tiền.

Triển vọng lạc quan hơn

Tuần trước, Quỹ Tiền tệ Quốc tế (IMF) nhận xét triển vọng kinh tế của Pháp, Đức, Italy và Tây Ban Nha khá sáng sủa. Cơ quan thống kê các nước eurozone - Eurostat dự báo tăng trưởng thường niên của khu vực này sẽ lên 2,1% năm nay - cao nhất một thập kỷ.

Tỷ lệ thất nghiệp tại Tây Ban Nha - một trong những nước chịu ảnh hưởng nặng nề nhất của khủng hoảng tài chính, cũng đã giảm lần đầu trong 8 năm.

Tại Mỹ, giá cổ phiếu cũng đang giao dịch ở mức kỷ lục. Báo cáo việc làm tháng 7 từ Bộ Lao động cũng cho thấy tỷ lệ thất nghiệp đang ở đáy 16 năm, tại 4,3%. Ngân hàng Thanh toán Quốc tế (BIS) hồi tháng 6 khẳng định “triển vọng kinh tế toàn cầu trong ngắn hạn hiện tươi sáng nhất sau một thời gian dài”.

Dù vậy, báo cáo này cũng chỉ ra nhiều rủi ro có thể đe dọa đến triển vọng toàn cầu. Trong đó có lạm phát tăng, tiêu dùng yếu, đầu tư yếu và bảo hộ thương mại tăng.

Sự phục hồi cũng không đồng đều. Hy Lạp vẫn đang vật lộn với nợ và tỷ lệ thất nghiệp gần 25%. Kinh tế Brazil co lại 3,6% năm ngoái và vẫn đang mắc kẹt trong cuộc khủng hoảng tồi tệ nhất từ trước đến nay.

Stenfors cho biết khối nợ doanh nghiệp khổng lồ của Trung Quốc và nợ tiêu dùng tại các nước khu vực Scandinavia cũng là một mối đe dọa lớn.

“Giới chức đã thực hiện rất nhiều thay đổi và cải thiện khả năng của mình. Các ngân hàng trung ương cũng can thiệp bằng nhiều biện pháp chưa từng có.

Tuy nhiên, các nền kinh tế không thực sự hoạt động tốt. Tỷ lệ thất nghiệp và GDP ở nhiều nước khá ổn. Nhưng nhìn chung, cứ nhìn eurozone mà xem, vài năm qua với họ cũng chẳng hề suôn sẻ”, Stenfors kết luận.