Nhờ mảng này, lãi lũy kế 9 tháng đầu năm của VC3 có sự tăng trưởng vượt bậc 81% so với cùng kỳ. Dự kiến, cả năm 2016, VC3 có thể đạt mức lãi tăng 70% so với thực hiện năm 2015.

Xuất phát điểm là doanh nghiệp thuộc sở hữu Nhà nước với lĩnh vực kinh doanh tập trung chủ yếu vào xây lắp và bất động sản. Từ năm 2015, Vinaconex - cổ đông lớn của VC3 thoái vốn, Công ty cũng có sự thay đổi trong chiến lược kinh doanh, trong đó tập trung vào lĩnh vực cốt lõi bất động sản, đồng thời triển khai hoạt động M&A các doanh nghiệp cùng ngành, định hướng tạo lập mô hình Holding, trong đó VC3 là trung tâm với vệ tinh là các công ty con hỗ trợ cho nhau. Sự thay đổi này bước đầu đã đạt hiệu quả tích cực trong hoạt động kinh doanh của công ty.

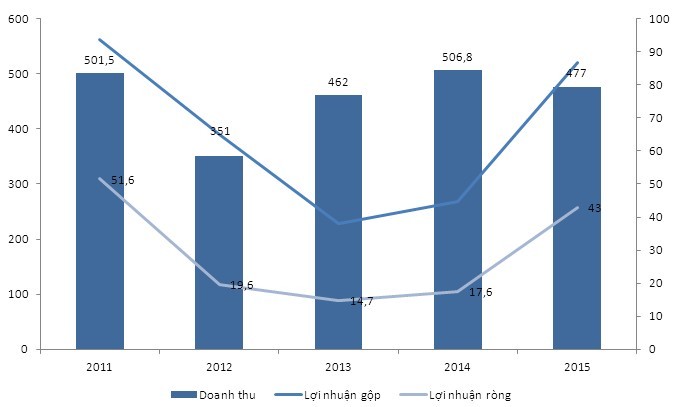

Doanh thu và lợi nhuận của VC3 trong giai đoạn 2011-2015 (Nguồn:VC3)

Cụ thể, năm 2015, hoạt động sản xuất kinh doanh VC3 có sự tăng trưởng tốt chủ yếu là nhờ vào lợi nhuận của hoạt động bất động sản. Trong cơ cấu doanh thu năm 2015, doanh thu từ mảng bất động sản chiếm gần 65% đạt 309,7 tỷ đồng; doanh thu từ hợp đồng xây dựng 106 tỷ đồng chiếm hơn 22%, còn lại là doanh thu từ mảng bán vật liệu xây dựng và mảng cung cấp dịch vụ.

Lũy kế 9 tháng đầu năm 2016, doanh thu thuần đạt 326,6 tỷ đồng, trong đó doanh thu bất động sản hơn 276 tỷ đồng, chiếm 85% tổng doanh thu; còn doanh thu hoạt động xây lắp giảm mạnh, đạt 13,5 tỷ đồng, chỉ chiếm 4% tổng doanh thu. Tỷ trọng doanh thu từ mảng bán vật liệu xây dựng và cung cấp dịch vụ nhìn chung vẫn duy trì ổn định.

Lợi nhuận gộp cũng chủ yếu đến từ bất động sản khi chiếm gần 87% trong năm 2015 và 99% trong 9 tháng đầu năm 2016, biên lợi nhuận gộp duy trì ở mức từ 20-25%/ năm.Biên lợi nhuận gộp có xu hướng tăng từ 8,2% năm 2013 lên 18,2% năm 2015 dù doanh thu tăng không đáng kể. Điều này cho thấy giá vốn hàng bán của công ty đã được tiết giảm mạnh. Khả năng biên lợi nhuận gộp tiếp tục được cải thiện trong thời gian tới khi công ty hoạch toán doanh thu từ các dự án bất động sản.

Theo VC3, mảng bất động sản dự kiến sẽ đóng góp 70-80% doanh thu và đóng góp phần lớn lợi nhuận cho Công ty trong các năm tiếp theo. Hiện nay, Công ty đã và sẽ triển khai thực hiện một số dự án kinh doanh phát triển nhà, khai thác và đầu tư kinh doanh các chợ có quy mô lớn như Dự án 310 Minh Khai, Dự án Trung Văn, Dự án khu dân cư số 5 Phan Đình Phùng, Thái Nguyên, dự án Khu dân cư Phổ Yên - Thái Nguyên, dự án siêu thị văn phòng cho thuê - 389 Đê La Thành, Hà Nội…

Riêng năm 2016, Công ty xác định tập trung vào công tác thu tiền của khách hàng tại các công trình đã hoàn thành (khoảng 330 tỷ đồng), từ các dự án Trung Văn (quý II/2016 hoàn thành) và dự án Thái Nguyên (dự kiến năm 2016 hoàn thành) để củng cố và ổn định năng lực tài chính, đồng thời đẩy mạnh triển khai tìm kiếm các dự án có tính hiệu quả cao trong trung và dài hạn.

Lợi nhuận sau thuế dự kiến cả năm đạt khoảng 72-76 tỷ đồng, tăng khoảng 70% so với thực hiện năm 2015, EPS forward 2016 đạt khoảng 3.300-3.500 đồng/CP.

Được biết, quỹ dự án của VC3 tập trung phần lớn tại các tỉnh miền Bắc như Hà Nội, Thái Nguyên, Thái Bình… Đây cũng là khu vực mà sự phát triển các khu công nghiệp diễn ra mạnh mẽ, thu hút số lượng lao động lớn. Theo đó, nhu cầu nhà ở trong và xung quanh khu vực thành phố rất tiềm năng và dự báo sẽ tiếp tục tăng cao, đặc biệt từ đối tượng công nhân, người lao động, người có thu nhập trung bình và ổn định.

Đáng chú ý, trong tháng 9 vừa qua, VC3 đã công bố nghị quyết HĐQT về việc đầu tư tối đa 5,7 triệu cổ phiếu, tương đương 95% vốn điều lệ CTCP Vật liệu xây dựng Hà Nội (CMC Hà Nội) Khoảng giá mua hợp lý dự kiến tối đa 35.000 đồng/CP, tổng số tiền đầu tư dự kiến từ 199,5 tỷ đồng.

Mặc dù hoạt động kinh doanh của CMC Hà Nội trong những năm qua không mấy tích cực, nhưng công ty này lại có lợi thế về mạng lưới kinh doanh rộng, lợi thế quỹ đất khá lớn tại các vị trí đắc địa như Hàng Bồ, Bà Triệu, Khâm Thiên, Cát Linh, Thụy Khuê… Theo đó, nếu thương vụ này thành công, CMC Hà Hội sẽ trở thành công ty con của VC3, giúp VC3 gia tăng lợi thế về quỹ đất và dễ dàng triển khai thêm các dự án mới trong thời gian tới.

Nguồn: MBS tổng hợp

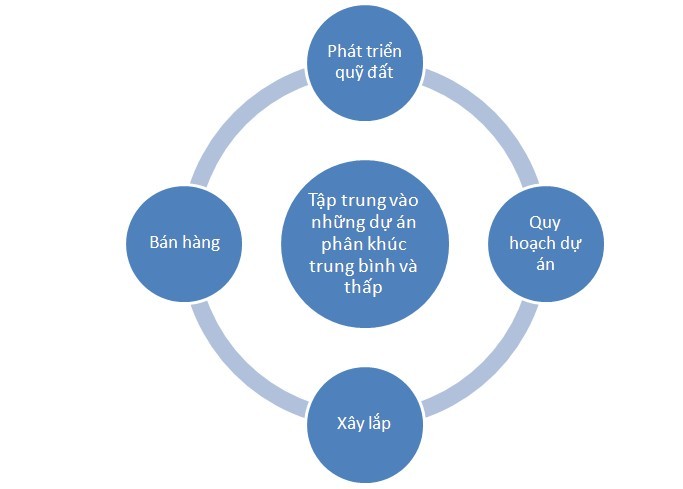

Theo nhận định của CTCK MB (MBS), chiến lược phát triển dự án của VC3 hình thành một chuỗi giá trị khép kín cho từng dự án từ khâu phát triển quỹ đất, quy hoạch dự án, xây lắp và bán hàng giúp Công ty giảm giá thành sản phẩm đem lại giá trị gia tăng cho khách hàng.

Đối với hoạt động xây lắp, VC3 mới thành lập CTCP Xây lắp và Công nghệ số 3 nhằm đẩy mạnh, phát triển chuyên sâu lĩnh vực thi công xây lắp, tăng cường khả năng cạnh tranh trên thị trường, phấn đấu đạt được nhiều hợp đồng để đem lại nhiều doanh thu cho Công ty. VC3 dự kiến sản lượng xây lắp các công trình ký mới đạt 150 tỷ đồng.

Hiện tại, CTCP Xây lắp và Công nghệ số 3 đang thực hiện một số công trình cho các đối tác lớn như nhà máy Samsung, công trình khí áp thấp Thái Bình, nhà máy đường Phú Yên…

Về tình hình giao dịch cổ phiếu, hiện tại, cổ phiếu VC3 đang giao dịch quanh mức 35.700 đồng/cp (phiên 29/11), tăng đáng kể 12.900 đồng/CP, tương ứng mức tăng 56,6% so với đầu năm.

Theo MBS, VC3 là cổ phiếu tiềm năng có khả năng sinh lời ổn định và rủi ro tài chính thấp. Đáng chú ý, trong năm 2016, công ty dự kiến sẽ thu về 75 tỷ đồng lợi nhuận từ dự án CT1, CT2 Trung Văn, do đó VC3 có khả năng sẽ đột biến trong ngắn hạn.Định giá theo phương pháp PE, cổ phiếu VC3 đang giao dịch ở mức P/E là 12,61 lần, thấp hơn so với P/E thị trường (16 lần) và P/E các doanh nghiệp thuộc nhóm ngành bất động sản có quy mô tài sản và vốn tương đương (12,35 lần). Mức P/E forward năm 2016 khoảng 12,5 lần, giá hợp lý đối với cổ phiếu VC3 khoảng 40.800 đồng/cp. Sử dụng 3 phương pháp là so sánh P/E, FCFE và FCFF, MBS cho rằng, giá trị hợp lýcủa cổ phiếu VC3 là 42.800 đồng/cổ phiếu.