Trong vòng hơn 1 tháng trở lại đây, bất chấp các thông tin về nới trần tăng trưởng tín dụng, vốn ngoại chảy mạnh vào Việt Nam, thị trường chứng khoán tiếp tục trồi sụt thất thường. Đáng chú ý, thanh khoản giảm mạnh khi giá trị giao dịch mỗi phiên chỉ còn 2.000 - 3.500 tỷ đồng, bằng một nửa so với hồi đầu năm.

Có nhiều lý do giải thích cho tình trạng trên, trong đó có việc thị trường cần nhịp điều chỉnh sau thời gian dài tăng nóng. Nhưng nhìn một cách toàn diện, có thể thấy, dù VN-Index tăng liên tục trong nửa đầu năm qua, chứng khoán vẫn chưa thu hút được nhiều nhà đầu tư quan tâm trở lại.

Dù chỉ số chung tăng, nhưng vẫn có nhiều nhà đầu tư thua lỗ và đà tăng của nhiều cổ phiếu vẫn không dựa trên yếu tố cơ bản của doanh nghiệp. Nhiều cổ phiếu của doanh nghiệp kinh doanh bết bát vẫn có chuỗi tăng trần liên tục, nhưng sau đó lại giảm mạnh. Nếu nhà đầu tư mua theo phong trào những cổ phiếu này vẫn cầm chắc khả năng lỗ vốn.

Trong khi đó, nhiều cổ phiếu có yếu tố cơ bản tốt cũng không tăng giá mạnh bằng những cổ phiếu có tin đồn thổi bên lề. Vì thế, nếu đặt vấn đề rằng nhà đầu tư cá nhân dùng vốn vay từ ngân hàng để đổ vào chứng khoán khi tín dụng được nới lỏng hơn, câu trả lời có thể là rất ít.

Ngược lại, dòng tiền từ khu vực dân cư đổ vào kênh tiết kiệm ngân hàng vẫn tăng tốt trong 6 tháng đầu năm, giai đoạn thị trường chứng khoán trong nước tăng mạnh nhất. Số liệu thống kê từ Ngân hàng Nhà nước cho thấy, huy động vốn bằng VND toàn ngành trong 6 tháng đầu năm tăng trưởng 7,43% so với cuối năm 2016, dù lãi suất tiền gửi không tăng.

Đề cập đến dòng tiền từ ngân hàng vào thị trường chứng khoán, không thể không nhắc đến dòng vốn đổ vào thị trường qua con đường cho vay ký quỹ (margin) tại các công ty chứng khoán. Vậy liệu có khả năng vốn ngân hàng chảy vào công ty chứng khoán, sau đó bơm cho các nhà đầu tư qua con đường này?

Tại Hội thảo “Công cụ phái sinh và bối cảnh thị trường chứng khoán 6 tháng cuối năm 2017” mới đây, các chuyên gia phân tích của Công ty Chứng khoán Sài Gòn (SSI) nhận định, tình trạng margin đang ở mức cao là một trong 3 nhân tố rủi ro của thị trường, có thể gây nên nhịp điều chỉnh mạnh trong quý III/2017. Không riêng SSI, trước đó, thị trường cũng ghi nhận hàng loạt chia sẻ về tình hình margin đang ở mức cao so với lịch sử từ chuyên gia phân tích tại các công ty chứng khoán.

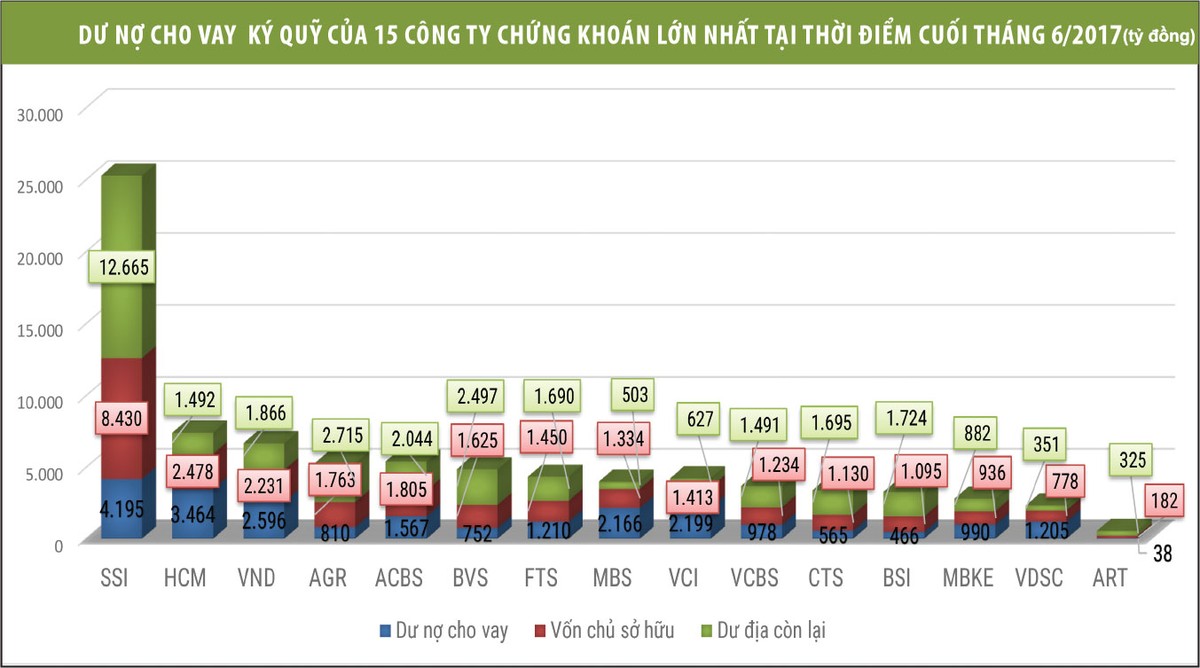

Theo Quyết định 87/QĐ-UBCK của Ủy ban Chứng khoán về quy chế cho vay ký quỹ, có hiệu lực từ tháng 1/2017, các công ty chứng khoán có thể cung cấp mức cho vay bằng 200% nguồn vốn chủ sở hữu. Với vốn chủ sở hữu của 15 công ty chứng khoán lớn trên thị trường (bao gồm SSI, HCM, VND, AGR, ACBS, BVS, FPT, MBS, VCI, VCBS, CTS, BSI, MBKE, VDSC, ART) là 27.884 tỷ đồng, tổng dư nợ cho vay có thể lên tới gần 55.770 tỷ đồng.

Cho tới cuối quý II, tổng dư nợ cho vay của 15 công ty này đạt 23.203 tỷ đồng, đồng nghĩa với dư địa cho vay của các công ty chứng khoán còn rất lớn, nếu có nguồn và công ty chứng khoán sẵn sàng cho vay.

Tất nhiên, việc cho vay của các công ty chứng khoán còn chịu nhiều giới hạn khác như tổng mức cho vay giao dịch ký quỹ một khách hàng không được vượt quá 3% vốn chủ sở hữu, tổng dư nợ cho vay đối với một loại chứng khoán không được vượt quá 10% vốn chủ sở hữu của công ty chứng khoán và không được vượt quá 5% tổng số chứng khoán niêm yết của tổ chức phát hành.

Bên cạnh đó, nguồn vốn của công ty chứng khoán còn phải đáp ứng cho các hoạt động khác như môi giới, tự doanh…, nên công ty chứng khoán khó có thể mạo hiểm dồn toàn lực vào dịch vụ cho vay ký quỹ.

Khi không gian tài chính của các công ty chứng khoán còn rộng mở, chuyện cầu viện vốn ngân hàng đẩy vào chứng khoán một cách phi chính thức khó có thể xảy ra. Cần nhớ là theo quy định hiện hành của Ngân hàng Nhà nước, công ty chứng khoán trực thuộc ngân hàng không được sử dụng vốn từ ngân hàng mẹ rót sang để cho vay chứng khoán.

Những chỉ đạo gần đây của Chính phủ cũng cho thấy định hướng nắn dòng chảy vốn vào các kênh sản xuất, đầu tư dài hạn và tạo cơ chế thuận lợi cho các doanh nghiệp kinh doanh, sản xuất mở rộng thị trường trong thời gian tới.