Ảnh: Dũng Minh

Ảnh: Dũng Minh

Các yếu tố vĩ mô vẫn đang hỗ trợ tốt cho chứng khoán, nhưng Covid-19 là một rủi ro lớn

Theo số liệu từ Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 7/2021 chỉ tăng 0,62% so với tháng trước, tăng 2,25% so với tháng 12/2020 và tăng 2,64% so với tháng 7/2020. CPI 7 tháng đầu năm 2021 tăng 1,64%, mức thấp nhất 5 năm gần đây.

Lạm phát cơ bản tháng 7 giảm 0,06% so với tháng trước và tăng 0,99% so với cùng kỳ năm trước. Bình quân 7 tháng năm 2021, lạm phát cơ bản tăng 0,89% so với cùng kỳ. Mức lạm phát cơ bản tháng 7 và 7 tháng đầu năm 2021 so với cùng kỳ năm trước đều là mức thấp nhất kể từ năm 2011.

Với những số liệu cho thấy nhu cầu vĩ mô suy yếu, SSI Research cho rằng, áp lực lạm phát trong thời gian tới chưa lớn khi nhu cầu tiêu dùng dự kiến vẫn ở mức yếu với ảnh hưởng của dịch bệnh.

Trong khi đó, Ngân hàng Nhà nước (NHNN) được kỳ vọng sẽ nới hạn mức tín dụng thêm một lần nữa vào giai đoạn cuối quý III hoặc đầu quý IV năm nay. Hạn mức tăng trưởng tín dụng tăng tạo điều kiện giúp các ngân hàng thương mại (NHTM) có thể giảm mặt bằng lãi suất cho vay.

"Với diễn biến phức tạp của dịch bệnh, không loại trừ trường hợp NHNN sẽ nới lỏng hơn chính sách tiền tệ thông qua việc giảm lãi suất điều hành hoặc giảm tỷ lệ dự trữ bắt buộc, trong bối cảnh lạm phát vẫn trong tầm kiểm soát. Đây cũng là xu hướng mà các ngân hàng trung ương trong khu vực đang xem xét áp dụng khi chủng delta đã và đang đe dọa tới sự hồi phục kinh tế của các quốc gia này", SSI Research nhận định.

Với chính sách tài khóa, yếu tố quan trọng là tốc độ giải ngân vốn đầu tư công. Trong 7 tháng đầu năm, giải ngân đầu tư công có phần nào chậm lại, với mức tăng chỉ đạt 5,6% so với cùng kỳ, bằng 31% kế hoạch 2021.

Điểm tích cực trong thời gian tới là kế hoạch đầu tư công trung hạn 2021 – 2025 đã được Quốc hội thông qua, tạo tiền đề quan trọng để đẩy mạnh đầu tư công trong nửa cuối năm 2021 và tạo ra sự hỗ trợ cần thiết cho tăng trưởng kinh tế giai đoạn này.

Xuất khẩu sẽ bước vào cao điểm trong nửa cuối 2021, giúp cải thiện dần cán cân thương mại. Việt Nam hiện là một trong các cường quốc xuất khẩu của thế giới với thị phần xuất khẩu vào Mỹ đứng thứ 12 năm 2016 vượt lên thứ 6 vào năm 2020. Đối với tình trạng tắc nghẽn quá tải tại các cảng đã xuất hiện, đây được đánh giá chỉ là tạm thời và sẽ sớm được giải quyết.

Tuy nhiên, Covid-19 lần này vẫn là một rủi ro rất lớn. Nếu không được kiểm soát tốt bằng các biện pháp phù hợp có thể tác động phần nào tới hoạt động xuất nhập khẩu cũng như giải ngân đầu tư công do các quy tắc hạn chế đi lại và đảm bảo an toàn phòng chống dịch, điều này có thể ảnh hưởng tới mục tiêu tăng trưởng chung.

Tốc độ tăng trưởng lợi nhuận chậm lại trong nửa cuối năm

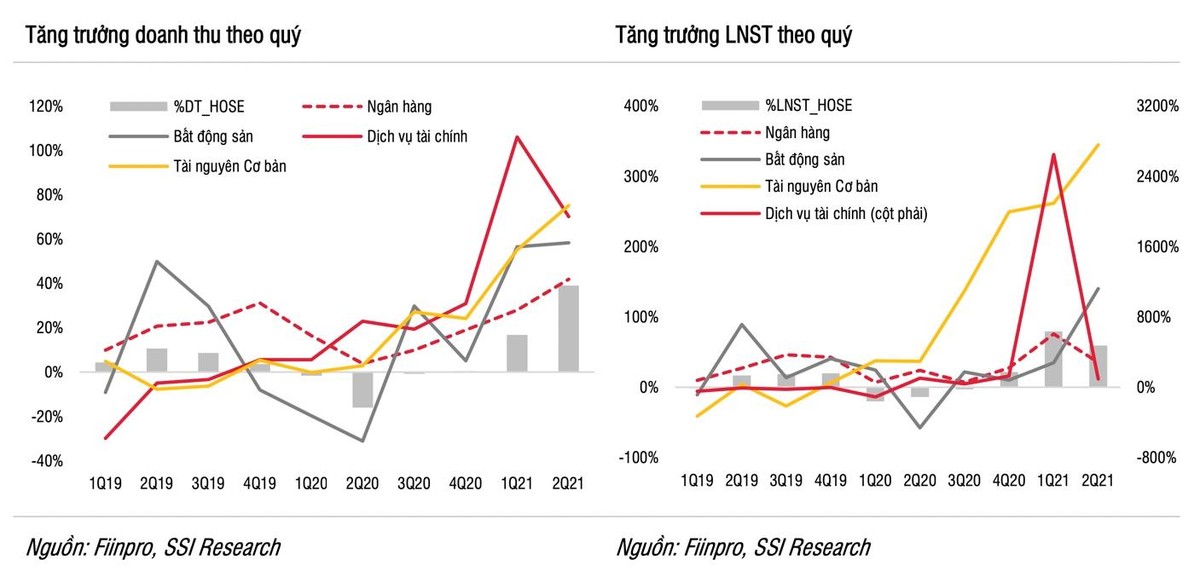

Lợi nhuận sau thuế trên HOSE trong quý II/2021 (các doanh nghiệp đại diện 97,2% vốn hóa đã công bố) tăng trưởng 59,31% so với cùng kỳ, thấp hơn so với mức 79,7% ở quý I/2021 do tăng trưởng chậm lại ở nhóm ngân hàng và nhóm chứng khoán.

|

"Đối với nhóm ngân hàng, ngoại trừ BID, TPB, MBB và VPB (tăng trên 25% trong nửa cuối 2021) và STB (tăng trưởng 2022 là 53%) thì tăng trưởng lợi nhuận của phần còn lại có thể về mức bình thường khoảng 13% trong nửa cuối 2021 và tăng trưởng trở lại 21,7% trong 2022 (so với cùng kỳ)", SSI Research cho biết.

Về mặt định giá, P/B dự phóng các ngân hàng trong phạm vi nghiên cứu vào ngày 6/8 là 2,1 lần, đã tăng hơn gấp đôi từ mức đáy năm 2020 (0,91 lần) và đang tiệm cận mức đỉnh 2018 (2,4 lần). Do đó, các chuyên gia SSI không kỳ vọng vào một đợt tăng giá trên diện rộng đối với tất cả cổ phiếu ngân hàng như ở nửa đầu 2021.

|

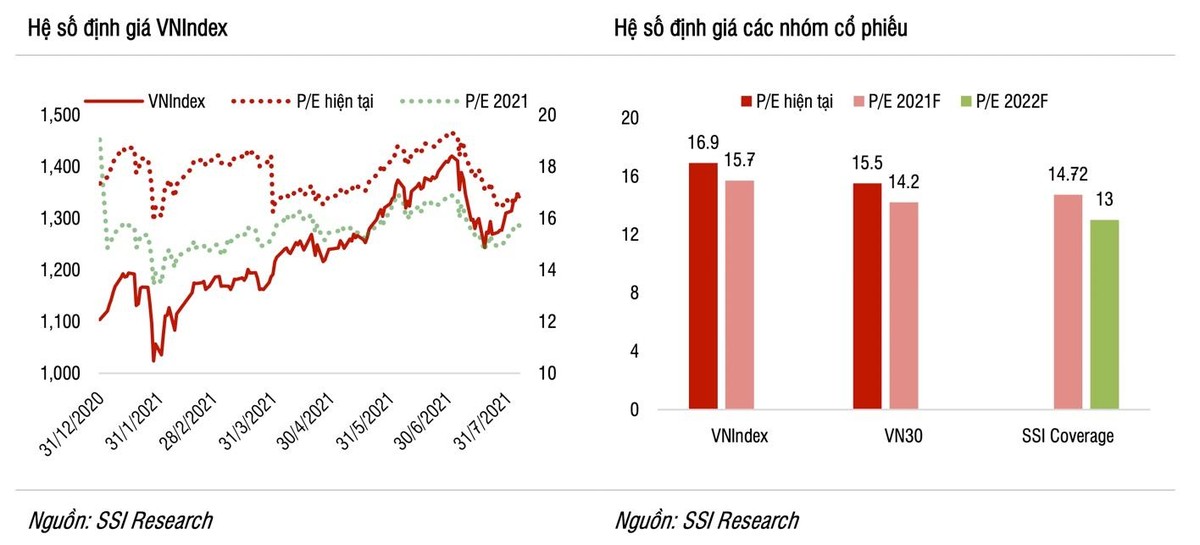

Trên bình diện rộng hơn, hệ số định giá P/E hiện tại và P/E 2021 của VN-Index vào ngày 6/8/2021 đang ở mức 16,9 lần và 15,7 lần. Riêng P/E 2021 và P/E 2022 của nhóm cổ phiếu trong phạm vi nghiên cứu (đại diện 85% vốn hóa HOSE) đang ở mức 14,72 lần và 13,0 lần. Dựa trên các mức định giá này có thể thấy thị trường chứng khoán duy trì triển vọng tích cực trong dài hạn.

Chiến lược tích lũy cổ phiếu ở các vùng giá thấp trong các nhịp điều chỉnh

Tính đến ngày 05/08/2021, VN-Index đã có 9 phiên tăng liên tiếp, đóng cửa tại mức 1.345,55 điểm tương ứng mức phục hồi 77 điểm (+6%) từ đáy 1.268,83 điểm vào cuối phiên ngày 23/7/2021, chính thức vượt mốc kháng cự 1.340 điểm đi cùng với khối lượng khớp lệnh vượt trội so với mức bình quân 20 ngày. Diễn biến này xác nhận VN-Index đã quay trở lại với đà tăng giá ngắn hạn.

"Với đà tăng này, chỉ số khả năng sẽ hướng đến thử thách lại đỉnh cũ 1.420 điểm trong tháng 8. Trong khi đó, các vùng hỗ trợ gần dành cho chỉ số lần lượt 1.340 điểm và 1.300 điểm, và xa hơn là 1.261 điểm trong trường hợp dịch bệnh diễn biến xấu ngoài tầm kiểm soát", SSI Reseach nhận định.

Với các thách thức liên quan đến tình hình dịch bệnh và khả năng tăng trưởng lợi nhuận chậm lại trong quý III/2021 có thể khiến quá trình phục hồi của thị trường gặp khó, nhà đầu tư chỉ nên tích lũy cổ phiếu có chọn lọc trong các nhịp điều chỉnh để chủ động phòng ngừa rủi ro và tối ưu hóa lợi nhuận trong ngắn hạn lẫn trung và dài hạn.