FE CREDIT cùng Gobear thúc đẩy khả năng tiếp cận tín dụng cho người Việt

FE CREDIT cùng Gobear thúc đẩy khả năng tiếp cận tín dụng cho người Việt

Tiếng gọi của công nghệ

Trong khi một số đối thủ cạnh tranh đã khá hài lòng khi nhập cuộc với kỷ nguyên số bằng các ứng dụng cho vay trên nền tảng di động, thì Công ty tài chính tiêu dùng FE Credit lại tiến xa hơn trong việc sử dụng các công nghệ sáng tạo để chuyển đổi mô hình hoạt động của mình, không chỉ từ front office với các sản phẩm và dịch vụ dành cho khách hàng, mà còn cả khu vực back office nhằm tự động hóa quy trình cho vay cũng như các hoạt động hành chính.

Cuộc cải tiến công nghệ này, theo ông Kalidas Ghose, Phó chủ tịch kiêm Tổng giám đốc FE Credit, là phản ứng nhạy bén của Công ty khi thị trường tài chính tiêu dùng đang bước vào giai đoạn trưởng thành, bởi việc này sẽ giúp Công ty giành thêm thị phần.

Câu chuyện đột phá của FE Credit, theo chia sẻ của vị CEO trong một cuộc phỏng vấn gần đây tại TP.HCM, được khởi xướng vào đầu năm 2018 khi ông và các cộng sự quyết định “phá vỡ” hoàn toàn mô hình kinh doanh hiện tại để xây dựng lại theo phương pháp tư duy - thiết kế, nhằm mục đích số hóa toàn phần mô hình kinh doanh của Công ty. Đây cũng là nỗ lực của FE Credit nhằm mang đến cho khách hàng những trải nghiệm cho vay ngang bằng hoặc đi trước các nước phát triển khác.

“Chúng tôi tái cấu trúc mô hình kinh doanh để xác định các yếu tố quyết định trong việc xây dựng lịch sử tín dụng hoặc hồ sơ tín dụng cho khách hàng, sau đó chúng tôi tìm kiếm các giải pháp kỹ thuật số tiên tiến trên thế giới và lựa chọn sử dụng chúng trên cơ sở chi trả tối ưu nhất”, ông Ghose chia sẻ.

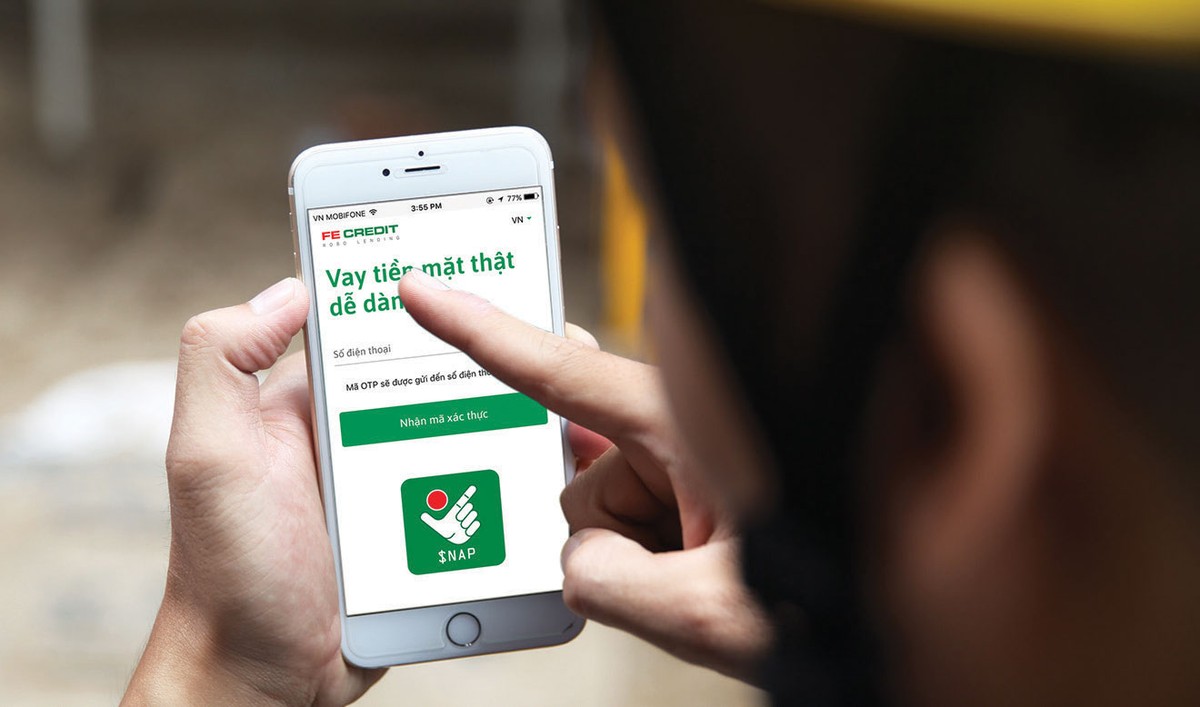

Khách hàng sẽ được trải nghiệm nền tảng cho vay hoàn toàn tự động của FE Credit, bao gồm các sản phẩm điển hình như $NAP (được ra mắt vào năm ngoái, cho phép khách hàng đăng ký khoản vay tiêu dùng trên các thiết bị thông minh), hay SHIELD (ứng dụng hỗ trợ khách hàng mua bảo hiểm trực tuyến) và kế đến là ứng dụng FE Card Mobile (với chức năng như một thẻ tín dụng ảo giúp chủ thẻ chi tiêu hoặc rút tiền nhanh chóng không cần ATM). Các sản phẩm này được hỗ trợ trơn tru bởi nền tảng kỹ thuật số sử dụng quy trình tự động hóa mang tên Robotic Process Automation. Ngoài ra, Dữ liệu lớn (Big Data) được tận dụng để khai thác dữ liệu tốt hơn và giúp FE Credit đưa ra các quyết định tín dụng chính xác và nhanh chóng hơn. Công nghệ nhận diện khuôn mặt giúp nhận dạng khách hàng dễ dàng và tăng cường công tác quản trị rủi ro.

“Khách hàng đang được trải nghiệm nền tảng cho vay tinh vi, hiện đại và hoàn toàn tự động khi lựa chọn FE Credit. Trên thực tế, khách hàng không cần tương tác với nhân viên của chúng tôi, trừ khi họ gặp khó khăn trong quá trình tự thao tác hoặc cần hỗ trợ qua điện thoại để hoàn tất quy trình vay”, ông Ghose nhấn mạnh.

Giữ vững ngôi vương

Đón đầu thách thức từ sự tăng trưởng có phần chậm lại của ngành tài chính tiêu dùng và sự gia nhập của các đối thủ mới, FE Credit lựa chọn đi trước trong đầu tư vào các công nghệ đột phá. Đây dường như là chiến lược đúng đắn giúp Công ty thu về nhiều thành quả nhất định.

Ông Ghose cho biết, sau khi mô hình kinh doanh được số hóa, cùng với quy trình cho vay đơn giản sử dụng hợp đồng và chữ ký điện tử, đồng thời các chiến dịch tiếp thị kỹ thuật số có khả năng cung cấp các sản phẩm phù hợp cho khách hàng, FE Credit có thể tiếp cận với gần gấp ba số khách hàng mà trước đây họ có thể tiếp cận thông qua các kênh bán hàng truyền thống.

Về phía khách hàng, những gì họ sẽ nhận được từ các sản phẩm và dịch vụ cho vay tự động của FE Credit là một trải nghiệm hoàn toàn chân thực, với thời gian xoay vòng nhanh hơn, tiết kiệm chi phí đi lại và lãi suất vay rẻ hơn nhờ chi phí hoạt động thấp hơn mà Công ty có thể tiết kiệm thông qua các quy trình tự động của mình.

Nhờ các sản phẩm và nền tảng cho vay tự động, FE Credit đã được công nhận là một trong những công ty cung cấp các giải pháp tài chính tốt nhất thế giới tại Singapore FinTech Festival 2018.

Mạng lưới Đổi mới Tài chính ASEAN (AFIN), một sáng kiến của Tổ chức Tài chính Quốc tế (IFC) cũng nhận thấy nền tảng của FE Credit có tính ứng dụng cao, phù hợp với nhu cầu người sử dụng và có thể nhân rộng trên các thị trường qua các đối tác là tổ chức tài chính để bổ sung cho nền tảng cung ứng của họ.

Trang web tìm kiếm sản phẩm tài chính GoBear đã hợp tác với FE Credit dưới hình thức white label (quan hệ đối tác cho các công ty muốn cung cấp các dịch vụ môi giới dưới thương hiệu riêng của mình) để khai thác sản phẩm $NAP. Đây là một động thái cho phép GoBear khai thác nhu cầu người dùng của mình và cung cấp cho hàng triệu người dân một giải pháp tiếp cận vay vốn đơn giản.

Vươn xa hơn

Chuyển đổi mô hình kinh doanh không chỉ giúp FE Credit đẩy mạnh việc bán hàng và tăng doanh thu trong khi thị trường tài chính tiêu dùng tăng trưởng chậm lại, mà còn là bước chuẩn bị chiến lược nhằm tiếp cận các thị trường địa lý xa hay các phân khúc khách hàng chưa được khai thác.

Công nghệ mà chúng tôi đã triển khai có khả năng tiếp cận tới từng người dân Việt Nam ở mọi nơi của đất nước và do đó, chúng tôi dự định sử dụng công nghệ này để vươn tới nhiều đối tượng khách hàng hơn, thậm chí là vươn tới từng cá nhân đang sinh sống trong cả nước.

- Ông Kalidas Ghose, Phó chủ tịch kiêm Tổng giám đốc FE Credit

Theo bà Nguyễn Thùy Dương, Phó tổng giám đốc phụ trách Khối Dịch vụ tài chính tại Công ty TNHH Ernst & Young Việt Nam (EY Việt Nam), đầu tư hợp lý vào công nghệ, đặc biệt là các công nghệ giúp cải thiện thủ tục, có thể giúp giảm thiểu hoặc loại bỏ sai sót do con người tạo ra, hạn chế mất dữ liệu, đồng thời nâng cao hiệu quả của hệ thống cho vay. Công nghệ cũng có thể đóng vai trò là nền tảng cho các công ty tài chính tiêu dùng tiếp cận khu vực nông thôn và vùng sâu, vùng xa để khai thác một lực lượng dân số chưa tiếp cận được dịch vụ ngân hàng, cùng lúc tạo điều kiện cho các công ty tài chính tăng trưởng trong tương lai.

Chi phí đầu tư vào công nghệ số hóa tại FE Credit, theo ông Ghose, chiếm một tỷ lệ khiêm tốn, khoảng 0,1% doanh thu và 0,3% lợi nhuận trong năm ngoái. Để cắt giảm chi phí, Công ty đã dành thời gian và nỗ lực để thiết lập các giải pháp công nghệ và sử dụng chúng trên cơ sở hợp tác với các đối tác. “Kết quả là chúng tôi thực sự có thể tiến hành hoặc thực hiện chuyển đổi kỹ thuật số này trên cơ sở kinh tế hợp lý”, ông Ghose nói.

“Công nghệ mà chúng tôi đã triển khai có khả năng tiếp cận tới từng người dân Việt Nam ở mọi nơi của đất nước và do đó, chúng tôi dự định sử dụng công nghệ này để vươn tới nhiều đối tượng khách hàng hơn nếu không phải là vươn tới từng cá nhân đang sinh sống trong cả nước”, ông Ghose khẳng định.

Mảng kinh doanh thẻ tín dụng của Công ty, theo ông Ghose chia sẻ, được đầu tư để trở thành động lực tăng trưởng của FE Credit trong 5 năm tới, với mục tiêu mở rộng danh mục thẻ tín dụng thêm 100.000 thẻ mới mỗi tháng và tham vọng trở thành công ty phát hành thẻ tín dụng lớn nhất Việt Nam trong tương lai.