Lợi nhuận ngành ngân hàng năm 2022 được nhận định phụ thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu

Lợi nhuận ngành ngân hàng năm 2022 được nhận định phụ thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu

Nợ xấu có thể xấp xỉ 6%

Kinh tế Việt Nam có sự khởi đầu tốt đẹp cho năm 2022 với GDP quý I tăng 5% so với cùng kỳ năm trước, nhờ diễn biến phục hồi trên diện rộng. Tình hình có vẻ lạc quan, nhưng Việt Nam đang gặp không ít thách thức trong bối cảnh giá nhiên liệu thế giới tăng cao. Điều này được nhận định sẽ khiến chi phí nhiên liệu tăng, ảnh hưởng đến cán cân thương mại.

Đáng chú ý, lạm phát năng lượng tiếp tục đà tăng, không ngừng tác động lên giá cả tiêu dùng. Cụ thể, lạm phát toàn phần tháng 3/2022 tăng 0,7% so với tháng 2, khiến mức tăng so với cùng kỳ năm trước đạt 2,4%. Tương tự những tháng trước đây, chi phí vận chuyển tăng cao vẫn là nguyên nhân chính. Thực tế, giá xăng trong nước đã được điều chỉnh tăng 7 lần liên tiếp kể từ đầu tháng 12/2021 và đạt mức cao kỷ lục trong tháng 3/2022.

Trước tình hình giá dầu thế giới tăng cao, dự báo xu hướng sẽ còn kéo dài, tạo áp lực khiến lạm phát gia tăng. Vì vậy, nhiều định chế tài chính trên thế giới đã nâng mức dự báo lạm phát của Việt Nam như HSBC từ 3% lên 3,7%. Tương tự, ông Nguyễn Minh Cường, chuyên gia kinh tế trưởng Ngân hàng châu Á dự báo, lạm phát Việt Nam năm 2022 là 3,8% và năm 2023 là 4%.

Đồng thời với đó, không ít định chế tài chính giảm dự báo tăng trưởng kinh tế của Việt Nam như HSBC từ 6,5% xuống 6,2%. Ông Aaditya Mattoo, chuyên gia kinh tế trưởng khu vực Đông Á và Thái Bình Dương, Ngân hàng Thế giới (WB) cho biết, Việt Nam là một trong những nền kinh tế mà WB giảm mạnh dự báo tăng trưởng so với trước. Cụ thể, tháng 10/2021, WB dự báo là mức tăng trưởng GDP của Việt Nam năm 2022 là 6,5%, nhưng đến thời điểm hiện tại hạ dự báo xuống 5,3% với kịch bản cơ bản. Trong tình huống xấu hơn, mức tăng trưởng GDP là 4%.

Tỷ lệ nợ xấu gộp đang ở mức cao nhất trong vòng 4 năm trở lại đây, phá vỡ thành quả tái cơ cấu các tổ chức tín dụng giai đoạn 2016 - 2020.

Trong khi đó, những rủi ro bên ngoài vẫn tồn tại như dịch bệnh Covid-19, biến đổi khí hậu, lạm phát tăng cao dẫn đến việc các nước sớm thu hẹp chính sách tiền tệ, tăng lãi suất, rủi ro địa chính trị, kinh tế Trung Quốc tăng trưởng chậm lại ảnh hưởng đến cả cung và cầu hàng hóa, dịch vụ…

Còn thách thức trong nước là tình hình dịch bệnh diễn biến phức tạp, giải ngân đầu tư công vẫn chậm, hoạt động bán lẻ phục hồi chậm do sức cầu còn yếu. Bên cạnh đó, cơ cấu thu ngân sách nhà nước thiếu bền vững và chi tăng lên nhằm đáp ứng nhu cầu phòng chống dịch cũng như phục hồi kinh tế - xã hội.

“Sản xuất công nghiệp, hoạt động xuất nhập khẩu phụ thuộc nhiều vào sự hồi phục của các thị trường quốc tế. Doanh nghiệp còn nhiều khó khăn và rủi ro nợ xấu gia tăng”, TS. Lê Xuân Nghĩa, chuyên gia kinh tế nhận định.

Tỷ lệ nợ xấu gộp đang ở mức cao nhất trong vòng 4 năm trở lại đây, phá vỡ thành quả tái cơ cấu các tổ chức tín dụng giai đoạn 2016 - 2020. Nợ xấu có thể trở thành tâm điểm của thị trường tài chính Việt Nam năm 2022.

“Do có độ trễ, nợ xấu nội bảng có thể tăng lên mức 2,3 - 2,5%, nợ xấu gộp khoảng 6% trong năm 2022 và có thể ở mức cao hơn khi từ năm 2024, quy định giữ nguyên nhóm nợ hết hiệu lực (theo Thông tư 14/2021/TT-NHNN), nếu tình hình phục hồi kinh tế thiếu khả quan”, TS. Cấn Văn Lực, chuyên gia kinh tế trưởng BIDV dự báo.

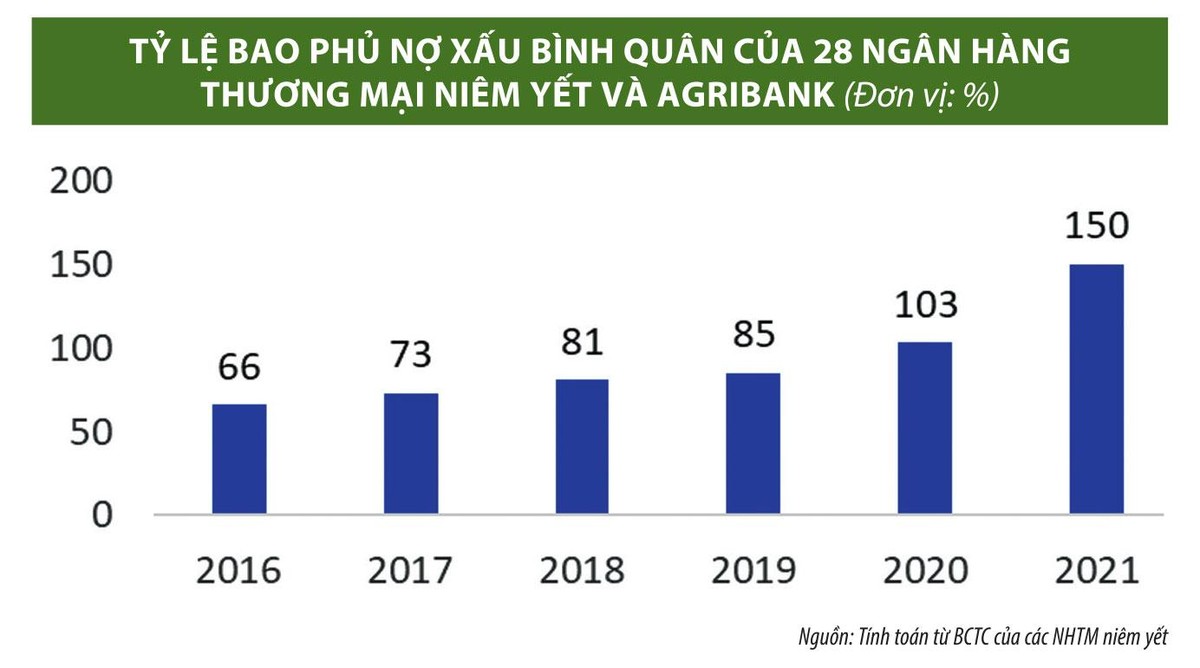

Điểm sáng từ hệ thống tổ chức tín dụng là tỷ lệ bao phủ nợ xấu toàn ngành đã tăng mạnh trong vòng 6 năm qua, từ mức 66% cuối năm 2016 lên 150% nhờ động thái chủ động trích lập dự phòng rủi ro của các ngân hàng thương mại niêm yết. Có những ngân hàng đã tích cực, chủ động trích lập dự phòng rủi ro cho toàn bộ các khoản nợ cơ cấu theo Thông tư 14 trước thời hạn như Vietcombank, BIDV... Tỷ lệ bao phủ nợ xấu hợp nhất còn đạt mức cao kỷ lục từ trước tới nay tại một số ngân hàng như Vietcombank đạt 424%, BIDV đạt 219%, ACB đạt 210%..., qua đó tăng sức đề kháng cho toàn hệ thống trước những diễn biến khó lường của đại dịch.

Tuy nhiên, ông Lực khuyến cáo, các ngân hàng nói riêng và hệ thống tài chính nói chung không thể chủ quan, bởi tỷ lệ bao phủ nợ xấu chỉ được tính toán với các khoản nợ xấu nội bảng, mà chưa tính đến các khoản nợ xấu bán cho Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) chưa được xử lý và các khoản nợ xấu tiềm ẩn từ nợ tái cơ cấu, cũng như khả năng chuyển các khoản nợ từ nhóm 1, 2 thành nợ xấu do điều kiện kinh doanh của các doanh nghiệp có thể không thuận lợi trong thời gian tới (tỷ lệ nợ xấu gộp hiện cao gấp 3,8 lần tỷ lệ nợ xấu nội bảng cuối năm 2021).

|

Lợi nhuận ngân hàng bị ảnh hưởng

Công ty Chứng khoán Yuanta Việt Nam nhận định, lợi nhuận ngành ngân hàng trong năm 2022 phần lớn sẽ phụ thuộc vào khả năng thu hồi những khoản nợ vay tái cơ cấu. Tỷ lệ bao phủ nợ xấu công bố có thể sẽ tăng lên trong nửa cuối năm 2022, sau khi Thông tư 14 sửa đổi, bổ sung một số điều của Thông tư 01/2020/TT-NHNN quy định về việc cơ cấu lại thời hạn trả nợ, miễn giảm phí, giữ nguyên nhóm nợ hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19 sẽ hết hiệu lực vào ngày 30/6/2022.

“Nếu những khoản nợ này trở thành nợ xấu, các ngân hàng, đặc biệt là ngân hàng có tỷ lệ bao phủ nợ xấu thấp sẽ phải tăng thêm dự phòng, qua đó làm giảm lợi nhuận trong năm nay”, chuyên gia phân tích của Chứng khoán Yuanta Việt Nam nói và lưu ý, vấn đề lãi dự thu cao có thể “bóp méo” lợi nhuận của các ngân hàng. Một số ngân hàng ghi nhận tỷ lệ lãi dự thu/tổng tài sản cao có thể khiến lợi nhuận chưa được phản ánh chính xác, làm tăng rủi ro tiềm ẩn nếu ngân hàng không thu được các khoản lãi dự thu. Ngân hàng sẽ buộc phải ghi giảm doanh thu nếu khoản lãi không được thu trong cùng kỳ kế toán, hoặc ghi tăng chi phí nếu điều này xảy ra ở một kỳ kế toán khác.

Đồng quan điểm, ông Nghĩa cho rằng, lợi nhuận năm 2021 các ngân hàng ở mức cao có đóng góp không nhỏ từ lãi dự thu, nếu trừ đi khoản này, lợi nhuận của nhiều ngân hàng sẽ giảm mạnh. Đặc biệt, đối với những ngân hàng cho vay tập trung vào doanh nghiệp “sân sau” thì các quy định của Ngân hàng Nhà nước về việc giãn, hoãn, chuyển nhóm nợ sẽ giúp ích cho ngân hàng và doanh nghiệp “sân sau” đó, chứ không hẳn là lợi ích mang lại cho nền kinh tế.

“Tình hình dịch bệnh khiến nợ xấu tăng mạnh, nếu trích lập dự phòng rủi ro đúng ngay bây giờ sẽ “đánh” thẳng vào lợi nhuận các ngân hàng”, ông Nghĩa nhấn mạnh.

Trong một diễn biến có liên quan, sau khi ông Trịnh Văn Quyết, Chủ tịch Hội đồng quản trị Tập đoàn FLC bị bắt tạm giam vì hành vi thao túng thị trường chứng khoán, thị trường xuất hiện thông tin về những ngân hàng đang cho FLC vay hàng ngàn tỷ đồng.

Theo báo cáo tài chính hợp nhất quý IV/2021, FLC có 24.065 tỷ đồng nợ phải trả và 9.723 tỷ đồng vốn chủ sở hữu, lần lượt chiếm 71% và 29% tổng nguồn vốn. Chủ nợ lớn nhất của FLC tính đến 31/12/2021 là Sacombank, với tổng dư nợ ngắn hạn và dài hạn hơn 1.840 tỷ đồng; tiếp theo là BIDV với dư nợ cho vay 1.747 tỷ đồng, OCB là gần 1.400 tỷ đồng, NCB là 634 tỷ đồng, Agribank là 169 tỷ đồng.

Phần lớn các ngân hàng cho biết, khoản cho FLC vay đều có tài sản bảo đảm. Theo đó, trong trường hợp có phát sinh rủi ro, ngân hàng sẽ chủ động áp dụng các biện pháp xử lý tài sản bảo đảm theo quy định pháp luật để thu hồi nợ, đảm bảo an toàn cho hoạt động của ngân hàng. Tuy nhiên, các cổ đông ngân hàng vẫn có những nỗi phấp phỏng riêng.