Năm 2017, giá trị phát hành cổ phiếu, trái phiếu doanh nghiệp qua thị trường chứng khoán đạt gần 47.900 tỷ đồng

Năm 2017, giá trị phát hành cổ phiếu, trái phiếu doanh nghiệp qua thị trường chứng khoán đạt gần 47.900 tỷ đồng

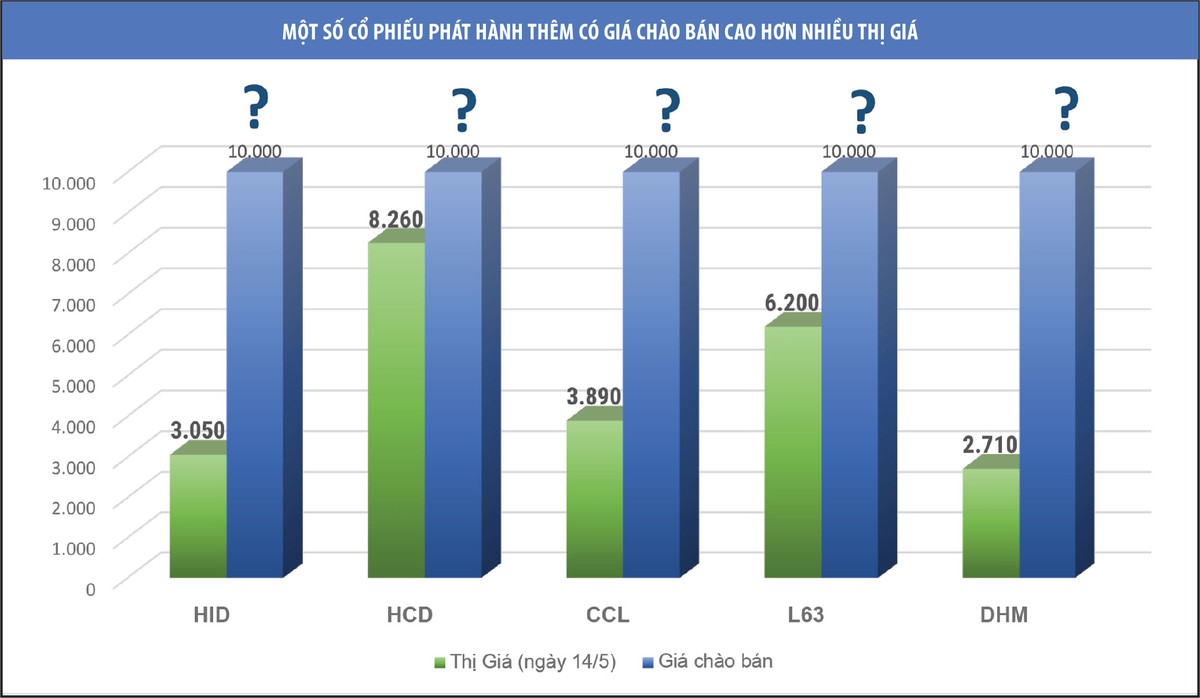

Chào bán gấp nhiều lần thị giá

Ngày 24/4/2018, Hội đồng quản trị Công ty cổ phần Halcom Việt Nam (HID) công bố nghị quyết về danh sách nhà đầu tư dự kiến mua cổ phiếu trong đợt phát hành riêng lẻ năm 2018.

Theo đó, 16 nhà đầu tư sẽ mua tổng cộng 24,5 triệu cổ phiếu HID với giá 10.000 đồng/cổ phiếu, số lượng từ 50.000 đơn vị đến 10 triệu đơn vị/người. Cổ phiếu này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm, kể từ ngày phát hành thành công.

Đây là đợt gọi vốn đã được đại hội đồng cổ đông bất thường của HID thông qua ngày 29/12/2017. Trong số 245 tỷ đồng dự kiến thu được, 100 tỷ đồng sẽ được HID sử dụng góp vốn vào Công ty cổ phần Phong điện Miền Trung để đầu tư Nhà máy điện gió Phương Mai 3, Khu kinh tế Nhơn hội (Bình Định) và 125 tỷ đồng chuẩn bị cho Dự án đầu tư nâng cấp tỉnh lộ 923, còn lại dùng để bổ sung vốn lưu động.

Phát hành cổ phiếu để huy động vốn cho các dự án trung - dài hạn được xem là mang lại cho doanh nghiệp nhiều lợi ích, tiết kiệm chi phí so với việc sử dụng các nguồn vốn vay, nhất là trong bối cảnh thị trường chứng khoán có triển vọng tích cực.

Mức giá phát hành của HID đang cao hơn 3 lần thị giá cổ phiếu trên thị trường (3.300 đồng/cổ phiếu) và trong 2 năm trở lại đây, giá giao dịch cao nhất tương đương 50% mức giá trong đợt phát hành thành công gần nhất.

Điều này cho thấy, nhà đầu tư chiến lược của HID kỳ vọng rất lớn vào giá trị tiềm ẩn mà thị trường chưa phản ánh, nếu muốn thu được lợi nhuận từ thương vụ đầu tư này.

Từ đầu năm đến nay, việc phát hành cổ phiếu với giá cao hơn nhiều thị giá giao dịch trên sàn đã được ghi nhận tại một số doanh nghiệp như Công ty cổ phần Đầu tư Sản xuất và Thương mại HCD (HCD), Công ty cổ phần Đầu tư và Phát triển Đô thị Dầu khí Cửu Long (CCL)…

Chẳng hạn, đầu tháng 3/2018, CCL công bố chào bán riêng lẻ thành công 12 triệu cổ phiếu cho 4 nhà đầu tư với mức giá 10.000 đồng/cổ phiếu, qua đó thu về 120 tỷ đồng để đầu tư vào Dự án khu 5A - dự án chiến lược của Công ty trong nhiều năm qua, đồng thời góp vốn vào công ty bán buôn thủy sản và một phần dùng để cơ cấu lại nợ vay, bổ sung vốn lưu động.

Mức giá CCL phát hành cho các nhà đầu tư chiến lược gấp 2,5 lần thị giá trên thị trường và trong suốt 5 năm qua, chưa bao giờ thị giá CCL chạm đến mệnh giá (10.000 đồng/cổ phiếu).

Bên cạnh phát hành riêng lẻ, không ít doanh nghiệp khác thực hiện chào bán cho cổ đông hiện hữu. Diễn biến đáng chú ý là trong khi nhiều cổ đông, thậm chí là chính lãnh đạo doanh nghiệp “thờ ơ” thì lại xuất hiện những “mạnh thường quân” xuống tiền mua lại số cổ phần với mức giá chào bán cao hơn thị giá.

Ngày 21/3/2018, Công ty cổ phần Xây dựng DIC 4 (DC4) công bố kết quả đợt chào bán cổ phiếu từ ngày 11/12/2017 đến 12/3/2018. Theo đó, trong số 8,268 triệu cổ phiếu mà cổ đông của DC4 được phép mua thêm, chỉ có 9 cổ đông thực hiện quyền mua với 6.769 cổ phiếu, tương đương 0,08% số cổ phần chào bán.

Đây được xem là kết quả không bất ngờ khi thị giá cổ phiếu DC4 trên thị trường trong suốt thời gian Công ty chào bán chủ yếu dưới giá phát hành. Tuy nhiên, trong số các cổ phần còn lại, 3,93 triệu cổ phiếu sau đó đã được 17 nhà đầu tư đăng ký mua phân phối, nhờ đó, đợt chào bán của DC4 đạt tỷ lệ thực hiện 47,6%.

Theo danh sách cổ đông của DC4 tại thời điểm chốt quyền ngày 30/11/2017, có 51,55% cổ phần đang được nắm giữ bởi các cổ đông lớn và Ban lãnh đạo Công ty.

Như vậy, trong khi các cổ đông nội bộ, những người được đánh giá là hiểu rõ nhất về nhu cầu vốn và tiềm năng của doanh nghiệp không mấy mặn mà và bỏ quyền, thì DC4 lại hấp dẫn trong mắt 17 nhà đầu tư mới.

Tại Công ty cổ phần Lilama 69-3 (L63), trong đợt chào bán 1,76 triệu cổ phiếu cho cổ đông từ ngày 3/1/2018 đến 12/2/2018 với giá 10.000 đồng/cổ phiếu, chỉ có 44.109 số cổ phiếu được cổ đông đăng ký nộp tiền mua, tương đương tỷ lệ 2,5%.

700.000 cổ phiếu trong số cổ phiếu mà cổ đông không mua sau đó được phân phối cho 31 nhà đầu tư cá nhân. Mức giá mà các nhà đầu tư này chấp nhận trả cho cổ phiếu L63 cao hơn khoảng 60% so với thị giá trên thị trường.

Hay tại Công ty cổ phần Thương mại và Khai thác khoáng sản Dương Hiếu (DHM). Trong đợt chào bán 12,5 triệu cổ phiếu cho cổ đông từ ngày 10/1/2018 đến 5/3/2018, DHM đã chào bán thành công 50% số cổ phiếu tại mức giá 10.000 đồng/cổ phiếu, trong khi thị giá trên thị trường trong khoảng 2.500 - 3.000 đồng/cổ phiếu. Trong đó, có 2 cổ đông hiện hữu của DHM mua 17,62%, 4 nhà đầu tư khác mua 34,2% cổ phiếu.

Cảnh giác khi chưa hiểu thấu "game" phát hành

Trong vài năm gần đây, có nhiều câu chuyện tăng vốn “lạ” qua phát hành riêng lẻ, chào bán cổ phiếu với giá cao hơn thị giá. Tuy nhiên, có rất ít cổ đông hiện hữu đăng ký mua và số lượng cổ phiếu ế được hội đồng quản trị chào bán cho những cá nhân, tổ chức bên ngoài doanh nghiệp - được coi là “nhà đầu tư chiến lược”.

Có thể nêu ra một số trường hợp như Solavina (SVN), Công ty cổ phần Đầu tư và Phát triển KSH (KSH), Công ty cổ phần Đầu tư Phát triển xây dựng và thương mại Việt Nam (MBG), Công ty cổ phần Tư vấn Thương mại Dịch vụ Địa ốc Hoàng Quân (HQC), Công ty cổ phần Đầu tư và Công nghiệp Tân Tạo (ITA), Công ty cổ phần Khai thác và Chế biến khoáng sản Bắc Giang (BGM), Công ty cổ phần Sản xuất Xuất nhập khẩu NHP (NHP), Công ty cổ phần Đệ Tam (DTA)…

Tuy nhiên, sau khi tăng vốn thành công, ngoài một vài đợt tăng giá “bạo phát, bạo tàn”, phần lớn số doanh nghiệp tăng vốn “lạ” vẫn chưa có kết quả tích cực nào được ghi nhận. Những “nhà đầu tư chiến lược” cũng chưa thể hiện sự đóng góp trong quản trị, điều hành doanh nghiệp.

Trong khi giá cổ phiếu MBG, KSH, SVN, HQC, NHP… có diễn biến giảm do hoạt động kinh doanh của doanh nghiệp gặp nhiều khó khăn, cổ phiếu bị cảnh báo, kiểm soát, hoặc hạn chế giao dịch, thì một số mã khác thậm chí phải rời sàn. Không ít nhà đầu tư nhỏ lẻ mua theo “tầm nhìn” của những “nhà đầu tư chiến lược” với kỳ vọng giá cổ phiếu sẽ tăng đã phải ngậm ngùi bán ra cắt lỗ, dù thị trường chung tăng trưởng.

Ngay tại CCL, trước đợt tăng vốn năm 2018, cuối tháng 6/2016, CCL đã phát hành 9,25 triệu cổ phiếu hoán đổi công nợ với 3 chủ nợ của Công ty, giá hoán đổi 10.000 đồng/cổ phiếu. Tuy nhiên, sau 1 năm hạn chế chuyển nhượng, đến giữa năm 2017, các cổ đông nhận hoán đổi đã cắt lỗ phần lớn số cổ phiếu, với mức giá chỉ bằng một nửa giá nhận hoán đổi.

Tại sao các “nhà đầu tư chiến lược” rộng rãi bỏ vốn, chấp nhận mua với giá cao hơn thị giá, trong khi có thể mua cổ phiếu trực tiếp trên thị trường với mức giá thấp hơn từ hàng chục đến hàng trăm phần trăm so với giá phát hành?

Họ có thực sự nhìn thấy ở doanh nghiệp những tiềm năng mà thị trường không nhận thấy, hay đơn thuần đó là “game’” tăng vốn, giúp làm đẹp con số trên báo cáo tài chính hoặc họ trong tình thế bắt buộc phải... hoán nợ?

Tại Đại hội đồng cổ đông năm 2018 ngày 28/4 của DTA, một số cổ đông chất vấn Ban lãnh đạo Công ty về việc phát hành 5 triệu cổ phiếu riêng lẻ cho cổ đông chiến lược với giá 10.000 đồng/cổ phiếu, trong khi thị giá trên thị trường chỉ khoảng 2.500 đồng/cổ phiếu và nghi ngờ số tiền 50 tỷ đồng từ đợt phát hành có thực sự thu được?

Thị trường chứng khoán có diễn biến khả quan, tăng cả về điểm số lẫn thanh khoản, không chỉ tạo cơ hội cho các nhà đầu tư tìm kiếm lợi nhuận, mà còn giúp các doanh nghiệp khai thác một kênh huy động vốn hiệu quả.

Số liệu từ Ủy ban Chứng khoán Nhà nước cho biết, từ khi thị trường chứng khoán đi vào hoạt động năm 2000 đến hết năm 2016, các doanh nghiệp đã phát hành cổ phiếu huy động 380.000 tỷ đồng. Năm 2017, giá trị phát hành thành công cổ phiếu, trái phiếu doanh nghiệp đạt gần 47.900 tỷ đồng. Qua đó, thị trường chứng khoán đã và đang trở thành kênh dẫn vốn trung, dài hạn quan trọng cho doanh nghiệp, giảm sức ép từ nguồn vốn vay.

Những doanh nghiệp minh bạch, quản trị tốt, phương án tăng vốn rõ ràng, dự án đầu tư khả thi, thì cổ phiếu phát hành thêm được nhà đầu tư đón nhận. Tuy nhiên, có những doanh nghiệp được cho là tạo “bánh vẽ” trong phương án phát hành để thu hút nhà đầu tư. Do đó, nhằm tránh nguy cơ ôm “trái đắng”, nhà đầu tư đại chúng cần tìm hiểu kỹ doanh nghiệp phát hành thêm trước khi “xuống tiền”.