Sự thay đổi vừa là nguyên nhân vừa là hệ quả của những thay đổi lớn trong bối cảnh biến động của thị trường, với những lo ngại về chính sách của Cục Dự trữ Liên bang (Fed) buộc phải sắp xếp lại danh mục đầu tư của các nhà đầu tư tổ chức.

“Nếu sự biến động vẫn ở mức cao, nhà đầu tư cá nhân sẽ không theo kịp với thị trường và bị bỏ lại phía sau. Và nếu tôi là một người chơi cá cược, tôi sẽ nói rằng sự biến động sẽ vẫn ở mức cao trong suốt năm nay”, Larry Tabb, người đứng đầu bộ phận nghiên cứu cấu trúc thị trường tại Bloomberg Intelligence cho biết.

|

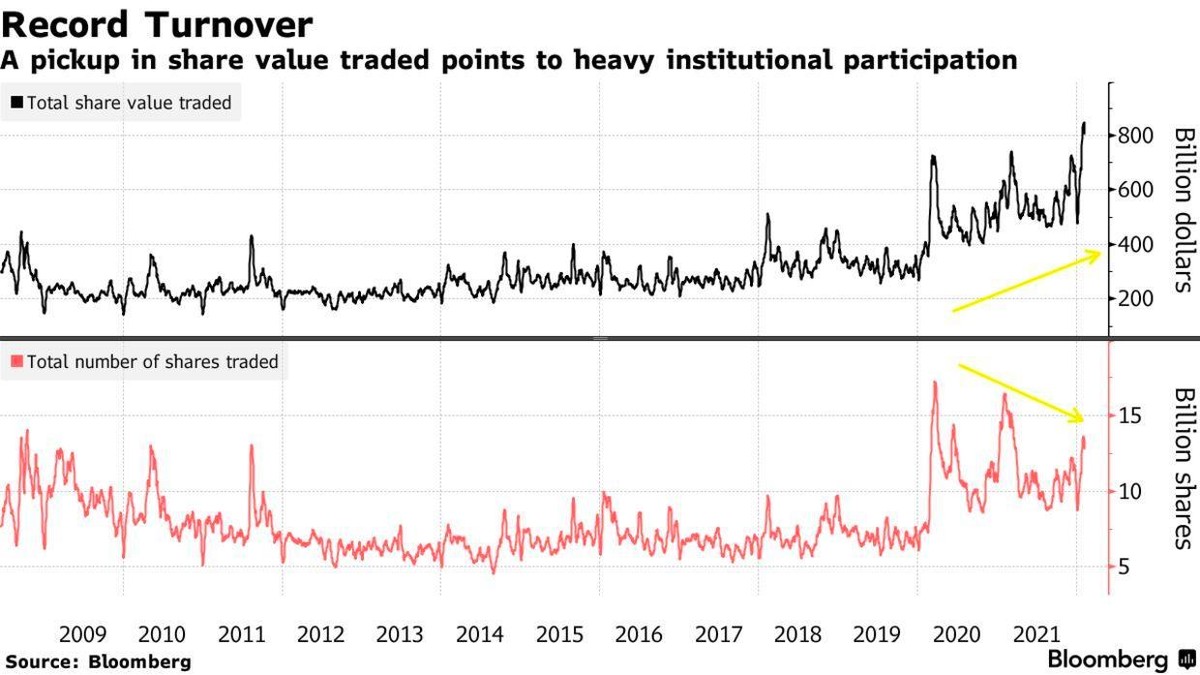

Tổng giá trị giao dịch và tổng số lượng cổ phiếu khớp lệnh trên thị trường chứng khoán Mỹ |

Ông cho biết, một thị trường do các tổ chức lớn thúc đẩy là một thị trường mà các chỉ số cũ như báo cáo lợi nhuận, định giá và các ước tính lợi nhuận trong tương lai sẽ quan trọng hơn các động lực dân túy như các bài đăng trên diễn đàn Reddit và các thông tin trên TikTok. Khi các quỹ tiền lớn thống trị, các công ty đang trong thủ tục phá sản khó có thể tìm được nhà đầu tư mua vào hưng phấn như Hertz Global Holdings vào năm 2020.

Hiện tượng giá trị giao dịch hàng ngày tăng nhanh hơn so với số lượng cổ phiếu khớp lệnh tuyệt đối cho thấy các nhà đầu tư có túi tiền nhiều hơn đang thống trị thị trường.

“Sự chuyển hướng này là do sự chuyển đổi sang đầu tư các cổ phiếu có giá cao hơn và có khả năng là kết quả của sự chậm lại trong việc tham gia của nhà đầu tư cá nhân và sự tham gia nhiều hơn của nhà đầu tư tổ chức. Các nhà đầu tư cá nhân từ trước đến nay ưa chuộng các cổ phiếu có giá thấp hơn và giao dịch tích cực ở các cổ phiếu vốn hóa nhỏ”, các nhà phân tích của Bloomberg Intelligence cho biết.

Tuy nhiên, không phải là các đầu tư cá nhân không đổ tiền mạnh vào cổ phiếu nữa. Theo ước tính của Morgan Stanley, các nhà đầu tư cá nhân Mỹ đã nộp ròng 41 tỷ USD vào cổ phiếu trong tháng 1. Tuy nhiên, càng ngày họ càng rơi vào tình trạng lo lắng khi bị Fed buộc phải hành động. Các quỹ đầu cơ tiếp tục giảm lượng cổ phiếu nắm giữ khi bóng ma lãi suất cao hơn đã đánh gục các cổ phiếu tăng trưởng yêu thích của họ. Các nhà đầu tư theo xu hướng đang gặp khó khăn khi các chỉ số chuẩn giảm xuống dưới các mức hỗ trợ chính.

Trên thực tế, dữ liệu của Morgan Stanley cho thấy các nhà quản lý tiền tệ có quyết định đầu tư dựa trên xu hướng kinh tế vĩ mô và xu hướng thị trường đã bán ra tương ứng 43 tỷ USD cổ phiếu vào tháng 1, đủ để bù đắp tất cả dòng tiền nộp ròng của nhà đầu tư cá nhân.

Đó là “biểu tượng của áp lực của các nhà đầu tư tổ chức đối với thị trường. Mặc dù nhà đầu tư cá nhân có thể góp phần vào một số động thái của thị trường, nhưng có khả năng là các dòng vốn từ nhà đầu tư tổ chức đang trở thành động lực thậm chí còn lớn hơn”, Larry Tabb cho biết.

Vào phiên giao dịch ngày thứ Sáu (4/2), các quỹ đầu tư dựa trên xu hướng vĩ mô đã bán 4 tỷ USD hợp đồng tương lai chỉ số S&P 500 trong 45 phút cuối cùng của phiên giao dịch, điều này có khả năng đã dẫn đến sự suy yếu của thị trường vào cuối phiên. Nhóm này ước tính sẽ bán bớt từ 10 tỷ đến 20 tỷ USD cổ phiếu vào tuần tới trong bối cảnh biến động ở cấp độ chỉ số tăng cao.

Max Gokhman, giám đốc đầu tư tại AlphaTrAI cho biết, ảnh hưởng của đám đông nhà đầu tư cá nhân luôn bị phóng đại.

Theo Morgan Stanley, mặc dù hoạt động tổng thể của nhà đầu tư cá nhân trong tháng 1 ở mức cao nhất trong 13 tháng, nhưng thị phần của nhà đầu tư cá nhân trong tổng khối lượng giao dịch của thị trường vẫn giảm xuống mức thấp nhất kể từ tháng 3/2020. Điều này xảy ra khi các nhà đầu tư tổ chức bán đủ nhanh để lực bán của họ dường như đã lấn át lượng mua từ nhà đầu tư cá nhân.

Theo ước tính của JPMorgan, khi chỉ số S&P 500 và Nasdaq 100 liên tục giảm xuống các mức thấp mới vào đầu năm nay, các quỹ đầu tư vận hành bằng máy tính đã được thúc đẩy bán cổ phiếu và bán khống. Trong khi đó, biến động giá tăng đột biến buộc các quỹ nhắm mục tiêu vào biến động phải giảm đòn bẩy “đáng kể”.

Peng Cheng, chiến lược gia định lượng và phái sinh toàn cầu tại JPMorgan cho biết: “Do sự biến động cao hơn, về cơ bản, nhiều nhà đầu tư tổ chức này đã buộc phải cân bằng lại danh mục đầu tư của mình. Trong khi đó đối với các nhà đầu tư nhỏ, nếu họ muốn tham gia và mua với giá giảm, họ có thể. Nếu họ không muốn, họ không cần phải đánh đổi”.

Diễn biến bán tháo vào tháng 1 bắt đầu với một đợt bán tháo lớn giữa các cổ phiếu công nghệ, một quỹ đầu cơ trong lĩnh vực này hiện đang phải đối mặt với áp lực định giá lại ngày càng lớn với lãi suất tăng. Đòn bẩy ròng giữa các quỹ đầu cơ ngắn hạn đã giảm xuống mức thấp nhất trong 18 tháng vào ngày 27/1 theo dữ liệu được tổng hợp bởi Morgan Stanley.

Tuy nhiên, trong vài ngày tới, các quỹ đầu cơ được Morgan Stanley theo dõi sẽ tăng đòn bẩy trở lại với tỷ lệ đòn bẩy tăng từ 50% lên 55%.

Trong khi đó, quỹ cân bằng và lương hưu dự kiến sẽ bắt đầu tái cân bằng vào cuối tháng 2 để quay trở lại mức phân bổ trái phiếu/cổ phiếu đã định trước. Với việc cổ phiếu bị bán tháo trong những ngày qua, các quỹ sẽ cần mua cổ phiếu lần này. Theo ước tính của JPMorgan, việc mua như vậy có thể làm thị trường tăng 5%.

Bất chấp đợt bán tháo mạnh và chứng kiến chỉ số Nasdaq 100 giảm 10% trong năm nay, nhu cầu của nhà đầu tư cá nhân đối với cổ phiếu vẫn tăng mạnh. Theo dữ liệu của EPFR Global, các quỹ đầu tư cổ phiếu đã chứng kiến dòng tiền đổ vào trong 20 ngày trong số 23 ngày giao dịch trong tháng 1.

Mặc dù sự lạc quan của nhà đầu tư cá nhân vẫn ở mức cao, nhưng danh mục đầu tư của các nhà nhà đầu tư cá nhân gần đây không hoạt động tốt. Morgan Stanley ước tính các nhà đầu tư cá nhân tại thị trường Mỹ đã âm 12% trong năm nay.

Mike Bailey, giám đốc nghiên cứu của FBB Capital Partners cho biết: “Tôi cho rằng các nhà đầu tư cá nhân sẽ gặp khó khăn một chút khi đưa ra quyết định mua ở giữa một thị trường tàn khốc so với giao dịch theo chương trình hoặc các tổ chức. Về mặt tâm lý, giao dịch của nhà đầu tư cá nhân khả năng phải gặp khó khăn hơn khi đối mặt với ngưỡng mua bắt đáy thay vì đi theo dòng tiền và mua theo chiều hướng tăng giá”.