Cổ phiếu EPS khủng được định giá thấp

Quý II vừa qua, CTCP Bóng đèn phích nước Rạng Đông (RAL - sàn HOSE) báo lãi sau thuế 44,4 tỷ đồng, tăng 40% so với cùng kỳ 2018. Luỹ kế nửa đầu năm, công ty lãi sau thuế 96,3 tỷ đồng, tăng 20% so với cùng kỳ năm 2018. Với kết quả này, EPS nửa đầu năm của RAL đạt 8.380 đồng, lũy kế 4 quý gần nhất đạt 19.156 đồng.

Trái ngược với diễn biến kết quả kinh doanh tăng trưởng, thị giá cổ phiếu RAL lại đang giảm nhẹ so với cách đây một năm. Đóng cửa phiên giao dịch ngày 5/8/2019 tại mức 82.200 đồng/cổ phiếu, P/E trượt 4 quý gần nhất của cổ phiếu RAL chỉ ở mức 4,3 lần, thấp hơn rất nhiều so với mặt bằng chung của thị trường (khoảng 16 lần).

Một cổ phiếu đầu ngành khác cũng đang được giao dịch tại mức P/E rất thấp so với thị trường chung là VHC (sàn HOSE) của CTCP Vĩnh Hoàn. Kết thúc nửa đầu năm 2019, VHC đạt 600,1 tỷ đồng lợi nhuận sau thuế, tăng 63,8% so với cùng kỳ năm ngoái; EPS đạt 6.490 đồng. Lũy kế 4 quý gần nhất, EPS của VHC đạt 18.550 đồng. Trong khi EPS tăng mạnh thì thị giá VHC hầu như đi ngang trong gần 1 năm qua. Đóng cửa phiên giao dịch ngày 5/8/2019 tại 87.400 đồng/cổ phiếu, cổ phiếu VHC đang được giao dịch tại mức P/E trượt 4 quý gần nhất chỉ 4,7 lần.

Dẫu vậy, mức định giá P/E của VHC hay RAL vẫn còn cao hơn đáng kể so với nhiều doanh nghiệp khác trên thị trường. Dữ liệu thống kê giao dịch của hơn 1.600 cổ phiếu đang niêm yết và đăng ký giao dịch trên thị trường chứng khoán tại ngày 2/8/2019 từ CTCP Chứng khoán Tân Việt (TVSI) cho thấy, 106 cổ phiếu có EPS cơ bản trên 5.000 đồng đang có hệ số P/E dưới 8 lần, chưa bằng một nửa mức P/E của VN-Index.

Thậm chí, một loạt cổ phiếu có mức EPS trên 10.000 đồng chỉ được giao dịch ở mức P/E chưa đến 2 lần như XDH (CTCP Đầu tư xây dựng dân dụng Hà Nội), PTG (của CTCP May xuất khẩu Phan Thiết), GTC (của CTCP Trà Rồng Vàng)…

Nghịch lý hay hợp lý?

P/E là một trong những phương pháp định giá được sử dụng phổ biến nhất bởi tính đơn giản, dễ hiểu. Khác với phương pháp chiết khấu dòng tiền đòi hỏi hàng loạt giả định, dự phóng phức tạp, nhà đầu tư có thể nhanh chóng tính toán P/E của cổ phiếu bằng cách chia thị giá cho thu nhập trên mỗi cổ phần năm gần nhất, hoặc lũy kế 12 tháng gần nhất. Từ đó, nhà đầu tư lựa chọn ra những cổ phiếu đang được định giá rẻ hơn thị trường, có triển vọng để đầu tư.

Sự tham gia của yếu tố giá (P) trong cấu thành P/E khiến mức định giá cổ phiếu có độ nhạy với biến động thị trường. Trong giai đoạn hưng phấn của thị trường chứng khoán, mức P/E chung của thị trường cũng như từng ngành, từng cổ phiếu được đẩy lên cao. Ngược lại, khi thị trường bước vào giai đoạn khó khăn, kỳ vọng giảm xuống, mức P/E sẽ giảm theo.

Cũng bởi yếu tố giá được xác định bởi cung - cầu cổ phiếu trên thị trường, nhiều cổ phiếu có kết quả kinh doanh tốt, nhưng cơ cấu cổ đông quá cô đặc và không có giao dịch, thị giá không phản ánh hết giá trị doanh nghiệp, P/E sẽ thấp một cách phi lý. Có thể nhận thấy điều này trong câu chuyện của cổ phiếu PTG. EPS năm 2018 của cổ phiếu này lên đến 15.300 đồng, tỷ lệ chi trả cổ tức tiền mặt 120% (12.000 đồng/cổ phiếu), PTG trở thành cổ phiếu hấp dẫn với nhà đầu tư dài hạn, nắm giữ và hưởng cổ tức. Tuy nhiên, vì không có người bán ra, cổ phiếu không có giao dịch, thị giá ngày càng giảm thấp sau mỗi lần chia cổ tức. Hiện thị giá của cổ phiếu này chỉ ở mức 1.500 đồng/cổ phiếu, thấp hơn EPS năm 2018 hàng chục lần.

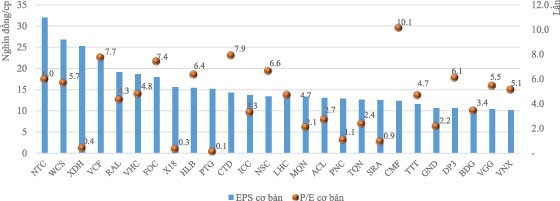

PE cơ bản của những cổ phiếu có EPS trên 10.000 đồng/cổ phiếu

(từ số liệu của TVSI đến ngày 02/09/2019).

Vậy nhưng, tại sao vẫn có những cổ phiếu có thanh khoản tốt, khối lượng giao dịch mỗi phiên từ hàng chục đến hàng trăm ngàn đơn vị mà P/E vẫn rất thấp?

Thông thường, một doanh nghiệp có ba nguồn tạo ra lợi nhuận chủ yếu.

Thứ nhất, lợi nhuận từ hoạt động kinh doanh chính (sản xuất hàng hóa, cung cấp sản phẩm, dịch vụ, thương mại), đem về doanh thu bù đắp cho giá vốn, chi phí bán hàng và chi phí quản lý trong quá trình hoạt động.

Thứ hai là từ hoạt động tài chính, doanh nghiệp sử dụng nguồn tiền thặng dư tạo ra thu nhập (gửi tiết kiệm, đầu tư cổ phiếu, trái phiếu, cho vay…) bù đắp cho chi phí sử dụng các nguồn vốn ngoài vốn chủ sở hữu.

Thứ ba là các khoản thu nhập khác, mà phổ biến nhất là thanh lý các tài sản không còn sử dụng hay phạt vi phạm hợp đồng, các khoản bồi thường, kinh phí hỗ trợ…

Ngoại trừ các công ty chuyên đầu tư hay đang trong quá trình thanh lý, giải thể, nguồn lợi nhuận từ hoạt động kinh doanh chính sẽ là yếu tố quan trọng nhất cho thấy hiệu quả hoạt động của doanh nghiệp. Việc lợi nhuận từ hoạt động tài chính, hoạt động khác quá cao có thể tạo ra mức EPS khủng trong ngắn hạn, nhưng chất lượng và tính bền vững của lợi nhuận sẽ bị đặt dấu hỏi. Đơn cử như VNA (sàn UPCoM) của CTCP Vận tải biển Vinaship.

Nửa đầu năm nay, VNA ghi nhận lợi nhuận sau thuế 26,7 tỷ đồng, tăng vọt so với mức lỗ 15,5 tỷ đồng nửa đầu 2018, qua đó nâng EPS lũy kế 4 quý gần nhất lên 3.770 đồng. Vậy nhưng, thị giá cổ phiếu này cuối phiên giao dịch ngày 5/8/2019 chỉ có 3.300 đồng/cổ phiếu, tương ứng P/E hơn 0,8 lần. Thanh khoản VNA không thấp, bình quân 10 phiên gần nhất đạt hơn 200.000 đơn vị, do đó, mức thị giá đã phản ánh đánh giá của thị trường về doanh nghiệp. Trong bối cảnh lợi nhuận, EPS cùng tăng trưởng mạnh, tại sao mức định giá cho VNA lại thấp như vậy?

Nhìn vào cấu trúc lợi nhuận của VNA, có thể thấy, hoạt động kinh doanh chính không đem về lợi nhuận hoặc đem về không đáng kể. Trong 26,6 tỷ đồng lợi nhuận sau thuế nửa đầu năm nay, có đến 25,9 tỷ đồng là thu nhập khác, chủ yếu là nhờ thanh lý tàu Mỹ An. Năm 2018, VNA đạt 33,2 tỷ đồng lợi nhuận, cải thiện so với mức lỗ 75 tỷ đồng năm 2017. Kết quả này cũng chủ yếu đến từ thu nhập khác, trong khi hoạt động kinh doanh và hoạt động tài chính lỗ đến 32,7 tỷ đồng.

Việc thanh lý tàu có đem lại khoản lợi nhuận đột biến cho VNA trong ngắn hạn, nhưng về lâu dài, đội tàu giảm, doanh thu vận tải tất yếu sẽ bị ảnh hưởng. Do đó, việc dòng tiền không quá hào hứng với câu chuyện lợi nhuận đột biến tại VNA là điều dễ hiểu.

Trở lại với câu chuyện tại VHC, trong quý II/2019, thực tế doanh thu đã giảm 9,6% so với cùng kỳ 2018, lợi nhuận gộp cũng giảm 7%. Lợi nhuận sau thuế tăng trưởng chủ yếu là nhờ doanh thu tài chính đạt 148,1 tỷ đồng, gấp gần 5 lần cùng kỳ nhờ thoái phần vốn còn lại tại Vạn Đức Tiền Giang - công ty liên kết của VHC. Nếu không có khoản thoái vốn này, lợi nhuận của VHC khó thoát cảnh sụt giảm.

Vạn Đức Tiền Giang từng được xem là một trong những đơn vị đóng góp chính trong kết quả kinh doanh cho VHC với 25% doanh thu và 30% lợi nhuận, nên việc VHC thoái vốn tại doanh nghiệp này khiến thị trường lo ngại về khả năng bù đắp khoảng trống lợi nhuận trong bối cảnh hoạt động xuất khẩu cá tra đối mặt với không ít khó khăn.

Chính sự thiếu ổn định trong giá xuất khẩu và nhu cầu thị trường khiến khả năng duy trì tăng trưởng khó khăn được xem là nguyên nhân khiến các doanh nghiệp xuất khẩu thủy sản nói chung và xuất khẩu cá tra nói riêng thường xuyên có mức định giá khá thấp so với nhiều nhóm ngành khác. Cụ thể, cổ phiếu ACL (sàn HOSE - CTCP Xuất nhập khẩu Thủy sản Cửu Long An Giang) đang giao dịch với mức P/E chỉ 2,7 lần, CMX (sàn HOSE - CTCP Camimex Group) đang giao dịch với P/E 2,9 lần, ANV (sàn HOSE - CTCP Nam Việt) đang giao dịch với P/E chỉ hơn 4,3 lần…

Cạm bẫy P/E thấp

Thực tế, trong nhóm cổ phiếu đang bị định giá P/E thấp trên thị trường, không ít cổ phiếu thuộc doanh nghiệp có mô hình kinh doanh hiệu quả, xứng đáng là những khoản đầu tư tốt trong dài hạn. Nhiều cổ phiếu có P/E thấp đang được các quỹ đầu tư nước ngoài kiên trì mua gom, tăng tỷ lệ sở hữu, cho thấy đánh giá cao với triển vọng dài hạn.

Nửa đầu năm nay, quỹ ngoại America LLC tiếp tục giải ngân vào nhiều cổ phiếu trên thị trường chứng khoán Việt Nam. Dù không thuộc những doanh nghiệp đầu ngành, vốn hóa lớn, nhưng các cổ phiếu này có đặc điểm chung là có hoạt động kinh doanh ổn định, nền tảng tài chính tốt, chi trả cổ tức đều đặn và có P/E khá thấp như ICC (sàn UPCoM - 3,3 lần), QTC (sàn HNX - 6 lần), TCT (sàn HOSE - 7 lần), DXP (sàn HNX - lần)...

Tuy vậy, không phải mọi cổ phiếu P/E thấp đều là những khoản đầu tư tiềm năng. Từ câu chuyện những cổ phiếu có lợi nhuận đột biến từ thanh lý tài sản, thoái vốn, hay chất lượng lợi nhuận thấp, rõ ràng, nhà đầu tư đang nghi ngại về triển vọng kinh doanh của doanh nghiệp hay rủi ro nghiêm trọng có thể xuất hiện. Không thu hút được thêm dòng tiền, thị giá cổ phiếu sẽ khó tăng trưởng.

Ngay cả với những doanh nghiệp có kết quả hoạt động sản xuất - kinh doanh chính tốt, thị giá cũng khó tăng, nếu triển vọng tương lai kém khả quan. Bởi P/E được tính trên kết quả kinh doanh quá khứ, mà triển vọng tương lai mới là yếu tố tạo động lực cho đà tăng của thị giá cổ phiếu.