Ngành cảng biển được đánh giá có tiềm năng tăng trưởng dài hạn

Ngành cảng biển được đánh giá có tiềm năng tăng trưởng dài hạn

Những toan tính sau thương vụ M&A nghìn tỷ

Báo cáo tài chính hợp nhất năm 2022 đã kiểm toán được Viconship công bố có một chi tiết gây sự chú ý đặc biệt, đó là khoản đặt cọc hơn 1.000 tỷ đồng để thực hiện mua bán - sáp nhập (M&A) một công ty mục tiêu. Theo bản thuyết minh báo cáo tài chính, thương vụ sẽ được hai bên đàm phán các điều khoản cuối cùng để ký kết hợp đồng ngay trong quý I/2023.

Ở chiều ngược lại, báo cáo tài chính quý IV/2022 của Gemadept ghi nhận khoản tiền đặt cọc 1.000 tỷ đồng vào thời điểm cuối năm 2022. Trong tháng 2/2023, Hội đồng quản trị Gemadept đã ban hành nghị quyết chuyển nhượng cổ phần tại Nam Hải Đình Vũ.

Đại hội cổ đông thường niên 2023 của Viconship tổ chức ngày 10/3 đã thông qua kế hoạch tăng vốn điều lệ lên gấp đôi, hơn 2.250 tỷ đồng. Theo đó, Công ty sẽ dùng 1.200 tỷ đồng để đầu tư chi phối một doanh nghiệp trong lĩnh vực cảng biển có trụ sở tại Hải Phòng, số tiền còn lại dùng để bổ sung vốn lưu động.

Ngoài ra, Viconship sẽ tự chủ động và/hoặc huy động 1.050 tỷ đồng từ các tổ chức tín dụng, các doanh nghiệp, cá nhân khác để “mua đứt” doanh nghiệp đó.

Khớp nối các sự kiện trên, giới đầu tư hướng đến cái tên mục tiêu của Viconship là Công ty cổ phần Nam Hải Đình Vũ (công ty con của Gemadept với tỷ lệ sở hữu 84,66%), đơn vị sở hữu cảng Nam Hải Đình Vũ.

Vì sao Viconship lại mạnh tay chi hàng nghìn tỷ đồng để thâu tóm Nam Hải Đình Vũ?

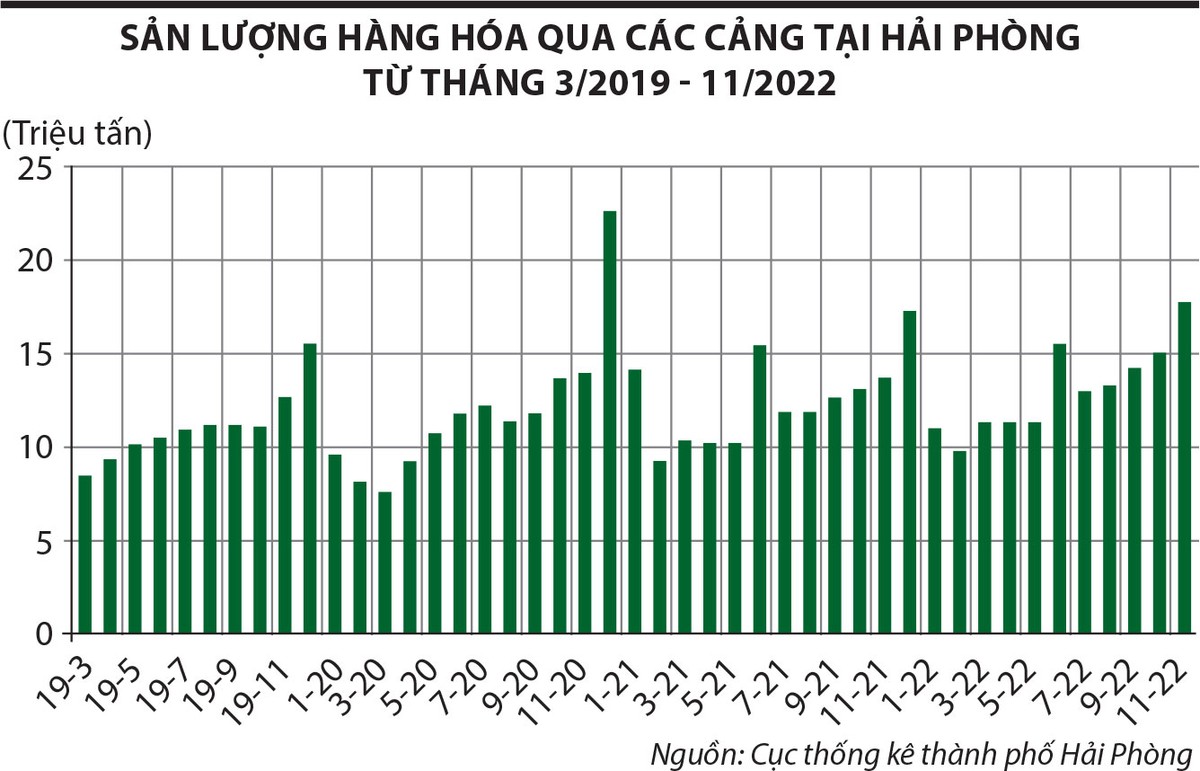

Theo chia sẻ của một chuyên gia ngành cảng biển, Nam Hải Đình Vũ là cảng container, công suất thiết kế 500.000 TEU/năm, tổng mức đầu tư hơn 1.000 tỷ đồng, đưa vào khai thác từ năm 2014, hiện chiếm 50% tổng sản lượng xếp dỡ của tất cả các cảng Gemadept tại Hải Phòng và chiếm 10% thị phần khu vực cụm cảng Hải Phòng. Việc kiểm soát cảng Nam Hải Đình Vũ sẽ giúp Viconship “liền thổ” với cảng VIP, một trong 2 cảng chính mà Viconship đang khai thác tại Hải Phòng.

Việc “liền thổ” sẽ đem đến nhiều lợi ích cho Viconship. Thứ nhất là tối ưu hóa chi phí vận hành. Chi phí vận hành một hệ thống cầu cảng dài hơn 800 m có thể giúp tiết giảm 10 - 30% chi phí so với việc vận hành 2 cầu cảng 400 m. Thứ hai, Viconship sẽ gần như không còn phải chuyển tàu ra các cảng khác khi phát sinh tình huống trùng lịch tàu. Điều này trực tiếp làm giảm thêm chi phí thuê ngoài (hiện chiếm 5 - 10% doanh thu), giữ lại lợi nhuận cho Viconship.

Ngoài ra, Viconship có phần vốn góp tới 36% tại cảng VIMC Đình Vũ (cạnh cảng Nam Hải Đình Vũ), cho thấy một tiềm năng lớn hơn khi Viconship có thể hợp lực tạo nên một hệ thống cầu cảng dài 1.500 m.

M&A có thể giúp Viconship trở thành doanh nghiệp cảng lớn nhất tại Hải Phòng trong năm 2023, với tổng công suất khoảng 2,6 triệu TEU, tăng 36% so với năm 2022 và chiếm 30% thị phần khu vực này.

Về phần Gemadept, “miếng bánh” thị phần tại Hải Phòng không dễ từ bỏ. Cảng Nam Đình Vũ giai đoạn 2 đã bắt đầu hoạt động từ tháng 2/2023, với công suất 500.000 TEU, sẽ thay thế cảng Nam Hải Đình Vũ sau khi thoái vốn và duy trì công suất hàng năm của cụm cảng phía Bắc ở mức 1,2 triệu TEU. Trong năm 2022, các cảng phía Bắc của Gemadept đã xếp dỡ 1,1 triệu TEU.

Trong trường hợp Nam Hải Đình Vũ được chuyển nhượng cho Viconship, thị phần của Viconship sẽ cao hơn Gemadept và đạt 17,3% công suất cụm cảng Hải Phòng (chưa kể Viconship sở hữu 36% VIMC Đình Vũ và 22% PTSC Đình Vũ). Tuy nhiên, Gemadept đặt mục tiêu có thể chuyển toàn bộ sản lượng của Nam Hải Đình Vũ sang Nam Đình Vũ giai đoạn 1 nhờ vận hành các cảng thông qua một hệ thống kiểm soát trung tâm cho phép di chuyển container giữa các bến cảng. Gemadept cũng dự kiến khởi công xây dựng cảng Nam Đình Vũ giai đoạn 3 (công suất 500.000 TEU) vào cuối năm 2023 để bổ sung công suất cho mạng lưới của Công ty.

Mạnh vì gạo, bạo vì tiền

Sau khi cảng Gemalink giai đoạn 1 đi vào hoạt động từ tháng 1/2022 với công suất thiết kế 1,5 triệu TEU, cầu cảng 800 m, cảng Nam Đình Vũ giai đoạn 2 vừa bắt đầu hoạt động, Gemadept đang cần vốn lớn để triển khai 2 dự án là Nam Đình Vũ giai đoạn 3 và Gemalink giai đoạn 2. Trong đó, Gemalink 2 dự kiến khởi công trước, vào giữa năm 2023.

Ngoài khoản thoái vốn tại Nam Hải Đình Vũ, Gemadept kỳ vọng vào kế hoạch tăng vốn điều lệ từ 3.013,8 tỷ đồng lên hơn 4.018,3 tỷ đồng, đã theo đuổi từ năm ngoái nhưng đến nay chưa được Ủy ban Chứng khoán Nhà nước cấp phép.

Với Viconship, tăng vốn cũng là bài toán quan trọng trong năm 2023, dù báo cáo tài chính quý III/2022 cho thấy, doanh nghiệp không có bất kỳ khoản vay ngắn hạn hay dài hạn nào.

Trong quý IV/2022, Viconship đã vay ngắn hạn hơn 208 tỷ đồng và vay dài hạn 700 tỷ đồng, để đặt cọc hơn 1.000 tỷ đồng cho hợp đồng M&A cảng Nam Hải Đình Vũ.

Trước đó, quý II/2022, Viconship đã mở rộng quy mô phục vụ mảng logistics khi chi 500 tỷ đồng mua Công ty cổ phần Cảng cạn Quảng Bình - Đình Vũ.

Việc “liền thổ” các cảng để tạo ra cầu cảng lớn, nhằm đón được các tàu siêu trường, siêu trọng theo xu hướng vận chuyển biển hiện đại của Viconship, hay đầu tư xây dựng cảng mới như Gemadept, được nhận định sẽ ngốn nguồn lực rất lớn của các doanh nghiệp. Không chỉ góp phần giảm áp lực lãi vay, tăng vốn còn giúp các doanh nghiệp này có đủ vốn đối ứng khi làm việc với các ngân hàng.

Với sức khỏe tài chính tương đối vững vàng, dự án cụ thể và có tính khả thi, giới phân tích kỳ vọng, năm 2023, cả Viconship và Gemadep đều có khả năng nhận được giấy phép tăng vốn.

Bên cạnh đó, ngành cảng biển được đánh giá có tiềm năng trong dài hạn. Năm 2022, giải ngân FDI vào Việt Nam tiếp tục tăng, đạt hơn 22 tỷ USD; 2 tháng đầu năm 2023 đạt hơn 3,1 tỷ USD. Việt Nam đã chứng minh nhiều ưu thế để trở thành công xưởng của thế giới, giúp thu hút các dòng vốn đầu tư nước ngoài, thúc đẩy xuất nhập khẩu.

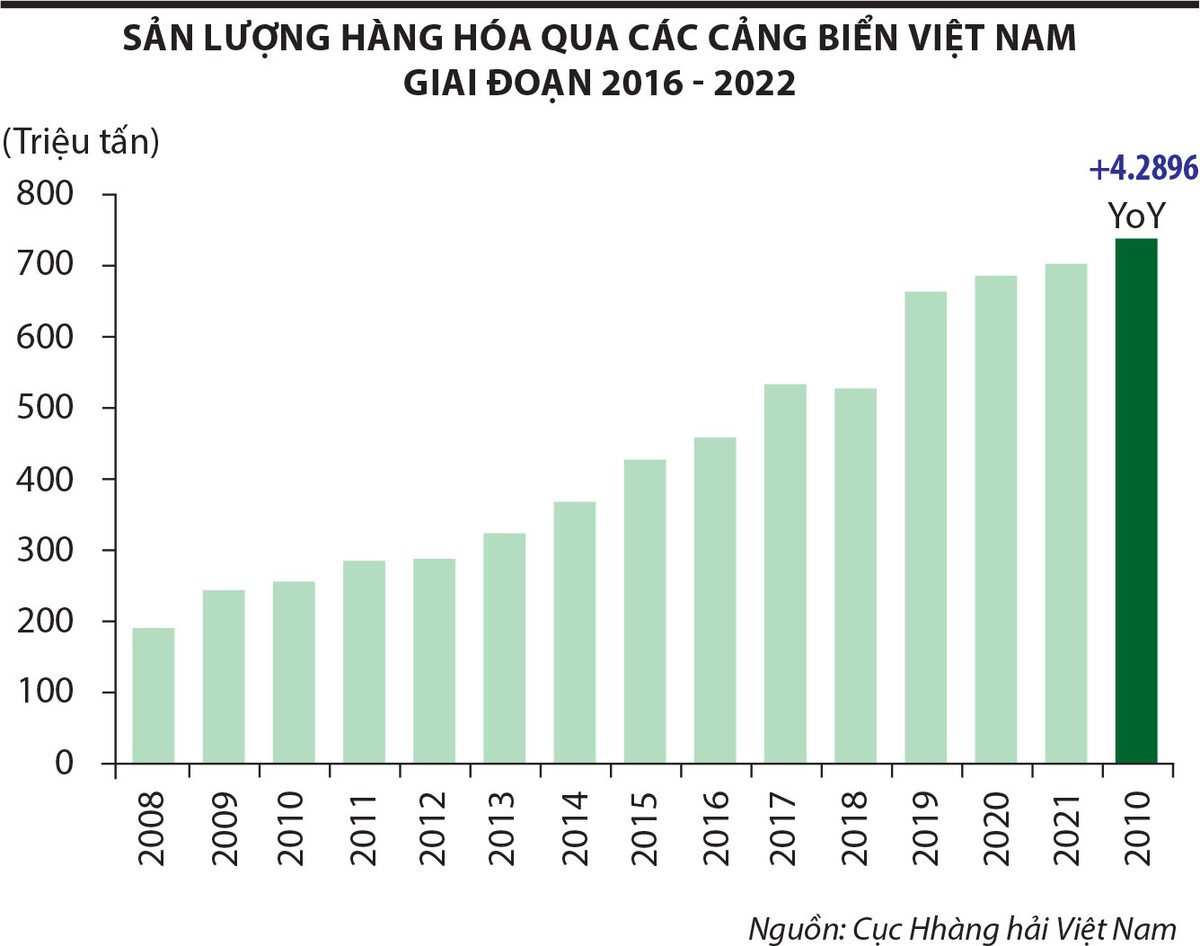

Số liệu thống kê cho thấy, trong vòng 10 năm qua, tốc độ xuất nhập khẩu tăng trưởng ấn tượng, đạt 14%/năm. Các doanh nghiệp cảng biển được hưởng lợi đầu tiên, vì nguyên vật liệu và thành phẩm xuất nhập khẩu đều phải thông qua cảng biển.

|

Chỉ trong 5 năm trở lại đây, sản lượng container ở Việt Nam tăng trưởng bình quân 13%/năm, nhờ tốc độ tăng trưởng xuất nhập khẩu rất cao của nền kinh tế. Năm 2021 - 2022, sản lượng container thông qua các cảng biển tại Việt Nam đạt khoảng 24 triệu TEU, cao hơn các nước như Nhật Bản, Thái Lan... Việt Nam hiện có 260 tuyến dịch vụ trên toàn quốc; phía Nam là gần 180 tuyến dịch vụ và phía Bắc trên 80 tuyến dịch vụ.

|

Năm 2023, ngành cảng biển được dự báo sẽ đối mặt với không ít thách thức do kinh tế toàn cầu có nguy cơ suy thoái. Tuy nhiên, động thái mở cửa của Trung Quốc, giá dầu hạ nhiệt, giá cước vận tải biển giảm là những yếu tố có thể giúp giảm bớt tác động tiêu cực.

Đặc biệt, các yếu tố thuận lợi về địa chính trị giúp Việt Nam duy trì lợi thế cạnh tranh trong chuỗi cung ứng toàn cầu, nên nhìn dài hạn, cảng biển vẫn sẽ là ngành có mức tăng trưởng tốt. Chỉ tính riêng theo quy hoạch tổng thể ngành cảng biển trong 10 năm, đến năm 2030, lượng hàng hóa thông qua cảng dự kiến đạt 38 - 47 triệu TEU/năm, tương ứng tăng trưởng 7 - 10%/năm.

Trong báo cáo gửi tới các nhà đầu tư cá nhân gần đây, Công ty Chứng khoán SSI khuyến nghị mua cổ phiếu GMD của Gemadept với giá mục tiêu 61.500 đồng/cổ phiếu, còn Mirrae Asset khuyến nghị mua cổ phiếu VSC của Viconship với giá mục tiêu 41.300 đồng/cổ phiếu. Đóng cửa phiên giao dịch ngày 10/3/2023, giá cổ phiếu GMD và VSC lần lượt là 51.000 đồng/cổ phiếu và 30.150 đồng/cổ phiếu.