Bảo hiểm xe cơ giới là một trong những nghiệp vụ đóng góp tỷ trọng cao trong khối phi nhân thọ

Bảo hiểm xe cơ giới là một trong những nghiệp vụ đóng góp tỷ trọng cao trong khối phi nhân thọ

Tuy nhiên, kết quả kinh doanh trong ngành vẫn chưa thể cải thiện đáng kể trong năm nay khi chi phí quản lý gia tăng do doanh nghiệp chuẩn bị cho việc thực hiện Thông tư 194 của Bộ Tài chính, cũng như thu nhập từ tài chính bị ảnh hưởng bởi lãi suất thấp.

Triển vọng năm 2015

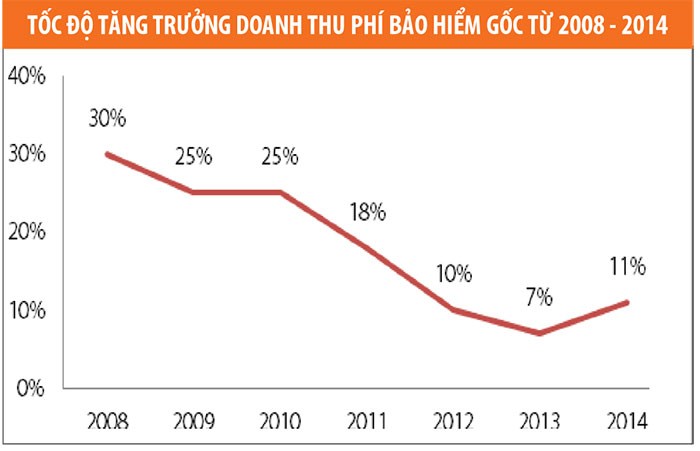

Trong mảng bảo hiểm phi nhân thọ, bảo hiểm xe cơ giới, bảo hiểm tài sản và bảo hiểm sức khỏe vẫn là những phân khúc có tỷ trọng đóng góp cao nhất trong các năm qua. Trong khi đó, tốc độ tăng trưởng doanh thu phí bảo hiểm gốc cao nhất thường thuộc về những phân khúc như bảo hiểm cháy nổ, bảo hiểm sức khỏe, bảo hiểm hàng hóa vận chuyển. Trong năm 2015, Rồng Việt Securities kỳ vọng phân khúc bảo hiểm xe cơ giới và bảo hiểm tài sản, thiệt hại sẽ có kết quả kinh doanh khả quan.

Cụ thể, đối với bảo hiểm xe cơ giới, gia tăng số lượng xe mới, đặc biệt là thị trường ô tô có thể là nhân tố thuận lợi đối với doanh thu phí bảo hiểm xe cơ giới. Trong năm 2014, thị trường xe ô tô ghi nhận mức tăng đáng kể (+43%) và chỉ riêng trong tháng 1/2015, mức tăng trưởng đã hơn 80% so với cùng kỳ.

Đối với bảo hiểm tài sản và thiệt hại, cũng có nhiều yếu tố hỗ trợ như thị trường bất động sản hồi phục, vấn đề mở rộng sản xuất, đặc biệt là của khối FDI để đón đầu khi các hiệp định thương mại như TPP, FTA được ký kết.

Tuy nhiên, năm nay, ngành bảo hiểm phi nhân thọ cũng đối mặt với nhiều khó khăn. Cụ thể, các doanh nghiệp bảo hiểm cần chuẩn bị để đáp ứng các yêu cầu của Thông tư 194/2014 của Bộ Tài Chính sửa đổi, bổ sung một số điều Thông tư 124 và Thông tư 125, có hiệu lực từ ngày 1/2/2015, liên quan đến việc theo dõi riêng nguồn vốn chủ sở hữu và nguồn phí bảo hiểm thu được của bên mua bảo hiểm (thời gian cuối cùng để áp dụng là 1/1/2016).

Vì thế, chi phí quản lý của các doanh nghiệp bảo hiểm có thể gia tăng thêm. Bên cạnh đó, theo lộ trình, việc thoái vốn ngoài ngành của một số tập đoàn cũng như thoái vốn nhà nước của Tổng công ty Đầu tư và kinh doanh vốn Nhà nước (SCIC) tại các công ty bảo hiểm sẽ phải gấp rút hoàn tất trong năm 2015.

Rồng Việt Securities nhận thấy, khá nhiều công ty bảo hiểm đã khởi động kế hoạch tăng vốn từ năm 2014 và cố gắng hoàn thành vào cuối năm nay, để nâng cao năng lực tài chính trước khi cơ quan Nhà nước có những điều chỉnh nhằm tăng cường quản lý lĩnh vực này.

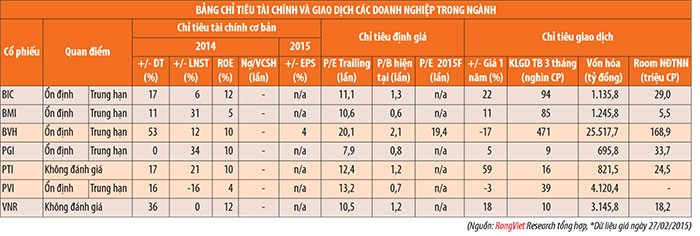

Hiện trên thị trường bảo hiểm phi nhân thọ, hơn 70% thị phần tập trung vào các doanh nghiệp đầu ngành như PVI (23%), Bảo Việt (21%), Bảo Minh (10%), PJICO (7%), PTI (6%). Phần còn lại được chia sẻ cho 24 doanh nghiệp khác.

Doanh thu phí mặc dù tăng trưởng nhưng quan trọng nhất đối với ngành bảo hiểm phi nhân thọ vẫn là thu nhập từ đầu tư và tiêu chí an toàn luôn được đặt lên hàng đầu đối với hoạt động này. Vì vậy, phần lớn lợi nhuận của doanh nghiệp bảo hiểm phi nhân thọ đến từ khoản lãi tiền gửi (trên 60%).

Việc lãi suất huy động liên tục giảm đã ảnh hưởng đáng kể đến lợi nhuận của các doanh nghiệp kinh doanh bảo hiểm. Do vậy, Rồng Việt Securities cho rằng, kết quả kinh doanh trong ngành vẫn chưa thể cải thiện đáng kể trong năm nay mặc dù doanh thu phí có thể tăng trưởng.

Mặt khác, để bù đắp sự sụt giảm lợi nhuận từ lãi tiền gửi ngân hàng, nhiều doanh nghiệp sẽ tìm kiếm các cơ hội đầu tư bên ngoài như thành lập công ty liên doanh, liên kết với doanh nghiệp bảo hiểm tại nước ngoài như Lào, Campuchia; hoặc các doanh nghiệp có thể cân đối danh mục đầu tư bằng cách loại bỏ những khoản đầu tư không hiệu quả.

Chọn lọc doanh nghiệp

Với tiềm năng tăng trưởng, đặc biệt trong những phân khúc như vừa phân tích trên, Rồng Việt Securities đánh giá cao các doanh nghiệp có thị phần lớn trong các phân khúc: bảo hiểm xe cơ giới và bảo hiểm tài sản.

Ngoài ra, với các chính sách của Nhà nước, ngành bảo hiểm có thể phát triển theo chiều sâu, thiên về tăng chất lượng phục vụ và đa dạng hóa các loại hình sản phẩm. Do vậy, Rồng Việt Securities đồng thời cũng quan tâm nhiều đến các doanh nghiệp có hệ thống phân phối tốt, hiệu quả và có khả năng kiểm soát tốt chi phí.