Đồng loạt niêm yết lãi suất huy động giảm

Điển hình là NCB vừa cập nhật biểu lãi suất huy động mới giảm mạnh ở nhiều kỳ hạn dài, trong khi trước và sau Tết Quý Mão có mức lãi suất huy động tiền gửi cao nhất thị trường. Cụ thể, so với trước Tết, tại kỳ hạn 60 tháng, lãi suất lĩnh lãi cuối kỳ đã giảm 0,8% xuống còn 9,1%/năm; kỳ hạn 36 tháng giảm 0,7% xuống 9,2%/năm.

Lãi suất kỳ hạn 12 - 30 tháng cũng đồng loạt giảm từ 9,9%/năm xuống 9,45%/năm. Lãi suất kỳ hạn 9 tháng giảm từ 9,6%/năm xuống 9,3%/năm, kỳ hạn 6 tháng giảm từ 9,5%/năm xuống 9,3%/năm.

Nhưng đối với các kỳ hạn dưới 6 tháng, lãi suất được NCB giữ nguyên tối đa 6%/năm. Lãi suất không kỳ hạn là 1%/năm. Tương tự với hình thức tiết kiệm tích lũy, lãi suất kỳ hạn 5 năm giảm từ 9,7%/năm xuống còn 8,95%/năm, kỳ hạn 1 năm giảm 9,5%/năm xuống 9,3%/năm.

Tại GPBank, hiện lãi suất cao nhất cũng chỉ còn 9,5%/năm, thay vì 9,8%/năm như sau Tết Quý Mão.

Một số ngân hàng khác đã đưa mức lãi suất huy động về khoảng 8,8-9,2%/năm như Techcombank, VPBank, Sacombank, MSB, SeABank (8,9%), MB (8,7%)...

Trong đó, Techcombank đến nay đã hạ lãi suất huy động 0,3 - 0,4%/năm so với cuối tháng 12/2022. Lãi suất huy động cao nhất đang niêm yết tại Techcombank hiện là 9%/năm, trong khi tuần trước đó là 9,2%/năm và trước Tết là 9,5%/năm đối với kỳ hạn dài.

MSB cũng giảm lãi suất huy động 0,2-0,4%/năm tại một số kỳ hạn. Với kênh online, lãi suất tại kỳ hạn 15-36 tháng giảm 0,4%/năm xuống 9%/năm. Với các kỳ hạn ngắn hơn, tại kỳ hạn 12 tháng, lãi suất huy động cũng giảm 0,4%/năm xuống 8,9%/năm; còn tại kỳ hạn 6-11 tháng, mức lãi suất giảm xuống còn 8,8%/năm.

Hiện trên website chính thức không còn ngân hàng nào công bố mức trên 10%/năm.

Nhóm ngân hàng cổ phần có vốn nhà nước cũng từng bước đưa lãi suất tiết kiệm về mức thấp hơn. Cụ thể, tại VietinBank, lãi suất huy động tại quầy cao nhất là 8,5%/năm, trong khi kênh online cao nhất là 8,2%/năm.

Lãi suất huy động kỳ hạn 6 tháng, 12 tháng của Agribank lần lượt là 6,1%/năm và 7,4%/năm.

Vietcombank mới điều chỉnh lãi suất huy động online ở kỳ hạn 12 tháng là 7,4%/năm. Ở các kỳ hạn ngắn hơn, lãi suất vẫn có chênh lệch giữa hình thức trực tiếp và online. Mức chênh lệch ở các kỳ hạn 1 tháng là 1,1% (4,9% - 6%); kỳ hạn 3 tháng 0,6%; kỳ hạn 9 tháng 0,5%.

Hiện chỉ duy nhất là VietABank "ngược dòng" khi vừa tăng lãi suất tiết kiệm. Cụ thể, lãi suất tiết kiệm online đã tăng so với tháng 1/2023. Trong đó, lãi suất kỳ hạn 6 tháng và 9 tháng cùng tăng 0,4 điểm % lên lần lượt 9,3% và 9,4%/năm.

Kỳ hạn 12 tháng - 36 tháng được niêm yết cùng mức 9,5%/năm, tăng khoảng 0,3-0,4% so với trước. Ngân hàng giữ nguyên biểu lãi suất gửi tiết kiệm thông thường, cao nhất vẫn là 9,1%/năm dành cho kỳ hạn 18 tháng, 24 tháng và 36 tháng. Đối với kỳ hạn 12 tháng, lãi suất là 9%/năm. Các kỳ hạn ngắn, tối đa là 6%/năm cho kỳ hạn 1 tháng - 5 tháng.

Như vậy, sau khi tăng đối với hình thức gửi tiết kiệm online, lãi suất của VietABank đã chạm mức 9,5%/năm – là mức lãi suất tối đa mà các ngân hàng thương mại đã thống nhất với nhau từ cuối tháng 12/2022.

Lãi suất trên thị trường liên ngân hàng cũng đi xuống

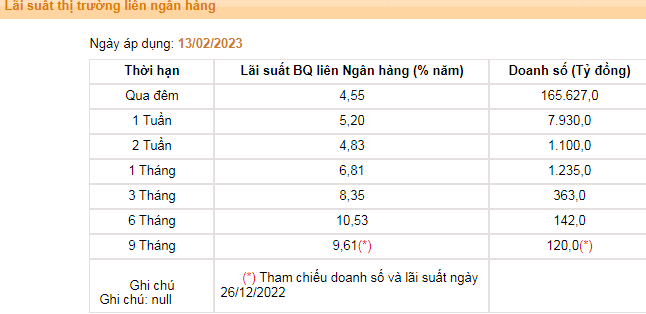

Không chỉ lãi suất tiền gửi ở thị trường một (dân cư và tổ chức kinh tế) có chiều hướng giảm mà lãi suất trên thị trường liên ngân hàng cũng đi xuống từ 2 tuần gần đây.

|

Nguồn: NHNN |

Những phiên giao dịch gần đây chứng kiến diễn biến đáng chú ý trên thị trường tiền tệ. Cụ thể, kể từ đầu tuần trước, Ngân hàng Nhà nước (NHNN) đã bắt đầu giảm dần quy mô hỗ trợ thanh khoản hệ thống qua kênh cho vay cầm cố giấy tờ có giá (OMO) và dừng hẳn trong 3 phiên gần nhất (10/2; 13 và 14/2).

Đồng thời, Nhà điều hành cũng liên tiếp rút khỏi hệ thống một lượng lớn thanh khoản thông qua hoạt động bán tín phiếu 7 ngày với tổng quy mô lên tới hàng chục nghìn tỷ đồng. Cùng với lượng lớn các khoản vay cầm cố giấy tờ có giá trước đó đáo hạn, tính chung trong tuần qua và ngày đầu tuần (13/2), NHNN đã hút ròng gần 150.000 tỷ đồng - tuần hút ròng cao nhất nhiều tháng trở lại đây.

Thế nhưng, bất chấp hoạt động hoạt động hút ròng thanh khoản mạnh của NHNN, lãi suất liên ngân hàng lại giảm mạnh trong tuần qua.

Theo số liệu mới nhất được NHNN công bố ngày 13/2, lãi suất bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm hơn 95% khối lượng giao dịch) đã giảm về mức 4,55% giảm so với 4,91% vào ngày 10/2, từ mức 5,49% trong phiên trước đó và 6,21% ghi nhận vào hồi đầu tháng 2/2023. Cùng với kỳ hạn qua đêm, lãi suất các kỳ hạn 1 tuần, 2 tuần, 1 tháng cũng đồng loạt giảm.

Việc lãi suất liên ngân hàng giảm sâu bất chấp hoạt động hút ròng của Nhà điều hành cho thấy thanh khoản hệ thống đã dồi dào hơn rất nhiều so với giai đoạn trước.

Lãi suất cho vay giảm cần có độ trễ

Trước xu hướng lãi suất tiền gửi tiết kiệm đi xuống nhưng áp lực lãi vay còn cao, giới phân tích cho rằng, muốn giảm được áp lực lãi suất cho vay cần có độ trễ, trong khi lãi suất tiết kiệm chỉ mới bắt đầu xu hướng giảm nhẹ.

Thực tế cho thấy, hiện mức lãi suất tiền gửi cao nhất được các ngân hàng áp dụng mức tối đa 9,5%/năm cho kỳ hạn dài đối với nhà băng quy mô vừa và nhỏ. Còn với ngân hàng lớn từ 8,5 - 9%/năm ở kỳ hạn dài từ 1 năm trở lại.

Sở dĩ các nhà băng duy trì mức lãi suất tiền gửi cao ở kỳ hạn dài ngày là do áp lực phải cơ cấu lại nguồn vốn, đáp ứng quy của Thông tư 08/2020/TT-NHNN sửa đổi Thông tư 22/2019/TT-NHNN thì đến ngày 01/10/2023, các ngân hàng phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn xuống mức 30%, thay vì 34% hiện nay và tiếp tục điều chỉnh giảm thêm sau đó.

Chính điều này gia tăng áp lực đối với các ngân hàng đang có tỷ lệ vốn ngắn hạn cho vay trung dài hạn cao khi phải huy động nguồn vốn dài hạn, khiến chi phí vốn cao hơn nên chưa thể sớm kỳ vọng lãi vay sớm giảm mạnh.

Mặt khác, biến động lãi suất cho vay có độ trễ so với lãi suất huy động. Do đó, năm 2023 lãi suất cho vay được dự báo còn dư địa tăng. Tuy nhiên, trong trường hợp lãi suất huy động tạo đỉnh trong nửa đầu 2023, lãi suất cho vay có thể ghi nhận mức tăng thấp hơn lãi suất huy động, tiếp tục có sự phân hóa mạnh giữa các ngành nghề, phân loại ưu tiên.

Mới đây, BIDV triển khai gói vay ngắn hạn mới với quy mô 30.000 tỷ đồng phục vụ nhu cầu sản xuất kinh doanh với lãi suất ưu đãi chỉ từ 8%/năm đối với các khoản vay có kỳ hạn dưới 6 tháng; hoặc chỉ từ 9%/năm đối với các khoản vay từ 6 - 12 tháng.

OCB cũng dành khoảng 25.000 tỷ đồng cho vay ưu đãi với lãi suất cho vay ngắn hạn từ 8 -12%/năm với doanh nghiệp. Ông Trương Đình Long, Phó tổng giám đốc OCB cho biết, trong năm 2023, OCB mục tiêu triển khai vốn tín dụng hướng đến những nhóm khách hàng doanh nghiệp vừa và nhỏ, doanh nghiệp siêu nhỏ.

Ngân hàng Bản Việt mới đây đã đưa ra chương trình cho vay “Vay vốn ưu đãi, kinh doanh siêu lãi” với khách hàng cá nhân và doanh nghiệp với lãi suất cực ưu đãi chỉ từ 10,5%/năm. Gói vay với hạn mức 1.000 tỷ đồng, dành cho khách hàng vay vốn từ ngày 01/2/2023 đến 30/4/2023 (hoặc đến khi chương trình hết hạn mức).

Còn tại Sacombank, từ nay đến hết ngày 30/6/2023 triển khai chương trình cho vay mua ô tô với lãi suất ưu đãi chỉ từ 8,5%/năm dành cho nhiều khách hàng với thời gian vay kéo dài đến 10 năm, đây là mức lãi suất thấp và cạnh tranh nhất trên thị trường hiện nay.

Từ ngày 10/2/2023 MB triển khai chương trình giảm lãi suất vay cho khách hàng doanh nghiệp có doanh thu dưới 100 tỷ đồng. Khách hàng có thể thực hiện đăng ký vay vốn bằng tính năng Giải ngân online ngay trên nền tảng Biz MBBank để được hưởng lãi suất ưu đãi giảm đến 1%/ năm…

Trước đó Vietcombank công bố giảm lãi suất 0,5% cho các khách hàng, áp dụng từ đầu năm 2023 đến 30/4/2023.

Giới phân tích tài chính đưa ra nhận định, dù vẫn còn nhiều áp lực song mặt bằng lãi suất nhiều khả năng sẽ tạo đỉnh trong nửa đầu năm 2023, qua đó giảm áp lực lên lãi suất cho vay.

Dự báo về xu hướng lãi suất, Chứng khoán Vietcombank (VCBS) cho rằng quá trình tăng lãi suất NHTW lớn trên thế giới tiếp diễn ít nhất cho tới tháng 6/2023. Trên cơ sở đó, VCBS dự báo, lãi suất huy động dự báo đạt đỉnh trong 6 tháng đầu năm và dần hạ nhiệt về cuối năm.

Bên cạnh đó, VCBS cũng cho rằng, khả năng tiếp cận vốn của doanh nghiệp vẫn khó khăn hơn khi tỷ lệ hoàn vốn nội bộ đủ lớn để thực hiện dự án tăng lên. Đồng thời, rủi ro nợ xấu tăng lên cùng hạn mức tín dụng không quá dư thừa khiến các NHTM sẽ lựa chọn kỹ càng hơn với danh mục phê duyệt tín dụng. Dư địa tăng với lãi suất cho vay tiếp diễn tuy nhiên có độ trễ và mức tăng có thể thấp hơn lãi suất huy động khi được kiểm soát chặt chẽ từ nhà điều hành.

Mặc dù các ngân hàng đã khống chế lãi suất không để vượt quá 9,5% song đây vẫn là mức tương đối cao trong nhiều năm trở lại đây. Nhưng kỳ vọng, mặt bằng lãi suất sẽ giảm dần kể từ cuối quý II/2023, lúc này lãi suất cho vay cũng sẽ giảm sâu hơn hiện nay.