Mốc 1.000 điểm đã ở gần

Lần đầu tiên VN-Index vượt 1.000 điểm cách đây đã 10 năm (19/1/2007) và kể từ khi rớt khỏi mốc này vào tháng 12/2007, chỉ số chưa một lần quay trở lại.

Năm 2006, bên cạnh sự tích cực của nền kinh tế, thì sự kiện Việt Nam tổ chức thành công Hội nghị cấp cao APEC lần thứ 14 và sau đó là gia nhập Tổ chức Thương mại thế giới - WTO (ngày 17/11/2006) đã tạo “cú huých” cho TTCK, VN-Index tăng bùng nổ từ hơn 500 điểm lên hơn 1.000 điểm chỉ từ tháng 11/2006 đến hết tháng 1/2007.

11 năm sau, TTCK tuy có nhiều khác biệt về quy mô, thanh khoản..., nhưng bối cảnh cũng khá tương đồng so với năm 2006, khi kinh tế vĩ mô 10 tháng đầu năm ghi nhận nhiều tích cực và Việt Nam cũng vừa tổ chức thành công APEC 2017, điều này tạo kỳ vọng thị trường sẽ chinh phục trở lại mốc 1.000 điểm ngay trong năm 2017 – điều mà những nhà đầu tư lạc quan nhất cũng khó có thể nghĩ tới.

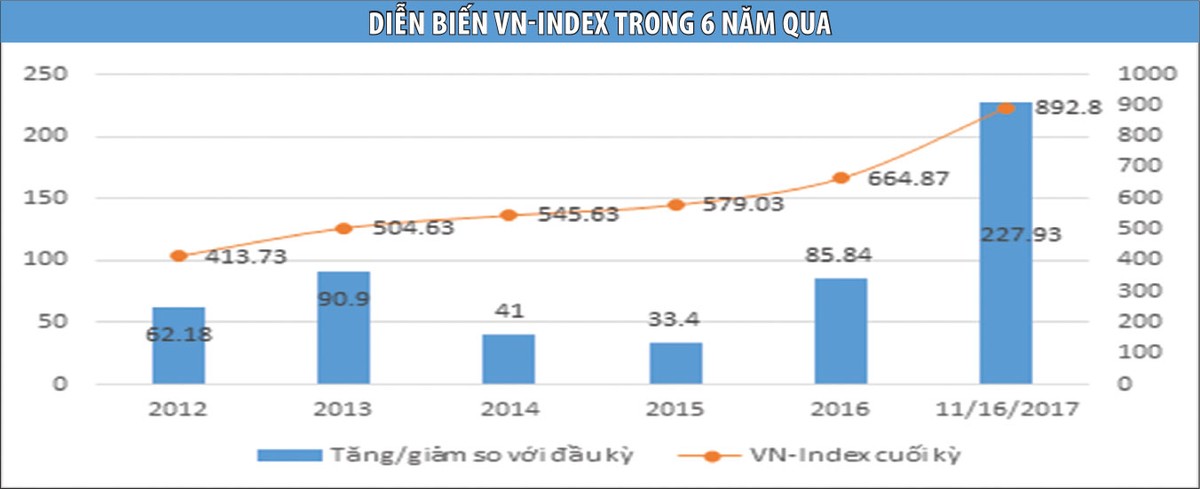

Thực tế, nếu như VN-Index năm 2015 tăng 33,4 điểm (từ 545,64 điểm lên 579,03 điểm), năm 2016 tăng 85,84 điểm (từ 579,03 lên 664,87 điểm), thì từ đầu năm 2017 đến hết phiên giao dịch 16/11/2017, VN-Index đã tăng tới 227,93 điểm (34,28%), lên 892,8 điểm. Trong bối cảnh nền kinh tế được dự báo sẽ vẫn ổn định từ nay đến cuối năm, nếu tiếp tục duy trì tốc độ tăng cao như hiện tại (phiên 16/11 tăng hơn 10 điểm), nhiều ý kiến cho rằng, VN-Index có thể đạt 1.000 điểm khi hết năm.

Càng tăng, càng méo

TTCK hồi phục được nhìn nhận sẽ giúp doanh nghiệp niêm yết tăng cường khả năng huy động vốn, cũng như giúp hoạt động thoái vốn, bán vốn, cổ phần hóa doanh nghiệp nhà nước được thuận lợi và được giá hơn... Tuy nhiên, với nhà đầu tư đại chúng, đà tăng mạnh của thị trường thời gian qua đem lại “buồn nhiều hơn vui”, khi mà nhiều nhà đầu tư vẫn thua lỗ bởi tình trạng “xanh vỏ, đỏ lòng” diễn ra phổ biến.

Chẳng hạn, phiên 30/10, VN-Index tăng 4,83 điểm (+0,57%) lên 845,2 điểm, nhưng số mã giảm là 187 mã, lớn gấp đôi số mã tăng là 93 mã. Đến phiên 1/11, VN-Index tăng 5,43 điểm (+0,65%) lên 842,71 điểm, nhưng số mã giảm là 159 mã giảm, áp đảo so với số mã tăng là 108 mã. Tương tự, trong phiên 13/11, VN-

Index tăng mạnh 11,13 điểm (+1,28%) lên 879,34 điểm, nhưng độ rộng thị trường cũng nghiêng hẳn về số mã giảm điểm với 168 mã giảm và 110 mã tăng.

Thống kê giá trên HOSE cho thấy, tính từ đầu quý IV/2017, trong khi VN-Index tăng 88,4 điểm (+10,98%), thì có đến 61,1% mã giảm giá, 4,6% mã đứng giá và hơn 34,3% mã tăng giá. Trong đó, 12,48% số cổ phiếu đạt được mức tăng bằng hoặc cao hơn VN-Index.

Một điểm dễ nhận ra nữa trong bức tranh TTCK từ đầu năm đến nay, đó là sự phân hóa rõ rệt giữa các nhóm cổ phiếu. Nếu như các cổ phiếu vốn hóa lớn, những blue-chips đầu ngành như VNM, VIC, VCB, GAS, SAB…, liên tục tăng điểm, thì tại nhóm cổ phiếu vừa và nhỏ, mức phân hóa diễn ra mạnh, nhiều cổ phiếu thuộc nhóm cao su tự nhiên, săm lốp, xi măng, vận tải… đã và đang thiết lập vùng đáy thấp nhất từ 6 tháng đến 1 năm trở lại đây.

Sau giai đoạn tăng trưởng nóng, bội số giá trên thu nhập mỗi cổ phần (PE) tại nhiều cổ phiếu vốn hóa lớn đã tăng vọt lên mức kỷ lục, tạo khoảng cách lớn với các nhóm cổ phiếu còn lại, cũng như thị trường chung. Đơn cử, PE lũy kế 4 quý gần nhất của VNM - cổ phiếu vốn hóa lớn nhất thị trường tính đến phiên 16/11 đạt 25,6 lần, SAB là 39 lần, VIC là 63 lần, ROS thậm chí còn lên đến 215 lần. Bình quân chung PE của VN-Index hiện đạt 17,06 lần, tăng so với mức 15,92 lần vào cuối năm 2016, thu hẹp khoảng cách với các quốc gia trong khu vực như Trung Quốc (17,01 lần), Thái Lan (17,87 lần), Malaysia (19,25 lần), Indonexia (22,03 lần)… Hiện tại, tổng vốn hóa của 10 cổ phiếu lớn nhất chiếm trên 50% tỷ trọng VN-Index.

Sẽ là khập khiễng nếu so sánh mức PE giữa Việt Nam với các quốc gia khác…, nhưng khi mặt bằng định giá thị trường tăng, rõ ràng, sẽ làm giảm sự hấp dẫn đối với nhà đầu tư nước ngoài trong phân bổ tỷ trọng danh mục hiện hữu, giảm sức hút nguồn vốn mới, hoặc hình thành xu hướng chốt lời ào ạt tại những cổ phiếu đã tăng nóng, ảnh hưởng không tích cực lên tâm lý thị trường...

Ở góc độ doanh nghiệp, khi giá cổ phiếu thể hiện kỳ vọng quá cao, chỉ cần một “cú sốc” cũng sẽ khiến điều chỉnh mạnh diễn ra, tâm lý sợ hãi bao trùm, dẫn đến bán tháo hàng loạt, gây thiệt hại nặng nề cho nhà đầu tư đến sau. Diễn biến “tăng chọn lọc, giảm đồng đều” còn trở thành nỗi ám ảnh của không ít nhà đầu tư bởi tình trạng margin ở mức cao, khi thị trường điều chỉnh, không chỉ những cổ phiếu lớn, mà cả những cổ phiếu chưa tăng giá cũng bị bán để tránh danh mục bị giải chấp trong khi không nhận được nhiều lực cầu đón nhận, thể hiện qua tình trạng giảm giá, trắng bên mua tại nhiều cổ phiếu vốn hóa vừa và nhỏ trong các phiên 31/10 và 2/11 là ví dụ.

Trong bối cảnh VN-Index liên tục tạo đỉnh, hàng loạt doanh nghiệp lớn, đầu ngành được đưa lên sàn, sự sàng lọc vẫn diễn ra mạnh mẽ. Nếu không có sự chuẩn bị kỹ về chiến lược đầu tư, niềm vui sẽ khó đến với nhà đầu tư đại chúng, ngay cả khi VN-Index một lần nữa trở lại với mốc 1.000 điểm.