Ảnh Internet

Ảnh Internet

Ðà tăng trưởng đang chững lại

CTCP Xây dựng Coteccons (mã CTD) công bố Báo cáo tài chính hợp nhất quý IV/2018 (chưa kiểm toán) với kết quả không có nhiều bất ngờ do một số nguyên nhân đã được dự báo trước như tăng trưởng thị trường xây dựng có xu hướng chậm lại, dòng vốn tín dụng vào thị trường bất động sản bị hạn chế, chi phí nguyên vật liệu và nhân công tăng, cùng với các khó khăn trong chính sách pháp lý làm chậm tiến độ triển khai dự án của các chủ đầu tư...

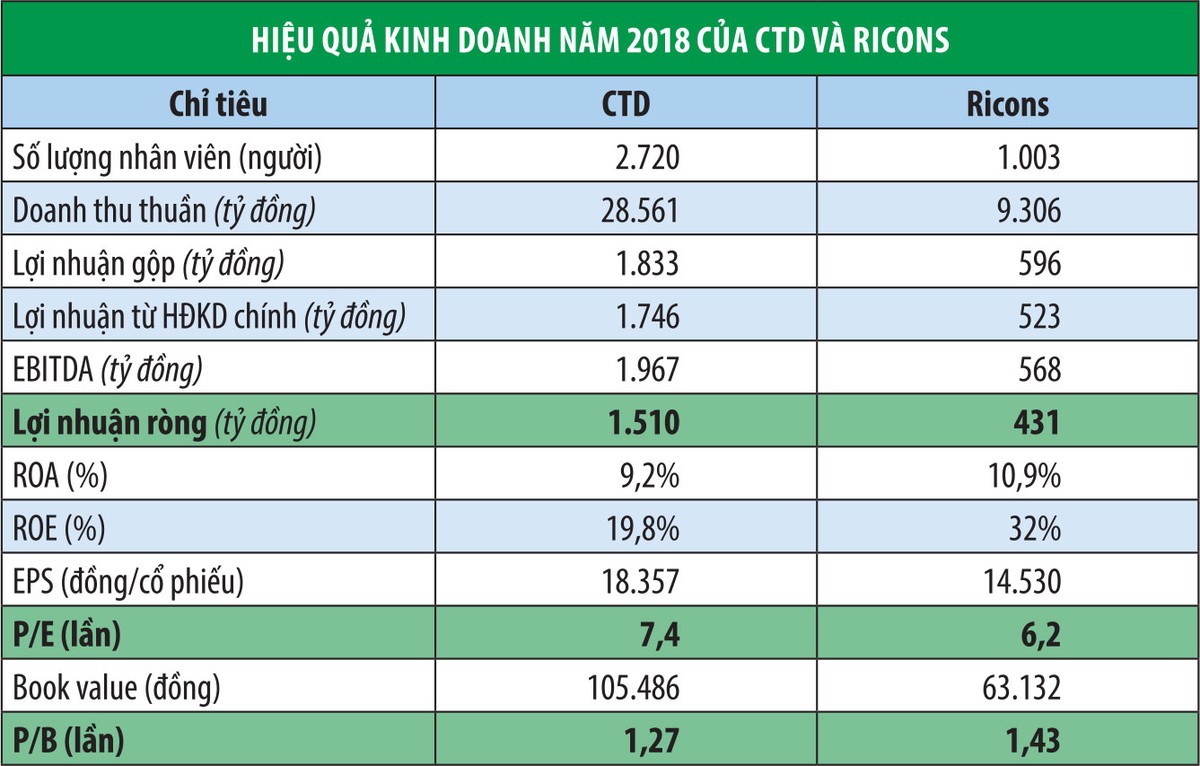

Báo cáo tài chính hợp nhất quý IV/2018 cho thấy, CTD đạt 7.824 tỷ đồng doanh thu thuần và 318,8 tỷ đồng lợi nhuận sau thuế, giảm lần lượt 13% và 31% so với cùng kỳ năm 2017 do giá vốn hàng bán cao khiến lợi nhuận gộp giảm mạnh. Lũy kế cả năm, CTD đạt doanh thu thuần 28.561 tỷ đồng, tăng 5% và lợi nhuận sau thuế 1.510,4 tỷ đồng, giảm 9% so với thực hiện năm 2017.

Dù vậy, so với mục tiêu đặt ra cho năm 2018 là 27.200 tỷ đồng doanh thu thuần và 1.400 tỷ đồng lợi nhuận sau thuế, CTD đã hoàn thành vượt 5% kế hoạch doanh thu và 8% kế hoạch lợi nhuận. Trong bối cảnh không có nhiều thuận lợi, đây là điểm cộng ở doanh nghiệp này.

Hiện CTD chưa công bố cụ thể cơ cấu doanh thu, nhưng có lẽ mảng xây dựng dân dụng và thương mại văn phòng vẫn chiếm tỷ trọng lớn nhất với sự dịch chuyển dần sang mảng công nghiệp - là mảng có biên lợi nhuận thấp hơn mảng dân dụng do ảnh hưởng của chiến tranh thương mại Mỹ - Trung Quốc.

Theo báo cáo của CTD, lợi nhuận thuần từ hoạt động kinh doanh chính và lợi nhuận sau thuế giảm chủ yếu do giá vốn hợp đồng xây dựng tăng xuất phát từ việc dịch chuyển cơ cấu doanh thu. Biên lợi nhuận gộp năm 2018 đạt 6,4% - là mức thấp nhất của CTD từ trước tới nay, chủ yếu do biên lợi nhuận mảng xây dựng giảm từ 7,68% xuống 6,49%.

Doanh thu hoạt động tài chính năm 2018 tương đương năm 2017, lãi từ công ty liên kết tăng từ 32 tỷ đồng lên 98 tỷ đồng. Thu nhập khác cũng tăng mạnh từ 63 tỷ đồng lên 141 tỷ đồng, chi phí quản lý tăng 28% lên 505 tỷ đồng và tỷ trọng chi phí này chiếm 1,77% doanh thu thuần (năm 2017 là 1,45%).

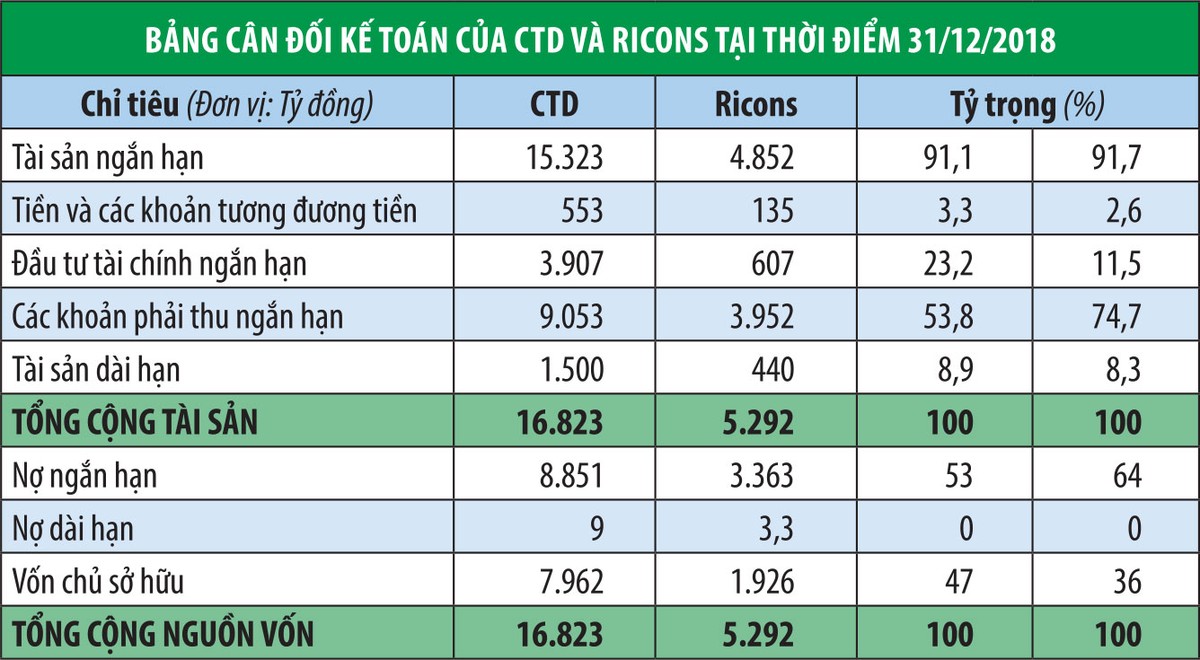

Năm qua, tỷ trọng cơ cấu tài chính của CTD không có nhiều thay đổi, tập trung tại các khoản phải thu ngắn hạn và các khoản tiền gửi, nhưng tỷ trọng khoản phải thu trên tổng tài sản đã tăng từ 40% lên 54%, nâng giá trị khoản phải thu thời điểm cuối năm lên 9.053 tỷ đồng (đầu năm là 6.344 tỷ đồng).

Trong kỳ cũng không phát sinh trích lập cho khoản nợ quá hạn nào. Ðây chính là lý do khiến dòng tiền từ hoạt động kinh doanh của CTD âm hơn 933 tỷ đồng, tiền mặt và tương đương tiền cùng tiền gửi có kỳ hạn giảm 1.330 tỷ đồng xuống 4.460 tỷ đồng tại thời điểm cuối năm để tài trợ cho các khoản phải thu.

Dòng tiền đầu tư dương hơn 1.000 tỷ đồng chủ yếu tới từ việc tất toán các khoản tiền gửi có kỳ hạn. Ngoài ra, CTD đã chi hơn 437 tỷ đồng để mua 2,7 triệu cổ phiếu quỹ, chi 391 tỷ đồng để trả cổ tức tiền mặt cũng là nguyên nhân góp phần khiến lưu chuyển tiền thuần năm 2018 âm hơn 668 tỷ đồng.

Nhìn vào vòng quay khoản phải thu bình quân, chỉ tiêu này giảm từ 5,1 vòng xuống còn 3,5 vòng, tương đương số ngày phải thu tăng từ 71 ngày lên 105 ngày. Có thể thấy, trong bối cảnh cạnh tranh, CTD đã phải cho chủ đầu tư trả chậm dài hạn bởi phần lớn các hợp đồng ký mới tới từ khách hàng cũ, hoặc việc chậm trễ trong thủ tục hành chính của các chủ đầu tư gây ảnh hưởng khách quan tới tiến độ xây dựng - nghiệm thu - ghi nhận doanh thu của CTD.

Trên thị trường, CTD được biết đến là một doanh nghiệp tăng trưởng, cơ cấu tài chính lành mạnh và minh bạch, không vay nợ ngân hàng. Quan sát kể từ năm 2014 tới nay, lượng tiền mặt và tiền gửi của CTD thường tăng qua các năm là lý do để Công ty không cần vay nợ. Ðáng chú ý, vào ngày 21/1/2019, Hội đồng quản trị CTD đã thông qua Nghị quyết ủy quyền cho Ban Tổng giám đốc ký kết các hợp đồng tín dụng với ngân hàng.

Tuy hiện chưa phát sinh nợ vay, nhưng đây là động thái cho thấy khả năng CTD sẽ phải dùng vốn vay để tài trợ cho vốn lưu động trong thời gian tới. CTD dự kiến sẽ dành 300 tỷ đồng để đầu tư máy móc, thiết bị năm 2019 - đây là mức chi đầu tư cao hơn so với các năm trước.

Về cơ cấu nguồn vốn, khoản mục này của CTD cũng không thay đổi nhiều so với thời điểm đầu năm, với tỷ trọng nợ phải trả và vốn chủ sở hữu tương đương nhau.

Tập trung đẩy mạnh M&A

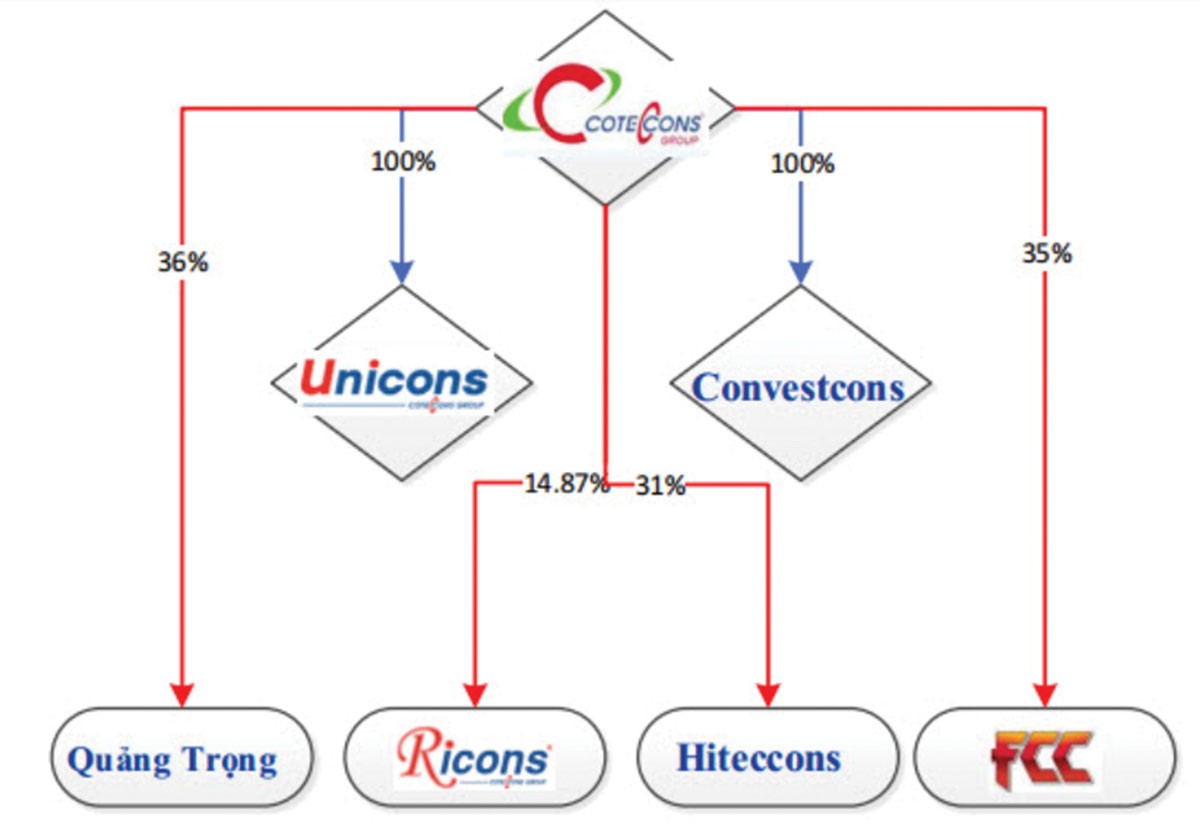

Khi tăng trưởng hữu cơ chậm lại, CTD đang có kế hoạch hợp nhất, sáp nhập (M&A) 5 công ty khác, trong đó nổi bật là CTCP Ðầu tư xây dựng Ricons do CTD sở hữu 14,87% vốn. Tại Ricons, nhóm cổ đông tài chính gồm Dragon Capital, VinaCapital, SSIAM, Havana và Daiwa Investment sở hữu 19,9% vốn. Dự kiến của CTD nhận được sự nhất trí cao từ các quỹ đầu tư lớn.

Mạng lưới hiện tại của CTD.

Ðể hoàn thiện chuỗi giá trị và tối ưu hóa lợi ích cổ đông, CTD dự kiến sáp nhập Ricons ngay trong quý I/2019. Dù vậy, hiện CTD vẫn chưa có thông báo mới về việc triệu tập họp Ðại hội đồng cổ đông bất thường để thông qua phương án sáp nhập.

Năm 2018, kết quả kinh doanh của Ricons rất khả quan khi đạt 9.306 tỷ đồng doanh thu thuần, tăng 42% và 432 tỷ đồng lợi nhuận sau thuế, tăng 50% so với thực hiện năm 2017 và vượt 28% kế hoạch đề ra. Chỉ số thu nhập trên mỗi cổ phần (EPS) năm 2018 của Ricons đạt 14.530 đồng.

Theo Báo cáo tài chính hợp nhất quý IV/2018 của CTD, Ricons đã bán vật liệu và thi công cho CTD với giá trị hơn 4.107 tỷ đồng (chiếm gần 50% doanh thu của Ricons). Tổng tài sản hiện đạt hơn 5.291 tỷ đồng và Ricons cũng không vay nợ ngân hàng. Tổng giá trị hợp đồng ký mới và chuyển sang năm 2019 là khoảng trên 30.000 tỷ đồng, qua đó cơ bản đảm bảo cho doanh thu năm nay được duy trì.

EPS 2019 dự phóng khoảng 18.357 đồng/cổ phiếu, mức P/E theo giá đóng cửa ngày 24/1/2019 là 6,83 lần (P/E thị trường chung hiện quanh mức 15 lần). Các quỹ đầu tư và những lãnh đạo chủ chốt CTD gần đây vẫn đang mua vào cổ phiếu Ricons. Trên thị trường OTC, giá cổ phiếu Ricons đang được giao dịch quanh mức 90.000 đồng/cổ phiếu.

Với vị thế đầu ngành, CTD vẫn sẽ là lựa chọn hàng đầu của các khách hàng và quỹ đầu tư lớn. Vấn đề của nhà đầu tư cá nhân là liệu có nên kiên trì nắm giữ, theo tiếp doanh nghiệp trong giai đoạn khó khăn tạm thời, khi ngành xây dựng Việt Nam đã đi vào giai đoạn “trưởng thành”?

Câu chuyện của CTD làm người viết nhớ tới thương vụ nhà đầu tư Warren Buffett mua cổ phiếu Apple. Tại thời điểm mua, Apple chỉ nắm giữ 15% thị phần Smartphone toàn cầu, nhưng lại chiếm tới 92% lợi nhuận của thị trường này, trong khi các "ông lớn" khác như Samsung, Xiaomi, BlackBerry… chia nhau 8% còn lại.

Hệ số xoay vòng hàng tồn kho (Inventory Turnover) của Apple hiện nay là 61,26 lần, số ngày bình quân vòng quay hàng tồn kho là 6 ngày. Ðiều này có nghĩa, trung bình Apple chỉ mất 6 ngày để bán hết số hàng trong kho nhờ quản lý tốt các chi phí và khâu phân phối khi chuyển từ tự sản xuất sang thuê ngoài, gia công tại mỗi vùng quốc gia có chi phí rẻ, đặc biệt là Trung Quốc.

Mặc khác, P/E của cổ phiếu Apple chỉ khoảng 13 lần, thấp hơn nhiều so với trung bình ngành. Warren Buffett cho rằng, mức giá này đang rẻ so với các lợi thế mà Apple có được.

Trở lại câu chuyện của CTD, rào cản gia nhập ngành xây dựng hiện không lớn. Với các nhà thầu mới tham gia thị trường, họ có thể chào thầu giá thấp hơn để cạnh tranh, nhưng để làm những công trình lớn, phức tạp thì CTD vẫn là thương hiệu nội địa hàng đầu.

Tính đến năm 2017, Việt Nam có khoảng 67.000 doanh nghiệp xây dựng, cạnh tranh trong ngành xây dựng dựa trên giá thầu và khả năng hoàn thành dự án của nhà thầu, trong đó sức mạnh tài chính, công nghệ thi công và khả năng quản lý là điều tiên quyết.

Ðây là điều mà CTD đều sở hữu. CTD đã bắt tay với Obayashi của Nhật Bản và vượt qua 2 đối thủ lớn trong ngành xây dựng đến từ Hàn Quốc là Lotte và Ssangyong để trúng thầu dự án Landmark 81 tầng của chủ đầu tư Vingroup. Dự án này được CTD hoàn thành sớm hơn tiến độ 45 ngày, thể hiện tiềm lực của một công ty đầu ngành xây dựng Việt Nam và tới đây là những dự án lớn như Casino Nam Hội An, Vinfast, Hòa Phát Dung Quất...

Trong đầu tư, sự kiên nhẫn chờ đợi là một trong những yếu tố quan trọng nhất quyết định thành công. Chờ đợi trong thế chủ động sẽ giúp nhà đầu tư vừa trau dồi thêm kiến thức, vừa hưởng trọn vẹn thành quả được tạo ra từ nỗ lực của doanh nghiệp.

So sánh là khập khiễng, nhất là so giữa CTD và Apple. Tuy nhiên, xem xét trong đầu tư lại thấy 2 doanh nghiệp này có khá nhiều điểm chung, như đều là các công ty đầu ngành, cạnh tranh ngành cao, doanh số bán hàng đang trong xu hướng sụt giảm...

Apple lâu nay thường phàn nàn rằng, các nhà đầu tư quá chú trọng vào doanh số bán hàng, mà quên đi những lợi thế dài hạn khác của Công ty.

Với CTD, việc đà tăng trưởng được duy trì từ năm 2012 đã mang lại nhiều giá trị cho cổ đông, nên nếu chưa tìm được phương án đầu tư nào khả dĩ hơn gửi tiền ngân hàng, thì việc giá cổ phiếu CTD đang trong xu hướng giảm là cơ hội để đầu tư dài hạn. Hiện P/B của CTD đang quanh mức 1,25 lần. Trong năm 2018, thị giá cổ phiếu CTD đã giảm hơn 40%.

Một số quan điểm cho rằng, nếu doanh nghiệp đang tạm thời khó khăn thì nên tạm thời bỏ qua để tìm cơ hội đầu cơ khác, khi nào giá tăng thì quay lại theo dòng tiền.

Tuy nhiên, một nhà đầu tư đúng nghĩa sẽ luôn đi cùng doanh nghiệp cả khi hưng thịnh hay khó khăn. Chúng ta thấy các báo cáo giá trị tài sản ròng (NAV) cập nhật tình hình đầu tư của các quỹ đầu tư trên mặt báo, điều này không có nhiều ý nghĩa vì đó là cái nhìn ngắn hạn tại một thời điểm, bởi họ vẫn đang đồng hành cùng doanh nghiệp, thậm chí có vị trí trong ban điều hành để đưa ra các khuyến nghị, chiến lược, hỗ trợ doanh nghiệp về nhiều mặt.

Ðã bao giờ bạn đặt ra và trả lời rốt ráo được câu hỏi: Tại sao các tổ chức lại đầu tư lớn chủ yếu vào các doanh nghiệp đầu ngành? Ít nhất có 2 lý do: Doanh nghiệp lớn có lợi thế cạnh tranh và minh bạch. Ngay cả khi ngành nghề kinh doanh có tính chu kỳ, doanh nghiệp vẫn sẽ vượt qua và quy mô tiếp tục lớn lên. Coca Cola là một ví dụ điển hình.

Hiện tại, Coca Cola là công ty toàn cầu, từng gặp vô số khó khăn trong việc gia nhập các thị trường mới, cũng như tối ưu hóa doanh thu ở thị trường cũ. Giá trị thương hiệu Coca Cola đang xếp thứ 6 toàn thế giới, đạt 57,3 tỷ USD. Với CTD, doanh nghiệp đang nằm trong Top 40 thương hiệu giá trị nhất Việt Nam năm 2017, đạt 27,7 triệu USD.

Trong đầu tư, bên cạnh yếu tố ngành nghề, yếu tố cần nhìn vào là sự quyết tâm và tâm huyết của ban lãnh đạo doanh nghiệp trong việc tìm ra chiến lược tăng trưởng tốt cho công ty. Thực tế cho thấy, chỉ những nhà đầu tư đủ kiên nhẫn nắm giữ và theo bước doanh nghiệp mới có thể hưởng trọn vẹn thành quả làm ra từ doanh nghiệp và có giấc ngủ ngon.

Ricons sáp nhập vào CTD: Những điều cần quan tâm

Như đã nói ở trên, Ricons là công ty liên kết của CTD. Tại Ðại hội cổ đông năm 2018, Ricons có kế hoạch niêm yết trên Sở Giao dịch chứng khoán TP. HCM (HOSE).

Tuy nhiên, Ban lãnh đạo của CTD cùng các cổ đông lớn vốn đã thống nhất sẽ hợp nhất Ricons vào kết quả kinh doanh chung của Tập đoàn, nên kế hoạch niêm yết của Ricons có thể sẽ không diễn ra. CTD khả năng sẽ thông qua việc phát hành thêm cổ phần để hoán đổi với cổ phần của Ricons.

Với nhiều điểm tương đồng cả về ngành nghề kinh doanh và các chỉ tiêu tài chính, việc hợp nhất có thể diễn ra một cách nhanh chóng và nếu thành công, công ty sau sáp nhập sẽ có tổng tài sản lên tới hơn 1 tỷ USD.

Ricons, CTD cùng với công ty con hiện tại là Unicons sẽ cung cấp một dịch vụ khép kín cho các chủ đầu tư, từ thiết kế, thi công cho đến tư vấn bán hàng, cho thuê và dịch vụ quản lý bất động sản. Ðây là một lợi thế lớn mà không nhiều nhà thầu trong nước có thể đáp ứng một cách đầy đủ.

Việc được thiết kế và thi công bởi cùng một nhà thầu sẽ giúp nâng cao chất lượng và tiến độ triển khai dự án, cũng như tiết giảm thời gian, chi phí cho chủ đầu tư bởi các công việc được tập trung về một đầu mối. Nhiều khả năng CTD sẽ nâng sở hữu lên hơn 51% vốn và thương hiệu Ricons vẫn được giữ lại.

Việc xác định giá trị cộng hưởng sau thương vụ này có lẽ nằm ngoài khả năng của một nhà đầu tư cá nhân bởi độ phức tạp của thương vụ, cũng như các giả định mang tính chất kỳ vọng tương lai. Ðó là chưa kể việc mua lại cổ phần liên quan tới nhiều đối tượng tham gia, chứ không riêng cổ đông của hai bên. Do đó, việc nắm bắt kịp thời các thông tin liên quan là rất quan trọng đối với nhà đầu tư muốn tìm cơ hội ở CTD.

Sau khi hợp nhất, cơ cấu tài chính của CTD sẽ được minh bạch hơn, thống nhất các lợi ích và là cơ sở để các quỹ lớn nắm giữ lâu dài, cũng như tăng tỷ trọng. Cơ cấu cổ đông của Ricons vẫn có những cái tên quen thuộc như Dragon Capital, VinaCapital, SSIAM, Havana và Daiwa Investment.

Với cơ cấu tối ưu hơn, Ban điều hành CTD cũng sẽ là những người vận hành Ricons, tạo ra sự cộng hưởng trong sản xuất kinh doanh, tiết giảm được chi phí, tạo lợi thế quy mô hướng tới tối ưu hiệu quả hoạt động và giá trị cho cổ đông. Việc M&A các thành viên khác trong Tập đoàn cũng là điều đáng chú ý của CTD trong những năm tiếp theo cho mục tiêu "One Cotecons".