Vì sao phải đa dạng hoá danh mục khi đầu tư?

Theo các chuyên gia của Công ty Quản lý quỹ Manulife (Manulife Investment Management), bất cứ nền kinh tế hay thị trường nào cũng luôn có sự thay đổi hoặc thậm chí là biến động theo thời gian, do đó, rất hiếm có khoản đầu tư nào luôn mang lại hiệu quả cao trong mọi hoàn cảnh. Vì vậy, việc đa dạng hoá danh mục đầu tư vào các nền kinh tế, các doanh nghiệp và các loại tài sản khác nhau đóng vai trò giúp phân tán rủi ro, và duy trì tính ổn định thậm chí nâng cao khả năng sinh lời trong đầu tư nhờ vào việc giảm thiểu sự ảnh hưởng tiêu cực của 1 tài sản nào đó lên danh mục chung cũng như tổng tài sản của bạn.

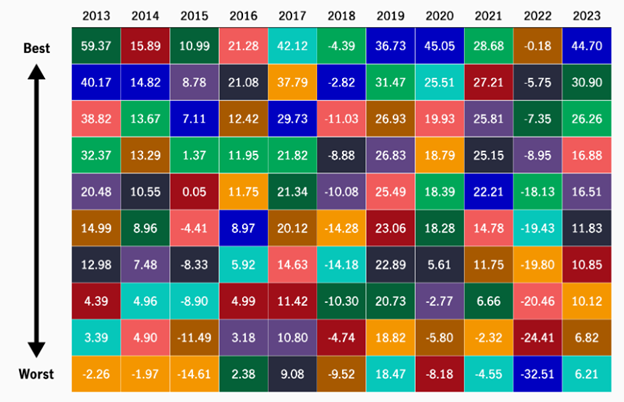

Thống kê hiệu quả đầu tư của các loại tài sản giai đoạn 2013–2023

|

Tổng lợi nhuận hằng năm của từng loại tài sản (%)

|

| Nguồn: Manulife Investment Management, Bloomberg, tính đến ngày 31/12/2023. Tổng lợi nhuận được thể hiện bằng nội tệ hoặc bằng đồng đô la Mỹ đối với các chỉ số tổng hợp nhiều thị trường |

Đầu tư theo lý trí

Quan sát cho thấy, thông thường nhà đầu tư rất hào hứng và có xu hướng mua nhiều hơn khi thị trường tăng trưởng, và như vậy, giá mua thường sẽ bị cao hơn. Đến khi thị trường biến động và chuyển hướng tiêu cực, thì với tâm lý lo lắng, sợ hãi dẫn đến quyết định cắt lỗ và chấp nhận bán giá thấp.

Về nguyên tắc, trong đầu tư chúng ta nên mua thấp bán cao, tuy nhiên trên thực tế, hầu như chúng ta sẽ hành động ngược lại theo tâm lý như trên là mua cao bán thấp. Điều đó gây ảnh hưởng không nhỏ đến hiệu quả đầu tư của chúng ta. Giải pháp để hạn chế việc đầu tư theo cảm xúc chính là giữ kỷ luật và cam kết với kế hoạch đầu tư dài hạn của mình, nhằm nâng cao hiệu quả đầu tư trong dài hạn.

Chu kỳ cảm xúc của nhà đầu tư

|

| Nguồn: John Hancock Investment, công ty thuộc Manulife Investment Management. Biểu đồ này là một ví dụ và không thể hiện hiệu suất của bất kỳ khoản đầu tư thực tế nào. Đây không phải là lời khuyên đầu tư mà chỉ nhằm mục đích minh họa. |

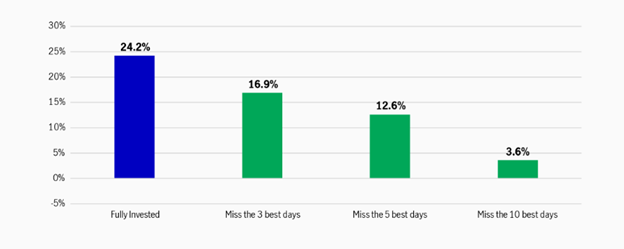

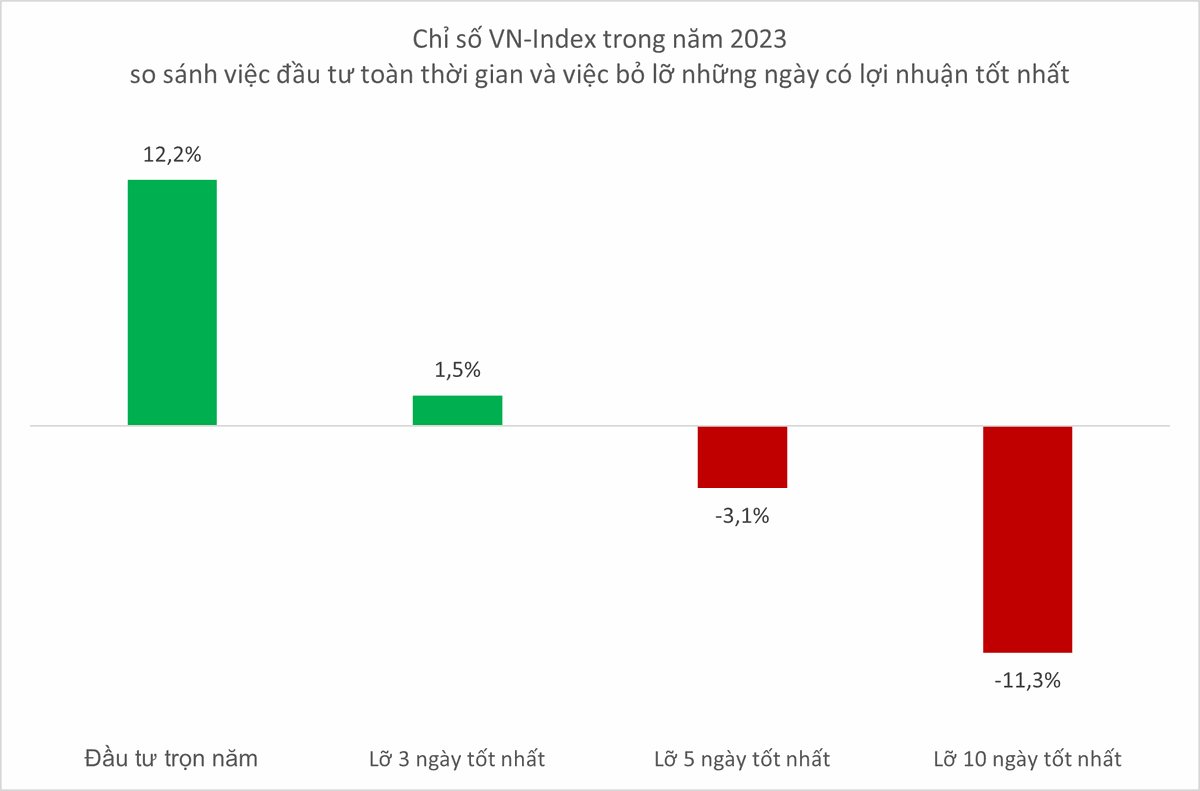

Bí quyết là ở lâu trong thị trường chứ không phải chọn thời điểm thị trường. Hãy luôn đầu tư và đừng cố gắng chọn thời điểm vì rất có thể bạn sẽ bỏ lỡ những cơ hội tốt nhất Sự khác biệt giữa thành công và thất bại trong đầu tư có thể chỉ nằm ở vài ngày. Việc nắm giữ cổ phiếu xuyên suốt trong một năm và không bỏ lỡ những ngày thị trường tăng giá tốt nhất sẽ giúp đem lại mức lợi nhuận vượt trội. Biểu đồ bên dưới theo nghiên cứu từ Công ty Quản lý quỹ Manulife cho thấy, nếu luôn duy trì các khoản đầu tư của mình sẽ giúp nhà đầu tư không bị bỏ lỡ những ngày tốt nhất trong năm 2023, nhờ vậy có thể đạt được lợi nhuận vượt trội hơn.

Chỉ số giá S&P 500 trong năm 2023 (So sánh việc đầu tư toàn thời gian và việc bỏ lỡ những ngày có lợi nhuận tốt nhất)

|

| Nguồn: Bloomberg, Nhóm Chiến lược và Thị trường vốn- Manulife Investment Management.Kết quả tính đến ngày 31 tháng 12 năm 2023. Biểu đồ chỉ là ví dụ minh hoạ và không thể hiện hiệu suất của bất kỳ khoản đầu tư thực tế nào. Đây không phải là lời khuyên đầu tư mà chỉ nhằm mục đích minh họa. |

Chỉ số giá Vn-Index trong năm 2023 (So sánh việc đầu tư toàn thời gian và việc bỏ lỡ những ngày có lợi nhuận tốt nhất)

|

Hãy đánh giá kết quả đầu tư trong dài hạn chứ không phải theo ngày

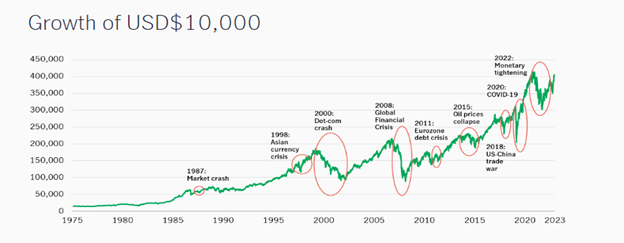

Thực tế cho thấy, thị trường sẽ có biến động tăng, giảm, nhưng theo thời gian thì thị trường luôn có xu hướng đi lên. Việc đầu tư với tầm nhìn dài hạn sẽ giúp nhà đầu tư duy trì đúng hướng khi thị trường chuyển từ trạng thái khủng hoảng sang cơ hội và ngược lại. Thêm vào đó, khoản đầu tư cũng bạn cũng có cơ hội tăng trưởng tốt hơn nhờ vào tác động của lãi kép theo thời gian dài. Mặc dù có những giai đoạn giảm, nhưng chỉ số MSCI World Index cho thấy sự tăng trưởng trong dài hạn.

|

Biểu đồ VN-Index cho thấy, mặc dù có những giai đoạn giảm trong ngắn hạn nhưng vẫn tăng trưởng trong dài hạn. |

|

| Nguồn: Bloomberg, Manulife Investment Management, tính đến ngày 31 tháng 12 năm 2023. Đồ thị này chỉ nhằm mục đích minh họa. Vòng khoanh màu đỏ biểu thị thời kỳ thị trường suy giảm. Lợi nhuận trong quá khứ không đảm bảo cho lợi nhuận trong tương lai. |

Tận dụng cơ hội từ những biến động của thị trường

Bằng cách đầu tư định kỳ một số tiền cố định có thể giúp khoản đầu tư của bạn được bình quân hoá giá mua, hay nói cách khác là bạn có thể mua được nhiều chứng chỉ quỹ hơn với mức giá thấp hơn trong những giai đoạn thị trường biến động để bù cho những lần mua ở mức giá cao khi thị trường tăng trưởng. Điều này giúp hạn chế rủi ro của việc đầu tư một lần với số tiền lớn nhưng sai thời điểm, và qua đó, cũng tăng khả năng mang lại hiệu quả đầu tư tốt hơn.

So sánh khoản đầu tư một lần 240 triệu so với khoản đầu tư đều đặn 10 triệu hàng tháng áp dụng phương pháp trung bình giá trong giai đoạn 2 năm từ tháng 1/2022 đến tháng 12/2023 và sau đó không đầu tư thêm mà tiếp tục giữ đến tháng 7/2024, cho thấy cách đầu tư đều đặn hàng tháng đang mang lại hiệu quả tốt hơn.

|